据新华社电 24日,中办、国办印发的《深化国税、地税征管体制改革方案》正式公布,其中明确,合理划分国税、地税征管职责,并将在纳税服务等环节实施国税、地税深度合作。

我国现行的征税体制确立于1994年的分税制改革,实行按税种把收入划分为中央税、地方税以及共享税,并同时设立国税、地税两套税务机构进行征管。

分税制为建立和完善社会主义市场经济体制发挥了重要作用,但经过20多年的时间,职责不够清晰、执法不够统一等问题也逐渐凸显。

方案中提出的第一项任务就是“理顺征管职责划分”,明确中央税由国税部门征收,地方税由地税部门征收,共享税的征管职责根据税种属性和方便征管的原则确定。

这份方案还从创新纳税服务机制、转变征收管理方式、深度参与国际合作等方面提出6大类30多项具体举措,很多与纳税人紧密相关。

例如,提出顺应直接税比重逐步提高、自然人纳税人数量多、管理难的趋势,从法律框架、制度设计、征管方式、技术支撑、资源配置等方面构建以高收入者为重点的自然人税收管理体系。

在建立促进诚信纳税机制方面,对进入税收违法“黑名单”的当事人,将实施禁止高消费、限制融资授信、禁止参加政府采购、限制取得政府供应土地和政府性资金支持、阻止出境等惩戒。

方案提出了2020年改革目标,建成与国家治理体系和治理能力现代化相匹配的现代税收征管体制,降低征税成本,提高征管效率,增强税法遵从度和纳税人满意度,确保税收职能作用有效发挥,促进经济健康发展和社会公平正义。

- 焦点

“分设中央地方税务机构是大国共性选择”

这一改革将对我国税收征管体制产生怎样的影响?记者采访了国家税务总局局长王军。

王军表示,这是中央文件第一次从国家治理的高度肯定税收作用并作出专门部署。目前,税务总局已专门成立了督促落实领导小组,将分步有序推进改革。按照2016年上半年开展局部试点、2016年下半年扩大试点、2017年主要措施基本落实、2018年至2020年全面提升的部署安排,稳步推进。

机构分设有利于调动中央地方积极性

记者:从方案看,改革是合作而不是合并,释放出怎样的改革信号?

王军:国税、地税两套机构合作而不合并,我理解主要有以下考虑:

首先,分税制财政管理体制是国税、地税机构分设的基础,分税制基础没有改变,机构分设也宜继续坚持。

其次,目前存在的一些问题是可以在现行体制框架内,通过进一步加强合作等改革举措来加以解决的。

第三,从国际比较看,OECD国家以及金砖国家中,除少数国家外,中央和地方税务机构分设是大国的共性选择。

第四,机构分设有利于调动中央和地方两个积极性。

国税、地税职责分工将“动态调整”

记者:如何理顺国税、地税征管职责划分?

王军:理顺国税、地税征管职责,是深化合作的前提。方案对此的部署有三个突出特点:

理顺国税、地税征管职责划分,是随着财税体制改革推进而动态调整的过程。营改增以来,的确出现了国税部门征管工作量加大而地税部门减少的现象,但随着环境保护税和个人所得税改革的推进,地税部门征管工作量将逐步增加。

改革实施到位后,中央税、地方税和共享税的征管职责将会更加清晰,目前一些税种“两家管”的问题将得到解决。方案明确将一些依法保留、适宜由税务部门征收的非税收入项目,改由地税部门统一征收。

加快推行办税事项同城通办

记者:改革将为纳税人带来哪些有“含金量”的实惠?

王军:方案提出了一系列创新纳税服务举措,主要表现在:

要在全国范围内实现服务一个标准、征管一个流程、执法一把尺子。这将彻底改变长期以来一个地方一个规矩,国税、地税有所不同的局面,使纳税人办税更顺畅。

将推出办税便利化一系列“组合拳”,如加快推行办税事项同城通办,让纳税人异地办税与异地取款一样便利。

国税、地税合作将按照服务深度融合、执法适度整合、信息高度聚合的要求,进一步提速提质提效。

推行税收执法权力清单和责任清单制度,健全纳税服务投诉机制,让纳税人和全社会更加便利地监督税务人的权力。

PPI 45个月负增长 货币宽

PPI 45个月负增长 货币宽

“圣诞老人”有点忙:滑雪骑

“圣诞老人”有点忙:滑雪骑

中国概念股周四多数上涨 迅

中国概念股周四多数上涨 迅

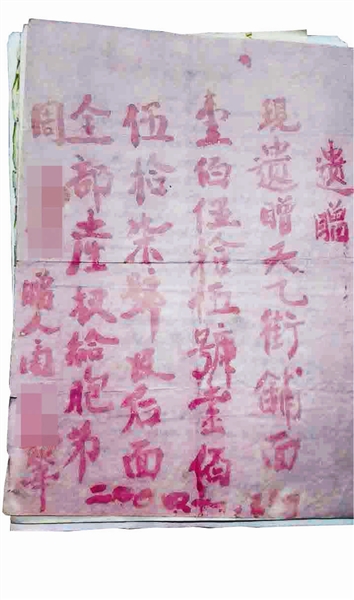

房价暴涨下的燕郊暴力强拆:

房价暴涨下的燕郊暴力强拆:

宝能系一年内或难进万科董事

宝能系一年内或难进万科董事

“招商银行-招商自贸商城”

“招商银行-招商自贸商城”

山西一医院治骨折致老人失生

山西一医院治骨折致老人失生

传谷歌或与福特合资!研发自

传谷歌或与福特合资!研发自