智库学者吴迪撰文指出,整个看来,整个亚洲都在面临中国的困境。亚洲国家紧密相连,就像铁索连船,而债务扩张就像是火攻,搞得不好就会出现火烧赤壁的局面。这就是当时说“中国还有两三年时间解决债务问题”的索罗斯期待的局面,他所要做的就是等待时机,顺势而为。这篇文章具有一定参考意义。

索罗斯在冬季达沃斯论坛上正式放出话来了,中国的硬着陆已不可避免,他已经在做空亚洲货币。

其实这一天我早在2014年2月3日--近两年前联合早报的评论文章《亚洲金融危机风云再起》中便已经准确的预警过,索罗斯只是如约而至而已。当时我建议中国启动人民币战略贬值,这样的话到现在,人民币汇率就不会有那么大的泡沫了。汇率高估就好比站得越高摔得越惨。可惜的是,过去两年的时间央妈基本上是浪费了,人民币还是高估了20%左右,这个泡沫是很大的。预测若不被采纳,便毫无意义。

人民币的汇率高估就和去年6月的A股PE值冠绝全球一样,需要去除的是债务杠杆。从某种程度上来讲,中国的债务膨胀就像一个赌过了头的人民币长仓。通俗的说法就是,中国通过举债做多人民币资产(房地产和煤矿之类的大宗商品企业等等),这是一个典型的庞氏融资的过程,击鼓传花到最后。

索罗斯提到他在做空亚洲货币,其实言下之意就是人民币泡沫的破灭将把整个亚洲的货币拖下水。为什么呢?因为中国是整个亚洲的增长引擎。2012年,中国和东盟的双边贸易总额已高达4000亿美元,双边累计投资总额高达1007亿美元。中国已成为东盟未来出口和外国直接投资最重要的一个增长点。一个安全软着陆的中国经济是整个亚洲经济最好的防火墙。

2012年,从中国向四周看去,整个亚洲也在经历一场有史以来最大规模的信贷扩张。标普在当时最新的一份研报中指出,未来五年,亚太地区的非金融企业将占到全球债务增额的半壁江山,他们的债务增发和再融资总额将高达53万亿美元,该地区的债务净余额将大于北美,欧元区和英国的总和。

疯狂的又何止是亚洲企业,亚洲的家庭也不逞多让。整个地区,家庭债务的水平也很高。根据2012年标普的数据,家庭债务对GDP的占比,马来西亚是81%,泰国是77%,韩国是75%。房价一旦向下调整20%,这些国家许多家庭的资产净值(Home Equity)就会成为负数,上一次美国发生了这种情况,结果引爆了次贷危机。有鉴于此,再加上巴塞尔协议III对银行资本的严苛要求,亚洲银行未来可能面对非常残酷的考验。用索罗斯的话说,亚洲银行是未来做空的上佳选择。

根据IMF当时最新的【全球金融稳定】报告,中国,马来西亚,菲律宾,泰国,印度尼西亚的金融体系无论是从外部环境还是从内部结构上来讲都已经到了很脆弱的边缘,而索罗斯更是给了其中的中国两三年时间自救。

下面笔者将以马来西亚的情况作麻雀来解剖。马来西亚最头痛的一个事情就是在政府加强银行监管之后,影子银行就崛起了。2012年,马来西亚个人融资增长的2/3来自影子银行,共计430亿令吉;非银行金融机构占家庭个人融资总额的57%,其中三个最大的机构的信贷总额增长了23.1%,个人融资业务总额更是增长了30%;马来西亚的家庭债务总额对GDP占比从一年前的75.8%增加到了81%。家庭债务总额的81.7%来自于银行借贷,而其中的56%被用来购买房产。

马来西亚和中国的情形有几分类似,影子银行肆虐,楼市成为投资者最热衷的一个套利渠道。和中国一样,许多亚洲国家的房地产危机都有可能是以金融系统的债务危机形势爆发出来的。

整个看来,整个亚洲都在面临中国的困境。亚洲国家紧密相连,就像铁索连船,而债务扩张就像是火攻,搞得不好就会出现火烧赤壁的局面。这就是当时说“中国还有两三年时间解决债务问题”的索罗斯期待的局面,他所要做的就是等待时机,顺势而为。

如今索罗斯如约而至,接下来的剧本怎么演?人民日报也撰文严正警告过他了,但问题是人民币泡沫最大的空头不是索罗斯,是我们自己。以前趁着美联储超低利率,我们大量借入美元套利(以前主要是投资房地产和影子银行金融产品),如今中国企业外债余额已经有1.5万亿美元左右,其中百分之七八十都是一年内的短期债务。如此拼了命的给人民币加杠杆,到最后说外国阴谋大鳄是人民币的这个空头和那个空头,其实最大的空头就是我们自己:

“根据中国社科院世界经济与政治研究所国际金融室副主任张明的研报,自2010年左右,在香港无本金交割远期外汇交易(NDF)市场做空人民币汇率的,并非境外机构投资者,而主要是中国大陆企业,尤其是中国大陆的国有企业。在具体操作方式上,由于目前中国国内人民币贷款利率显著高于美元贷款利率,一些国有企业便向商业银行借入美元贷款,随后将美元兑换为人民币后,再用于国内投资或流动性业务。通过这种操作,国有企业就能够以更低利率借入人民币,从而套取本外币贷款利差。不过,这种套利方式会使得国有企业资产负债表上增加一笔外币负债,从而使得国有企业承担外币升值风险。为了对冲外币升值风险,国有企业便可以到香港NDF市场,卖出一笔人民币对美元远期外汇合约,其期限与美元贷款期限相同。通过上述远期外汇交易,企业得以成功锁定未来用人民币换成美元、从而还本付息的汇率风险。简言之,这种借入美元贷款换成人民币使用,同时在离岸人民币市场卖出人民币远期合约的操作手法,能够帮助国有企业在不承担实质性汇率风险的前提下,套取国内本外币贷款之间的利差。”

另外,前一阵子央行几乎是把离岸人民币市场的空头给打残了。我的评论是:“香港离岸人民币市场对人民币贬值压力的正常释放是极有好处的,就像有些见不得人的手术如果在正儿八经的医院进行,虽然会走漏风声,但能保住命,如果去黑医院治,是死是活就难知道了。人民币汇率贬值这个手术除了香港离岸人民币市场这个正规医院之外,还有一个黑医院--那就是地下钱庄里的黑市。

根据法国兴业银行(601166,股吧)的研报,中国的地下钱庄规模高达4700--6270亿美元之巨,为了硬撑汇率,央妈一边压缩离岸人民币资金池,一边严控购买美元的官方渠道,那么越来越多的人就只有涌向地下钱庄里的黑市里购买美元。到时候看央妈拿什么去干预人民币黑市汇率。现在许多银行门口已经有不少美元黄牛党了。央妈空头沒打爆,倒是给钱庄里的美元黑市做了一次超级业务推广。”

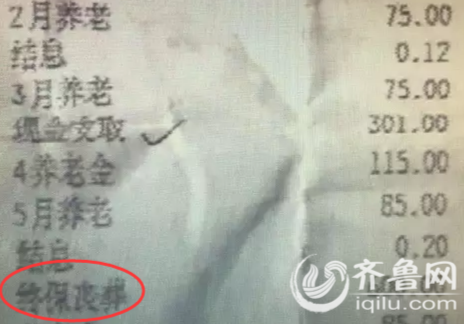

结果前几日看到一则报道,验证了我的研判:

近日,全国最大非法买卖外汇(美元黑市)系列案在浙江省金华兰溪人民法院开庭审理。8个相对独立的团伙,涉案金额4100余亿元,交易记录多达130多万条。银行默许成“绿色通道”。在1月15日的庭审中,施某在被问及银行对其从事非法外汇买卖时表示,其平时办公场所就在银行的国际业务部,“银行工作人员默许,偶尔还会帮忙介绍客户。”对此,施某团伙的另两人也有类似表述。邱某称,“我们不需要主动联系(客户),(银行工作人员)一直很支持的,很多客户是他们介绍的。我们都不认识,由他们带过来才信任我们的”。而施某团伙中负责人民币转账的陈某在回答办公地点时表示,“银行一楼贵宾室”,并称“(银行工作人员)很客气,有时候还会泡茶什么的”。施某团伙一辩护人律师表示,犯罪嫌疑人在银行公开交易,三年时间从未被行政监管人员或者银行工作人员阻止过,他们和银行工作人员甚至会一起吃饭,说明金融业对这种外汇交易是默许的。同时,该案与义乌的大环境有关,银行无法满足外汇交易的需求。每换100万元人民币的美元地下钱庄收手续费为约13万~15万元。

目前中国美元黑市的生意眼下不是一般的红火。前苏联时期,卢布的官方汇率和黑市汇率可以相差一倍以上。央妈可以打残离岸人民币市场的空头,可以把离岸人民币市场给关了,可以指令官方渠道不给人们换汇,但这样做都无济于事。因为这样做的结果就是美元黑市的崛起,在黑市里,人民币的汇率跌起来,央妈是一点办法没有。

我在《A股做空之天魔现原形》一文中指出:“来自美国的洋人不可怕,最可怕的是吃自己人的人肉不吐骨头的自己人。”同样的道理在人民币过去十年的死撑硬挺中获利最大的,也是未来人民币汇率最大的空头,就是吃自己人的人肉不吐骨头的自己人。

索罗斯来了,但廉颇老矣,尚能饭否?而且最可怕的人民币空头并不在国门之外,而是在我们中间的无间道。

作者吴迪系知名经济学家,毕业于英国曼彻斯特商学院商务经济学专业,中国超级去杠杆化理论创建者,《股灾拯救了中国超级牛市》作者。国际多家知名机构经济评论员:美国《Business Insider》 、《Seeking Alpha》、《The Huffington Post》、《Zerohedge》,新加坡《联合早报》。国内一线商业媒体《IT经理世界》、《第一财经日报》专栏作家,并担任某著名智库研究员。

创立“超级去杠杆化”理论,并在海内外多个专栏发表数十万字中英文文章。其中,在《华尔街日报(博客,微博)》北美版发表《The US will lose a China trade war》获奥巴马亲自回信,股灾期间在BBC发表《股灾拯救了中国超级牛市》等,在阐述中国经济方面极具影响力。

PPI 45个月负增长 货币宽

PPI 45个月负增长 货币宽

澳大利亚举国欢庆国庆日

澳大利亚举国欢庆国庆日

金融时报:苹果iPhone告别增

金融时报:苹果iPhone告别增

“明星企业”助阵 深圳高效

“明星企业”助阵 深圳高效

宝能系一年内或难进万科董事

宝能系一年内或难进万科董事

已跌破2850点水平的低估值股

已跌破2850点水平的低估值股

成都飞艇德阳撞高压线爆炸

成都飞艇德阳撞高压线爆炸

江森自控确认史上最大交易

江森自控确认史上最大交易