近日,央行公布7月最新LPR报价。

1年期LPR为3.85%,5年期以上LPR为4.65%。值得注意的是,这个数据已连续三个月“原地踏步”。

在全国房地产投资全面复苏,7月份大部分城市楼市热度都出现明显回暖走高,部分城市开始收紧调控的当下,央行的“克制”,无疑是在向市场传递“稳健信号”。

1

LPR是什么?对房贷有什么影响?

LPR是贷款基础利率的简称,是指金融机构对其最优质客户执行的贷款利率,其他贷款利率(如房贷利率)可根据借款人的信用情况,考虑抵押、期限、利率浮动方式和类型等要素,在贷款基础利率(LPR)基础上加减点确定。

如央行最新公布的7月LPR报价,1年期和5年期利率分别为3.85%和4.65%,其中5年期是房贷的参考利率。

简单来说,若5年期利率降息,将直接减少你的房贷。

以贷款200万,周期30年,等额本金的商业贷款为例:

200万贷款30年,假如5年期以上LPR由4.75%降为4.65%,下调0.10%,那么:

①月供为13472.22元降至13305.56元,每月少还166.66元;

②总利息为1429000元降至1398900元,利息总额降低30100元。

2

房贷利率转换,进入“倒计时”阶段

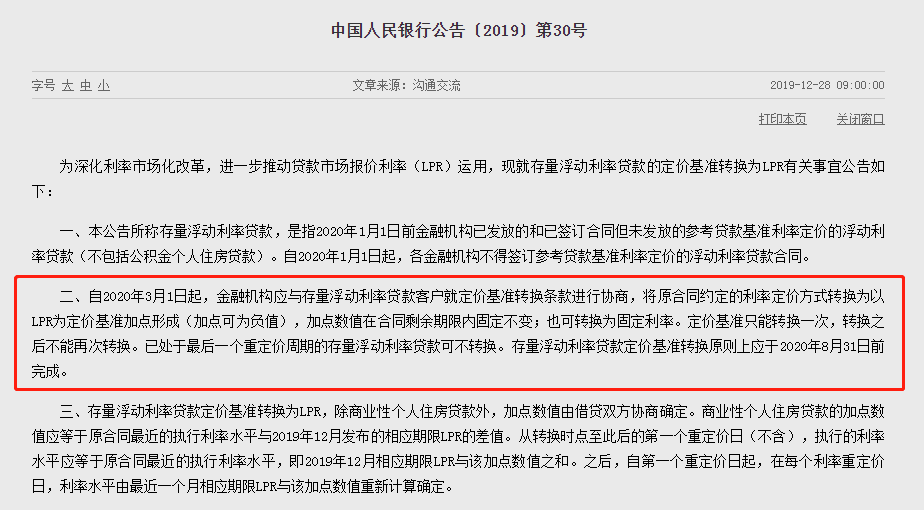

2019年,央行发文关于房贷利率转换的公告,内容中明确写到:

自2020年3月1日起,金融机构应与存量浮动利率贷款客户就定价基准转换条款进行协商,将原合同约定的利率定价方式转换为以LPR为定价基准加点形成(加点可为负值),加点数值在合同剩余期限内固定不变;也可转换为固定利率。定价基准只能转换一次,转换之后不能再次转换,原则上2020年8月31日前要完成。

目前,距离央行给定的原则上截止日期已不足36天。

8月底前,是选固定利率,还是选“LPR+加点”浮动利率,将成为非公积金贷款的“房贷一族”需要做出抉择的一道难题。

那么问题来了,是选择固定利率好还是浮动利率好呢?

3

转不转?你的选择很重要

对于购房者来说,关于购房贷款是否要转换为LPR动态利率,最核心的因素就是动态和静态利率孰轻孰重的问题。

选择固定利率,房贷利率与你当前的利率水平保持不变,以后也不管LPR利率怎么变化,你的房贷利率都不变;

选择浮动利率,房贷利率将根据LPR的变动而变化。LPR每个月调整一回,它比基准利率更灵活、更多变、更符合市场需要。这张图表现得更加直观:

需要注意的是,据不完全统计,2020年以来全球已有近50个国家/地区采取降息操作,先后宣布降息次数超过60次,全球实际上已经进入“降息潮”,货币宽松已是趋势。

2020年4月17日,中共中央政治局会议明确提出,稳健的货币政策要更加灵活适度,运用降准、降息、再贷款等手段,保持流动性合理充裕,引导贷款市场利率下行,把资金用到支持实体经济特别是中小微企业上。政治局会议明确提及降息,在历史上还比较少见。

不难看出,短期内我国房贷利率政策将以宽松为导向。显然,在降息周期中,选择浮动利率将更有优势。

目前来看,尽管LPR报价已连续三个月保持不变,但仍处于低息水平。

自去年LPR报价机制改革以来,至今7月共报价12次。其中,5年期以上LPR共下降过3次(5年期以上LPR为房贷参考利率。简单来说,5年期利率降息,将直接减少你的房贷),分别在去年11月和今年2月、4月,分别下降5bp、5bp、10bp。

数据来源:中国人民银行

而市场上与LPR息息相关的房贷利率,则是连续7个月下降。

根据融360大数据研究院发布的数据显示,自2020年以来,全国房贷利率已经连续7个月下滑。

融360大数据研究院对全国41个重点城市674家银行分支机构房贷利率的监测数据显示,2020年7月(数据监测期为2020年6月20日-2020年7月17日),全国首套房贷款平均利率则为5.26%,环比下调2BP;二套房贷款平均利率为5.58%,同样环比下降2BP。

数据来源:中国人民银行

同时,7月10日央行举行的2020年上半年金融统计数据新闻发布会上,央行货币政策司副司长郭凯曾明确表示,下半年稳健的货币政策要抓住合理让利这个关键,保市场主体,特别是更多地关注贷款利率的变化,继续深化LPR改革,推动贷款实际利率持续下行和企业综合融资成本明显下降。

这些都意味着,2020年下半年仍有一定的降息空间。

所以说,房贷利率盯着LPR,在降息周期内对大部分有房贷的业主是有利的。

瑞幸咖啡就财务造假事件致歉

瑞幸咖啡就财务造假事件致歉

重磅利好出现!金融委再度定

重磅利好出现!金融委再度定

国产耳机品牌Nank南卡重拳出

国产耳机品牌Nank南卡重拳出

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

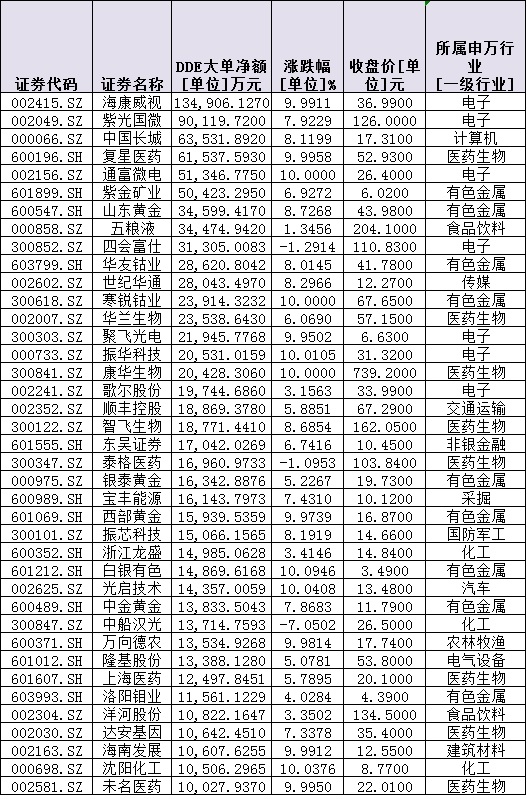

量能萎缩!分化中资金调仓追

量能萎缩!分化中资金调仓追

远离城市喧嚣!丹寨扶贫茶园

远离城市喧嚣!丹寨扶贫茶园

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增