利率债:从利率债的投资策略角度而言,目前债市的急剧调整并非由单纯的获利了结所引起,而是在央行有意引导的资金面紧张刺激下,此前被乐观情绪所忽略的利空因素的集中释放。展望未来,无论是基本面的触底企稳,通胀的反弹还是监管防风险去杠杆都将大概率伴随整个下半年,此前过于火爆的债市无疑将成为下半年监管的重点,站在目前的时间点,获利了结落袋为安是更为明智的选择。而且我们提醒,如果金融去杠杆的开始,过程持续的时间必然不会是短期的,市场也需要做好相应的准备。实际上,此前不管是基金子公司业务,券商资产管理业务还是银行理财业务都已经开始监管更加严格,金融去杠杆的趋势已经非常明显。

第一,央行重启14天逆回购询量,锁短放长提成本降杠杆意图明显。周二,央行就14天期逆回购需求询量,这是自今年2月以来央行首次对14天期逆回购询量。我们认为,央行此举无疑是延续了此前MLF的操作思路,即锁短放长,在维持市场资金面整体平衡的情况下,通过提高资金成本,来达到抑制债市杠杆过度膨胀的目的。

虽然从量上看,央行依然维持了资金面的基本稳定,但从价上来看,无论是此前MLF续作放弃3个月期限品种,还是此次14天逆回购询量,都反映出央行有意通过回收短期流动性,同时释放较长期限的流动性,起到提高市场资金成本,控制债市杠杆规模的意图。这一政策意图,与近期决策层金融监管趋严和降杠杆的防风险基调是一脉相承的。

因此我们认为,对于本次14天逆回购询量重启,最值得关注的是这一举动背后所反映的央行引导资金成本和金融去杠杆的政策意图,而不是究竟14天逆回购最终的投放量和利率是多少。当然我们也认为,在央行的这一意图指导下,14天逆回购中标利率必然不会低于此前7天2.25%之时所对应的14天2.4%的水平。

第二,基本面下半年很难再给债市带来惊喜。正如我们在此前的报告中反复强调的那样,无论是从高频数据来看,还是从基数效应而言,7月数据都将大概率成为年内低点,8月数据将较7月有所改善。而再往后看,CPI四季度将重回“2”时代,通胀预期将再次回升;而随着财政刺激的加码和基建的加速,同时考虑到辽宁数据挤水分的效应消失,投资下半年也将企稳,下半年GDP继续走平的概率较高;M2随着7月一次性的影响消退,下半年进一步下行的可能性也较低。因此综合起来看,从基本面的角度看,未来将很难再给债市带来惊喜,基本面给债市带来的利空因素或将显著多于利多因素。

信用债:周二央行就14天期逆回购需求询量,我们认为这是泛资管监管趋严背景下,央行通过提高资金成本来引导市场降低杠杆水平,周二无论是利率债还是信用债二级市场收益率都有所上行。近期利率普遍上行、资金面也趋紧,下半年基本面触底企稳也无法支撑利率进一步下行,利率债交易者获利了结情绪加重,同时监管趋严也会引导信用债杠杆水平逐步降低,因此我们建议投资者关注利率债调整对信用债的影响。从历史来看,债市调整期间通常是利率债先调整,随后传导到高等级信用债,最后是低等级信用债。正如我们此前强调的,信用债投资应逐步降低杠杆水平,更多关注信用债的配置价值,包括产能过剩龙头和专项债、中证系统发行债券等价值洼地是不错的选择。

一、利率债市场展望:14天逆回购重启,锁短放长提成本降杠杆意图明显

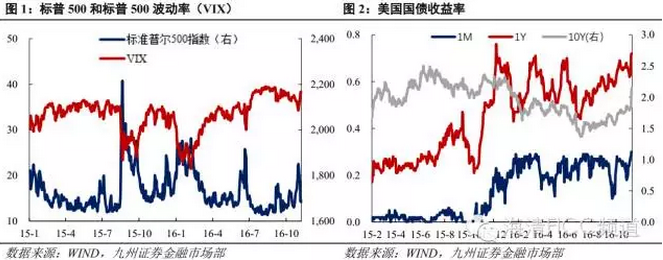

周二利率债市场交投激烈,抛盘汹涌,收益率短端上行2-5bp,长端和超长端上行4-9bp;国债期货大跌。后期我们关注:

第一,央行重启14天逆回购询量,锁短放长提成本降杠杆意图明显。周二午后,路透援引交易员称,中国央行就14天期逆回购需求询量,这是自今年2月以来央行首次对14天期逆回购询量。我们认为,央行此举无疑是延续了此前MLF的操作思路,即锁短放长,在维持市场资金面整体平衡的情况下,通过提高资金成本,来达到抑制债市杠杆过度膨胀的目的。

在经历了过去两年的债市牛市后,目前债市整体收益率水平已经很低,加杠杆就成为了投资者获取超额收益的必然选择,这也推动了2015年以来银行间质押式回购成交量的急剧攀升。而在目前的收益率水平之下,已经难以覆盖7天乃至更长期限的资金成本,这也导致了近期隔夜成交量占回购成交量比重的进一步攀升,目前已经基本稳定在90%以上。

受此前市场乐观情绪影响,市场杠杆水平普遍偏高,期限错配导致了市场隔夜资金需求持续攀升,而央行近期维持资金面紧平衡的态度十分坚决,导致了资金面的持续紧张。然而,虽然从量上看,央行依然维持了资金面的基本稳定,但从价上来看,无论是此前MLF续作放弃3个月期限品种,还是此次14天逆回购询量,都反映出央行有意通过回收短期流动性,同时释放较长期限的流动性,起到提高市场资金成本,控制债市杠杆规模的意图。这一政策意图,与近期决策层金融监管趋严和降杠杆的防风险基调是一脉相承的。

因此我们认为,对于本次14天逆回购询量重启,最值得关注的是这一举动背后所反映的央行引导资金成本和金融去杠杆的政策意图,而不是究竟14天逆回购最终的投放量和利率是多少。当然我们也认为,在央行的这一意图指导下,14天逆回购中标利率必然不会低于此前7天2.25%之时所对应的14天2.4%的水平。而且我们提醒,如果真的是金融去杠杆的开始,过程持续的时间必然不会是短期的,市场也需要做好相应的准备。实际上,此前不管是基金子公司业务,券商资产管理业务还是银行理财业务都已经开始监管更加严格,金融去杠杆的趋势已经非常明显。

第二,基本面下半年很难再给债市带来惊喜。正如我们在此前的报告中反复强调的那样,无论是从高频数据来看,还是从基数效应而言,7月数据都将大概率成为年内低点,8月数据将较7月有所改善。而再往后看,CPI四季度将重回“2”时代,通胀预期将再次回升;而随着财政刺激的加码和基建的加速,同时考虑到辽宁数据挤水分的效应消失,投资下半年也将企稳,下半年GDP继续走平的概率较高;M2随着7月一次性的影响消退,下半年进一步下行的可能性也较低。因此综合起来看,从基本面的角度看,未来将很难再给债市带来惊喜,基本面给债市带来的利空因素或将显著多于利多因素,这恐怕也是近期除了资金面之外,债券市场调整的原因之一。

第三,周三一级市场将增发3、5、10、15、20年共5期农发债,每期计划发行规模为50、50、70、30、40亿元,均为荷兰式招标,招标标的均为价格,发行费率分别为0.05%、0.10%、0.15%、0.15%、0.20%。目前银行间二级市场农发债3、5、10、15、20年到期收益率分别为2.73%、2.97%、3.16%、3.36%、3.43%。综合近几期招标结果,我们估计本次中标利率分别在2.71%-2.74%、2.95%-2.98%、3.15%-3.18%、3.40%-3.43%、3.42%-3.45%。

同时一级市场还将续发350亿3年期国债,招标方式为混合式,招标标的为价格,发行费率为0.05%。目前银行间二级市场3年期国债到期收益率为2.40%。综合近几期招标结果,我们估计本次中标利率在2.39%-2.42%。

综上所述,从利率债的投资策略角度而言,目前债市的急剧调整并非由单纯的获利了结所引起,而是在央行有意引导的资金面紧张刺激下,此前被乐观情绪所忽略的利空因素的集中释放。展望未来,无论是基本面的触底企稳,通胀的反弹还是监管防风险去杠杆都将大概率伴随整个下半年,此前过于火爆的债市无疑将成为下半年监管的重点,站在目前的时间点,获利了结落袋为安是更为明智的选择。

而且我们提醒,如果金融去杠杆的开始,过程持续的时间必然不会是短期的,市场也需要做好相应的准备。实际上,此前不管是基金子公司业务,券商资产管理业务还是银行理财业务都已经开始监管更加严格,金融去杠杆的趋势已经非常明显。

二、信用债市场展望:警惕利率债调整对信用债的影响

一二级市场:周二信用债二级市场交投一般,整体收益率有所上行,产能过剩行业有河北钢铁[0.31%资金研报]、太钢、武钢、阳煤和酒钢等成交。

周二央行就14天期逆回购需求询量,我们认为这是泛资管监管趋严背景下,央行通过提高资金成本来引导市场降低杠杆水平,也意味着金融去杠杆的开始,周二无论是利率债还是信用债二级市场收益率都有所上行。近期利率普遍上行、资金面也趋紧,下半年基本面触底企稳也无法支撑利率进一步下行,利率债交易者获利了结情绪加重,同时监管趋严也会引导信用债杠杆水平逐步降低,因此我们建议投资者关注利率债调整对信用债的影响。从历史来看,债市调整期间通常是利率债先调整,随后传导到高等级信用债,最后是低等级信用债。

因此正如我们此前强调的,信用债投资应逐步降低杠杆水平,更多关注信用债的配置价值,包括产能过剩龙头和专项债、中证系统发行债券等价值洼地是不错的选择。

瑞幸咖啡就财务造假事件致歉

瑞幸咖啡就财务造假事件致歉

重磅利好出现!金融委再度定

重磅利好出现!金融委再度定

国产耳机品牌Nank南卡重拳出

国产耳机品牌Nank南卡重拳出

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

宁夏灵武农商银行一董事又“

宁夏灵武农商银行一董事又“

打通企业营销困局 时刻头条

打通企业营销困局 时刻头条

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增