美国专家:美元才是全球最大风险,不是人民币!

11月23日夜盘,在岸人民币兑美元接连跌破6.90、6.91两个关口,创八年半新低。离岸人民币兑美元接近跌破6.95关口,创历史新低。24日,人民币兑美元中间价也首次跌破6.9。

人民币汇率跌至2008年以来最低水平。

这种下跌通常被解释为12月美联储加息预期的升温,以及刚刚当选美国总统的特朗普在竞选期间常常给中国贴上货币操纵的标签,迫于这些因素,中国央行迟迟没有出手。

实际上,这里面还有更多的故事。

从长远来看,中国经济的增长将转换为在外汇市场上的货币强权。今年10月,人民币正式纳入SDR。在未来的十年,人民币将通过IMF储备篮子,以及各央行、公立机构、主权国家和个人的分配,得以迅速扩张。

这个夏天之后,汇率疲软增强了出口竞争力,再加上各种财政刺激,产能过剩的情况得到了改善,其中产生的溢出效应反而改善了人民币的基本面。

在第四季度,人民币也受到了国内房地产市场调整的一些不利影响。

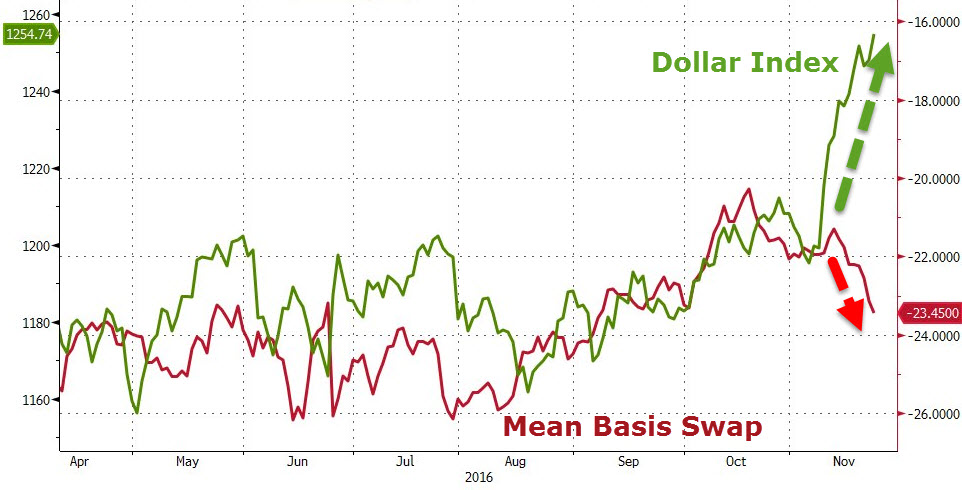

全球环境和美元的动荡进一步加剧了人民币短期波动率。随着美国通胀预期的回归,以及美联储12月加息概率的上升,美元节节攀升,接近14年来的高点,目前需要应付美元的不仅仅是人民币,新兴市场的货币都面临巨大的贬值压力。近期,日元、印度卢比、韩元、印尼卢比和马来西亚林吉特都遭到了抛售。

长期来看,美国和中国金融市场的溢出效应可能会对亚太金融市场产生不同的影响。由各国央行所主导的研究表明,在正常情况下,中国对股票市场的影响已经接近美国的水平,虽然在金融危机期间,美国的相对影响更大。

而来自中国的影响是基于区域拉动,而美国的影响是全球性的。当前的各种危机利于美元,但随着时间的推移,等局势逐渐稳定下来,人民币将受到更大的支撑。

但不幸的是,人民币及其他新兴市场货币依然必须面对来自美元在世界经济中日益增长的风险。在2008-2009年金融危机爆发之前,杠杆率和波动指数VIX之间存在这密切相关性。当VIX指数偏低,市场的借贷意愿就会上升,反之亦然。但是,由于发达国家多年来盛行超低利率政策,这种关联性似乎已经荡然无存。

最近,国际清算银行公布的一份报告称,美元已经取代了VIX指数,成为了新的恐慌指数。

随着VIX指数预测能力的减弱,美元已经成为风险偏好和杠杆的标杆。这一趋势无疑是痛苦的,因为这意味着将国际借贷者和投资者推向了美元,美元上涨,就代表着风险敞口的增加。

但是,另一方面,正如特朗普所指出的,美元的基本面正在减弱。美国主权债务已经飙升至19.9万亿美元。在过去一年中,国外央行抛售了几乎3500亿美元的美国国债。

在这些情况下,美联储加息可能在某种程度上提振美元,而这会导致美元紧缩并限制通缩吗?反过来,这也可能会对新兴经济体造成损害。

总之,当前美元构成了全球经济的最大风险,这锅,人民币不背。

瑞幸咖啡就财务造假事件致歉

瑞幸咖啡就财务造假事件致歉

重磅利好出现!金融委再度定

重磅利好出现!金融委再度定

国产耳机品牌Nank南卡重拳出

国产耳机品牌Nank南卡重拳出

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

宁夏灵武农商银行一董事又“

宁夏灵武农商银行一董事又“

打通企业营销困局 时刻头条

打通企业营销困局 时刻头条

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增