有一种不幸,叫我们又踩雷了!

继乐视网(15.330, 0.00, 0.00%)、尔康制药(6.500, -0.02, -0.31%)之后,顾地科技(21.810,0.00, 0.00%)成为年内华安基金踩中的又一颗雷。

12月27日,华安基金管理有限公司发布关于调整“顾地科技”股票估值的公告称,公司决定自2017年12月26日起对旗下基金(ETF基金除外)所持有的顾地科技(股票代码:002694)进行估值调整,估值价格为15.36元。而顾地科技自2017年5月25日开始停牌,至今未复牌,停牌价为21.81元。

陷入连环雷

从21.81元到15.36元,华安基金将顾地科技估值下调了近30%。问题在于,顾地科技会像乐视网一样,会成为一颗连环雷吗?这颗雷对华安基金们而言,损失的难道只是收益?

从顾地科技近期爆发的连环负面消息看,持仓多的机构真的要做好被频繁轰炸的准备。

从12月初开始,顾地科技就被一系列负面消息包围,先是14.79亿元收购汽车乐园项目方案漏洞多,被深交所盘查,资金链可持续性遭遇质疑。

接着,12月22日上午,停牌半年多的顾地科技发布了公司实际控制人任永青遭证监会立案调查的消息。

12月25日,顾地科技公司三名元老高管在停牌期间集体宣布大笔减持计划。

就这样,顾地科技被置于聚光灯下,其资产重组前景也开始变得不明朗。

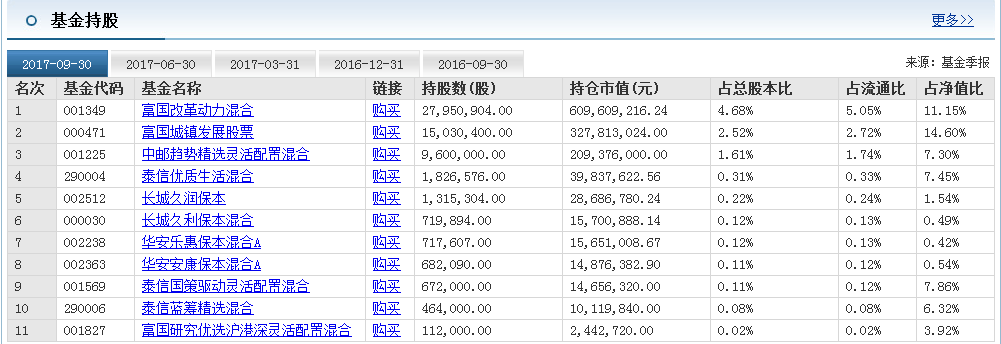

随着华安基金下调估值公告的发出,顾地科技前十大股东持股情况也浮出水面,基金持股情况一目了然。

从公开信息看,停牌后,富国基金、中邮基金和长城基金均踩中顾地科技这颗新雷。其中,华安基金被套牢了两只(华安乐惠保本混合A、华安安康保本混合A)。

去年基金三季报显示,华安国企改革主题灵活配置混合基金持有顾地科技49.6479万股,持仓市值1439.8万元,占总股本比例0.14%,占净值比2.52%。

到了今年一季度末,根据基金季报显示,华安基金增持顾地科技力度加大,不仅华安国企改革主题灵活配置混合基金持股增至66.2642万股,华安安康保本混合A和华安乐惠保本混合A也加入,分别增持59万股和51.0305万股。

华安系三只基金共持有顾地科技176.2947万股,占总股本比0.48%,合计持仓市值6400万元左右。

在顾地科技停牌后,从基金二季报披露看,华安系三只基金只剩两只,且持股还在增加,分别为华安乐惠保本混合A持有71.7607万股,华安安康保本混合A持股为68.2090万股。

哪位基金经理应该背锅?

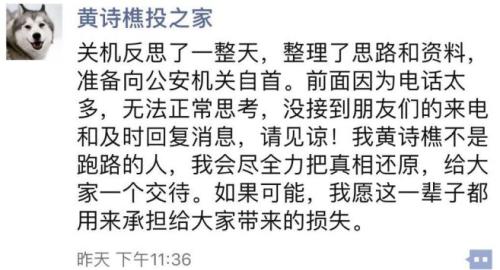

华安基金显然投砸了。那么,为何投砸?到底哪位基金经理应该对广大投资者负责?目前看,冤有头,债无主。

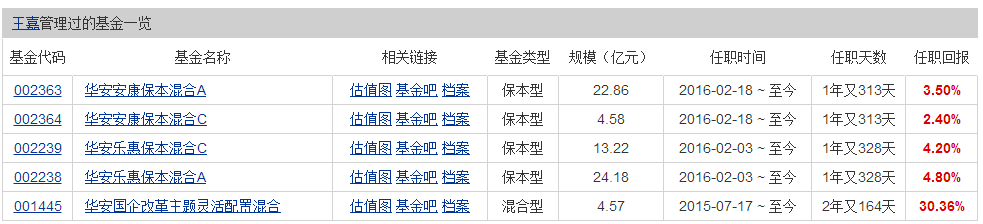

公开信息显示,投资顾地科技的华安乐惠基金经理及基金经理助理自始至终共有4位:成立之初,负责该基金的是贺涛和郑可成,但6天之后,2016年2月2日胡宜斌基金经理也加入,27天后,又增加了一位基金经理王嘉,至此,该小组成员集齐,2017年7月23日之前,历时1年又171天,这四人共同负责该基金。不过,到了2017年7月24日,基金经理又出现了变动,4人小组只剩郑可成和王嘉两位基金经理。

一些投资者在股吧中吐槽称,从头到尾被忽悠了!证据有二:其一,频繁更换基金经理,混淆投资者视听,存在忽悠嫌疑;其二,承诺的保本型基金,结果亏得还不如银行存款利息。

从以上四位基金经理履历看,投资顾地科技,华安基金绝对是舍得用人。

成立之初,华安基金任用的是有着19年证券从业经历的贺涛和15年从业经历的郑可成,其中,贺涛是固定收益部总监,郑可成是固定收益部助理总监,两人同为这只基金的基金经理,对普通投资者来说吸引力极大。保本加上有经验基金经理坐镇,且贺涛任职期间最佳基金回报280.30%,现任基金资产总规模64.33亿元;郑可成任职期间最佳基金回报82.05%,现任基金资产总规模218.18亿元,发行这只基金并不缺乏人气。

后来加入的基金经理胡宜斌(从业5年)和王嘉(从业13年),均是偏股型基金经理,而前两位是偏债型基金经理。股票型基金经理和债券型基金经理犹如牙科医生和肛肠科医生,虽然都是从医,但是专业差别巨大,随意变换投资基金经理角色,只会造成业绩差,直接损害投资者利益。

频繁更换基金经理,难道是为了找一个背锅人?至今,投资顾地科技前途未卜,而贺涛这位固收总监已经金蝉脱壳,基金经理只剩郑可成和王嘉两位。

但华安基金相关人士在接受《国际金融报》记者采访时强调:保本基金投资里有股也有债,股票部分是王嘉基金经理负责,债券部分是郑可成经理负责。这是否意味着顾地科技投资中,基金经理郑可成也撇清了的责任,一切损失由王嘉背锅?

然而,贺涛和郑可成真的能够摘清责任吗?混合基金成立之初,他们二人到底谁负责债券部分,谁负责股票投资部分?如果贺涛最初身为固收总监负责债券投资部分,那么后来负责债券部分的郑可成之前或为负责股票投资部分。问题是郑可成真的能既擅长债券又擅长股票投资吗?在行业内,一般股票型基金经理和债券型基金经理很少相互交叉变换,随意转换角色涉及如何对投资者负责的问题。

华安乐惠保本基金第一个保本周期到期日为2018年1月2日,仅2018年1月2日(交易时间内)开放该基金的赎回和转换转出业务。2018年1月3日起,该基金进入清算程序,进入清算程序后不再开放申购、赎回、转换业务。

赎回时间只有一天,原本承诺的保本基金两年涨了3%,年化4%,甚至没跑过银行和支付宝,变现后还要被扣手续费。对愤怒的投资人来说,被忽悠的感觉只会一天天升级。

有基金从业人士表示,一般这类基金产品不会一个周期就清算,会一个一个周期往下滚,只有做砸了才会一个周期就清算。这样的踩雷对华安基金而言影响较大,其代销渠道会失去信任,投资者赎回后,公司品牌受影响较大。

华安安康是否也会清盘?

同样是踩雷顾地科技,华安基金旗下的华安乐惠保本混合A要被清盘,那么晚成立两个月的安康命运如何?是否也会清盘,我们拭目以待。

记者注意到,2016年2月1日成立的华安安康基金,也同样存在基金经理频繁更换的现象。最初的基金经理为石雨欣和郑可成;16天后,王嘉加入;而从今年7月31日开始,郑可成不再担任该基金经理。

根据2015年12月4日华安乐惠保本混合型证券投资基金基金份额发售公告,该基金首次募集规模上限为50亿元(不含募集期利息),实际合同生效后公告显示乐惠基金共募集了35.7亿元(不含募集期利息)。2016年1月15日华安安康保本混合型证券投资基金首次募集规模上限为70亿元,合同生效后公告显示,该基金共募集51.98亿元。

瑞幸咖啡就财务造假事件致歉

瑞幸咖啡就财务造假事件致歉

重磅利好出现!金融委再度定

重磅利好出现!金融委再度定

国产耳机品牌Nank南卡重拳出

国产耳机品牌Nank南卡重拳出

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

宁夏灵武农商银行一董事又“

宁夏灵武农商银行一董事又“

618售出新品3.3亿 天猫已成

618售出新品3.3亿 天猫已成

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增