作者:宋炳妮 编辑:张伟

新浪财经讯 近日,有投资者向新浪金融曝光台投诉,国投瑞银白银期货证券投资基金(LOF)(基金代码:161226)疑似故意制造亏损。该基金跟踪上海期货交易所的白银期货主力合约,但是白银主力期货上涨时,该基金收益涨幅较小甚至亏损,而当沪银主力下跌时,该基金下跌更多,并且此类情况多次发生。

带着这样的疑问,我们翻看国投瑞银白银期货证券投资基金(LOF)(下文简称:国投瑞银白银期货)的历史业绩,发现确实存在可疑之处。

该基金本身属于被动型指数基金,在该基金成立的第一年,业绩还算可以,历史最高净值达到过1.174,也就是说历史最高收益率为17.40%,基本完成了跟踪沪银期货的任务。

然而,自2016年7月之后该基金净值就每况愈下,一路“走下坡”到目前的0.815,成立以来的亏损高达-19%。

国投瑞银白银期货(161226)净值走势图

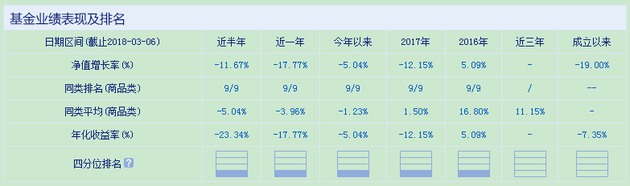

从业绩排名来看,该基金可谓全线溃败。从2016年以来的一段时间,均是排在同类倒数第一。而且,这样的迹象并没有看到好转的趋势。

同类排名一直垫底

国投瑞银白银期货基金报告表示,其力求每日基金净值增长率在扣除相关费用前与上海期货交易所白银期货主力合约(下文简称:沪白银主力合约)收益率相当。

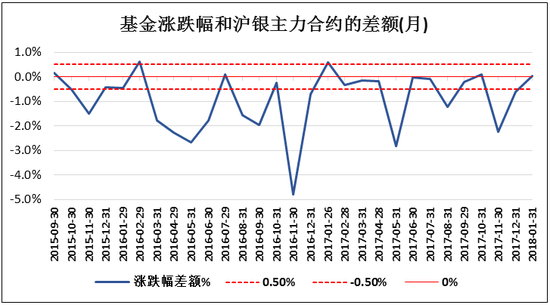

新浪财经研究后发现,该基金长期走势与上期所白银期货主力合约走势大体一致(见下图),大致模拟了沪银主力合约的走势,无违规操作的情况。

但是,该基金从2016年8月起,基金涨跌幅度和沪银主力合约出现较大偏差,差距还越拉越大,收益率远不及沪银主力合约,因此给投资者造成基金管理人违规操作的感觉。

当投资收益率不及预期并且频繁发生期货走势不如沪银主力合约时,投资者很自然的会对基金的操作产生怀疑。

不过需要指出的是,被动投资基金不同指数基金的跟踪误差会有较大差别,跟踪误差的大小与基金经理的管理能力密切相关。

一般而言,跟踪误差越小,证明指数基金的运作管理能力越强,而误差较大则证明了基金经理管理能力存在不足,对冲操作存在偏差。业内比较认可的年跟踪误差的绝对值一般在2%至4%之间。

新浪财经将国投瑞银白银期货与沪银主力合约涨跌率的月度差额进行统计后发现,多数时候,该基金的涨跌幅度小于沪银主力合约的涨跌幅度(见下图),2016年11月的差额甚至达到了4.7%。

一般的指数跟踪基金都允许一定的偏差范围,所以投资者不能由此判定该基金的基金经理有违规操作的行为。据该基金上市公告书显示,该只基金的净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.5%,年化跟踪误差不超过7%只要在这个范围内,都属于合同允许的范畴。

然而,国投瑞银白银期货设定的是一个极度宽容的误差范围。与几个同类型的基金进行比较后可发现,只有极少数的基金可能会出现年化跟踪误差率超过7%的极端情况(见下表),所以该基金相当于没有跟踪误差的限制。

设计这种“宽容”的限制不知是为了避免法律上的纠纷,还是因为基金公司和基金经理对自身能力的极度不自信?

|

基金编号 |

名称 |

运作方式 |

投资类型 |

日均跟踪偏离度的绝对值 |

年跟踪误差 |

|

159934 |

易方达黄金ETF |

开放式 |

混合型基金 |

0.2% |

2% |

|

159937 |

博时黄金ETF |

开放式 |

混合型基金 |

0.2% |

2% |

|

518880 |

华安黄金易ETF |

开放式 |

混合型基金 |

0.25% |

3% |

|

518800 |

国泰黄金ETF |

开放式 |

混合型基金 |

0.35% |

4% |

|

161226 |

国投瑞银白银期货(LOF) |

开放式 |

混合型基金 |

0.5% |

7% |

跟踪误差的设定是为了给系统性风险和基金经理的操作留出一定的容错空间,合理的跟踪误差应围绕沪银主力合约上下波动,累计误差率不应出现大幅单边增长的情况。可是国投瑞银白银期货的累计跟踪误差率却逐渐拉大,最终竟达到了20%。

这种连续的单向的偏差已经不符合波动的规律,可以说明基金经理的操作出现了较为明显的失误,或者是该基金经理对于期货市场或者对冲操作的理解出现了系统性的偏差。

什么因素会导致出现大幅度跟踪误差呢?影响的主要因素有:基金管理人员能力、基金结构化差异以及大额申购和赎回等。

基金管理人能力

基金管理人的运作能力直接决定跟踪误差,特别是可控跟踪误差大小。当市场风险较大的时候,基金经理可以通过降低仓位规避市场系统性风险。

但是国投瑞银白银期货的基金经理的操作并不理想。笔者无从知晓基金经理操作的过程,但是可以从侧面了解基金经理的从业情况和水平。

国投瑞银白银期货有两位基金经理。第一任是赵建先生,有15年的证券从业经历,在管理国投瑞银白银期货的同时还负责6只基金的管理。这六个基金主要跟踪沪深300金融地产、中证创业成长指数(1394.806,5.74,0.41%)(1394.8057,5.74,0.41%)和深证100价格指的追踪。

被动基金相较于其他的基金,需要更细致的操作,而手里一共掌控7个指数基金,或许会导致基金经理精力不足;与此同时,赵建从业十几年来主要涉及的领域不包括贵金属,很可能导致其对白银期货运作不够“熟练”。赵建在任期的918天内,该基金的回报率为惨淡的-19%。

在基金连续近4个季度跑输同类型基金后,基金经理变更了。

2017年9月,该基金经理“辅助”邹立虎先生升任基金经理,与赵健共同管理该基金。邹立虎从该基金产品推出开始,就一直担任该基金的基金经理助理一职,接手这“烫手山芋”更是他在国投瑞银第一次正式担任基金经理一职,可以说是“菜鸟”级别的基金经理。

作为职业生涯的“首秀”,2017年报告显示,仅第四季度,基金净值增长率和沪银主力合约收益率的差值为0.5%,目前任期的回报率为-9.89%。相较之前的情况有些许好转,但是改善情况有限。国投瑞银公司决定将一支持续亏损的基金交给一位“新手”,似乎并不是一个明智的策略。

结构差异

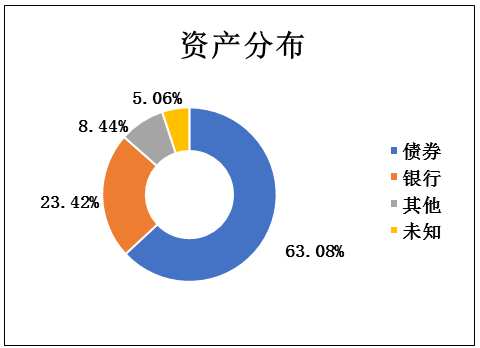

如果基金经理对资产进行合理配置和买卖,基金和沪白银主力指数不会出现较大的跟踪误差。截至2017年12月31日,国投白银期货的总资产规模为395,040,699.20元,资产的分布比例显示主要的资金用于购买债券,23.42%的资金存于银行(见下图)。

由于白银期货存在杠杆,可以用少部分资金对沪银指数进行跟踪,其他资金用于购买固定收益投资,该基金的资金配置方面未违规。

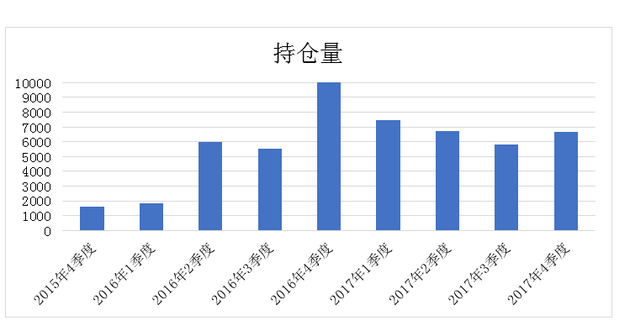

与此同时,持仓量的多少会影响跟踪误差的大小。该基金的持仓量在2016年四季度达到顶峰之后回落,并保持在700手左右。持仓量较小会导致基金的涨幅无法完全反映沪银主力的每日涨幅,可能会导致较大的跟踪误差。

购买债券的另一个目的是为基金的盈亏提供“安全垫”。

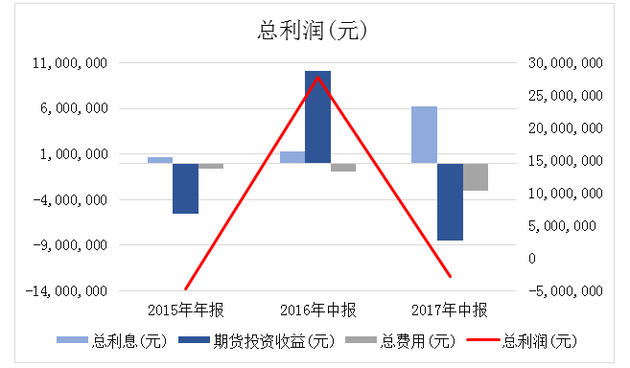

国投瑞银白银期货总资产将近4亿,超过60%的资金用于购买债券,债券稳定的利息为基金经理的操作提供了缓冲的空间。笔者将该基金半年报的数据进行统计后发现,尽管投资债券获得的利息逐步增加,但如果跟踪沪银主力期货是亏损的,那么利润也将直接转负(见下图)。由此可见,债券提供的巨额利息远不及基金经理的操作重要。

大额申购和赎回的影响

在年报中,该基金将2016年份额增长率低的原因主要归结于基金规模出现大幅波动,频繁的大额申赎活动给净值带来较大的负面冲击。

不可否认,大额申购和大额赎回确实会对基金产生影响。大额申购对指数基金的主要影响是稀释第二天的涨跌幅。大额赎回会影响基金净值和价格。

但是,国投瑞银基金作为跟踪沪银主力合约的基金,减少各方面的干扰才能体现基金经理水平。

所有的指数型基金都面临着大额申购赎回带来的波动问题。合格的指数基金经理会提前研判未来价格变化和流动性,并根据实际情况提前做好调仓准备。

用大额申购和赎回为该基金跟踪误差大找借口,实际上也等于在宣告,该基金经理的管理能力(应对大额赎回等正常操作)方面存在明显的不足。

国投瑞银基金是市场上唯一跟踪白银期货走势的基金,投资者没有其他的选择。作为行业内唯一的产品,投资者不求基金跑赢市场,只求基金可以兢兢业业的跟住沪银主力合约的走势。既然是被动型基金,那么基金经理能否更为勤勉,努力提高自身的操盘能力,在新的一年里将累计的20%误差率降低一些呢?

结论

整体来看,国投瑞银基金虽然没有出现明显的违规操作的行为,用户投诉的:“故意亏损”并不能得到数据的支持。

但是,该基金经理的管理操作失误较多,跟踪误差过大甚至可以说是“不及格”水平。

客观上,白银市场较为平稳,2016年下半年出现过一波明显的涨势,如果操作合理,不应该出现大幅亏损的现象;主观上,可能由于调仓等因素造成基金经理管理不善,导致误差过大,这是导致投资者心生不满的主要原因。

该基金的管理费率为每年1%,托管费为每年0.2%,赎回费率为0.5%,属于相同类型基金产品的平均水平。据2017年半年报,管理人员报酬为223.30万元,一边是基金常年亏损,一边是上百万基金管理人员报酬,希望这赤裸裸的差距可以督促基金管理者进行改善,减少主管的操作误差。也希望国投瑞银基金能给广大投资者一个解释和交代。

国投瑞银作为业界老牌外资基金管理公司,也应该加强对基金业绩的监管,即使找出有效的改善办法,真正做到以客户为核 心,为投资者争取最大的利益。

瑞幸咖啡就财务造假事件致歉

瑞幸咖啡就财务造假事件致歉

重磅利好出现!金融委再度定

重磅利好出现!金融委再度定

国产耳机品牌Nank南卡重拳出

国产耳机品牌Nank南卡重拳出

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

宁夏灵武农商银行一董事又“

宁夏灵武农商银行一董事又“

618售出新品3.3亿 天猫已成

618售出新品3.3亿 天猫已成

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增