崔文官

筹划重组7个多月后,5月26日,中原特钢(9.920, -0.13, -1.29%)(002423.SZ)发布的《重大资产置换并发行股份购买资产暨关联交易报告书(草案)》(以下简称“草案”)显示,公司拟将所持全部资产及负债,与中粮集团所持中粮资本64.51%股权的等值部分进行置换,并向温氏投资等发行股份购买其合计持有的中粮资本35.49%股权,注入资产的交易价格为211.86亿元。这意味着,若最终上述交易完成,中粮资本将实现曲线上市,中原特钢也将完成“钢铁换金融”的资产腾挪。

不过,上述消息未能扭转市场颓势。

《中国经营报》记者注意到,自中原特钢复牌后,公司股价连续多日重挫,中原特钢去年10月底开始停牌,停牌前收报14.39元/股,截至5月30日午间收盘公司股价已经跌至10.49元/股,而且震荡下跌走势目前并未缓解。

本报记者统计发现,此前A股市场共发生四起“钢铁换金融”案例中,仅五矿集团金融业务借道?鄢ST金瑞(现更名“五矿资本(8.470, -0.04, -0.47%)”,股票代码600390.SH)成功上市。

那么此次中粮系的“钢铁换金融”又将遭遇何种命运?

现金流不稳定

本报记者查阅数据发现,截至2017年12月31日,中粮资本资产总额为562.4亿元,负债总额为356.05亿元。2015年至2017年,中粮资本实现营业收入分别为47.1亿元、66.48亿元、80.72亿元,实现归属于母公司所有者的净利润分别为6.62亿元、8.6亿元、10.94亿元。

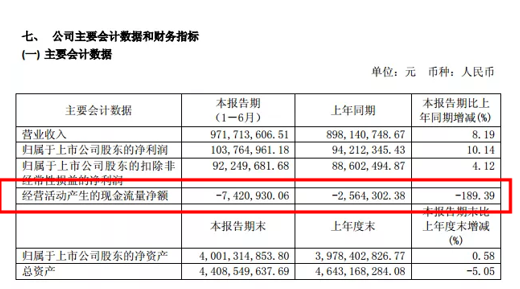

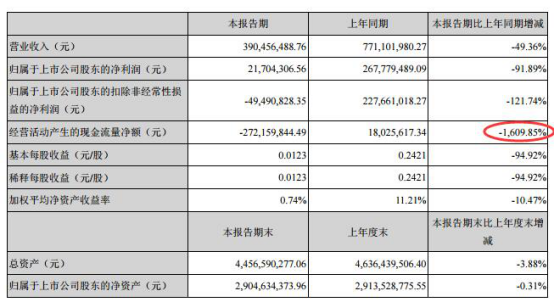

另一方面,数据显示,2015年至2017年,中粮资本经营活动产生的现金流量净额分别为-7亿元、36.73亿元和11.81亿元,投资活动产生的现金流量净额分别为-11.73亿元、-22.2亿元和-53.09亿元。

一位注册会计师接受《中国经营报》记者采访时则表示,“现金流不稳定的原因可能是在公司增长乏力的情况下,为提高收益,加大了投资,从而拉长了回款周期,造成大量资金流出,不过这个具体原因还是要问公司才行。”

中粮资本向记者书面回应称,中粮资本的现金流波动与中粮资本及下属子公司的业务情况和所在市场环境相匹配。中粮资本及下属子公司作为金融类企业,其业务特点和财务核算特点决定了现金流波动与制造类或商业类企业并不相同。根据已披露的重组预案,中粮资本最近三年盈利情况良好,现金流的波动并未对公司业绩产生不利影响。

难言成败

此前湖南财信借壳上市公司华菱钢铁(8.110, 0.16, 2.01%)及宝钢集团旗下金融板块借壳上市公司韶钢松山(6.700, 0.11, 1.67%)均公布过类似方案,但两者均以失败告终。

中粮资本则向《中国经营报》记者回复称,(此次重组)与其他可比公司不同,中粮资本是中粮集团旗下运营管理金融业务的专业化公司,以中粮集团产业链为依托,在业务专业化发展基础上,利用消费金融,整合资产管理和财富管理资源,促进产融协同、服务“三农”,成为以农业金融为特色,拥有信托、期货、保险、银行等多项业务的投资控股平台。由于目前金融对农业领域的渗透率相对更低,农业金融具有更加广阔的增长空间。

不过,此前知名信托专家、西南财经大学兼职教授陈赤在接受《中国经营报》记者采访时曾表示,“中粮系‘钢铁换金融’能不能成功很难判断,一方面,钢铁本来是过剩的行业、压缩的行业,有一定的合理性和理由;但是另一方面,(因为)换的是金融,不是其他实业,具有一定的不确定性。”

那么中粮资本此次曲线上市究竟会有怎样的结局,我们拭目以待。

瑞幸咖啡就财务造假事件致歉

瑞幸咖啡就财务造假事件致歉

重磅利好出现!金融委再度定

重磅利好出现!金融委再度定

国产耳机品牌Nank南卡重拳出

国产耳机品牌Nank南卡重拳出

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

宁夏灵武农商银行一董事又“

宁夏灵武农商银行一董事又“

粽飘香·敬老情,85度C端午

粽飘香·敬老情,85度C端午

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增