6月7日讯,维信金科控股有限公司(下文简称“维信金科”,2003.HK)于今日在港交所主板公开发售,6月12日中午十二点整结束,股份将以每手200股股份进行交易。根据上市文件显示,维信金科此次全球发售68,571,800股股份,其中香港发售6,857,200股,占比10%,国际发售61,714,600股,最高发售价23港元。维信金科定价日预期在6月13日前后,且不迟于6月14日。并计划于6月21日上午9点整在港交所正式挂牌交易。

维信金科是一家独立消费金融服务提供商。2015-2017年,维信金科实现总收入分别为10.6亿元、14.3亿元和27.1亿元;净亏损3.03亿元、5.65亿元和10亿元。除优先股公允价亏损及以股份为基础的薪酬开支影响以外,维信金科2015-2017年经调整后净利润分别为-1.55亿元、-2.75亿元和2.93亿元。

上市文件披露,维信金科的股份市值在99.46亿港元至114.38亿港元之间。假设发售价为每股21.5港元(以预计发售价20港元-23港元中位数计)且超额配股权未获行使,维信金科预计将收到所得款项净额约13.6亿港元,其中70%将用于进一步巩固包括融资担保公司在内各附属公司的资本基础,20%将用于进一步增强研究及技术能力,10%用于一般企业用途。

最新招股书对客户、资产质量的信息进行扩充

维信金科提供信用卡代偿、消费信贷、线上至线下信贷等产品。2015-2017年,维信金科90%左右的收入来自利息收入,信用卡代偿业务对收入贡献率逐年增加。维信金科提供借贷撮合业务,还在较小的范围直接提供贷款,2015-2017年分别实现35.3亿元、78.7亿元及245.4亿元的贷款。

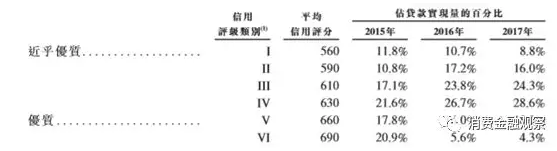

根据维信金科更新的招股书,除了日期数据更新以外,维信金科增加了客户、资产质量信息。维信金科根据官网征信记录,将借款人进行由I至VI的分类,其中信用等级最高的为VI。2015-2017年,借款人信用等级分布由两端客户群向中间客户群转变(见图1)。借款人平均借款金额(见图2)在2016年出现较大幅下降,即下降幅度为242.43%,2017年实现人均贷款金额7289元。

图1 各信用评级类别的借款人概况及贷款实现量分布

图2 维信金科实现的贷款情况

根据最新招股书,维信金科2015-2017年3个月以上、12个月以下的逾期金额分别为4.77亿元、5.88亿元、11.5亿元,逾期率分别为10.5%、8%、8.7%(见图3)。线上信贷产品3个月至12个月的季度逾期率变化幅度较大,12个月以后逾期率较为平稳,逾期最长(逾期时长超35个月)的一笔贷款(3年以上的应收账款可做坏账处理)产生于2015年第二季度,逾期率处于8%-10%之间(见图4)。线上至线下信贷产品逾期情况类似,2年以内的贷款季度逾期率显上升状态,2年以上存在的逾期率在15%-20%之间。

图3 维信金科2015-2017年逾期金额和逾期率

图4 维信金科线上信贷产品逾期率

图5 维信金科线上至线下信贷产品逾期率

瑞幸咖啡就财务造假事件致歉

瑞幸咖啡就财务造假事件致歉

重磅利好出现!金融委再度定

重磅利好出现!金融委再度定

国产耳机品牌Nank南卡重拳出

国产耳机品牌Nank南卡重拳出

比特币年内涨幅超过150% 中

比特币年内涨幅超过150% 中

中兴通讯科技公司将投资146

中兴通讯科技公司将投资146

宁夏灵武农商银行一董事又“

宁夏灵武农商银行一董事又“

粽飘香·敬老情,85度C端午

粽飘香·敬老情,85度C端午

2017年我国汽车产销量同比增

2017年我国汽车产销量同比增