因严格贷款风险分类致银行利润缩水在当下并非罕见,但利润大幅缩水后依然有大量逾期90天以上贷款未计入不良,就未免显得尴尬了。

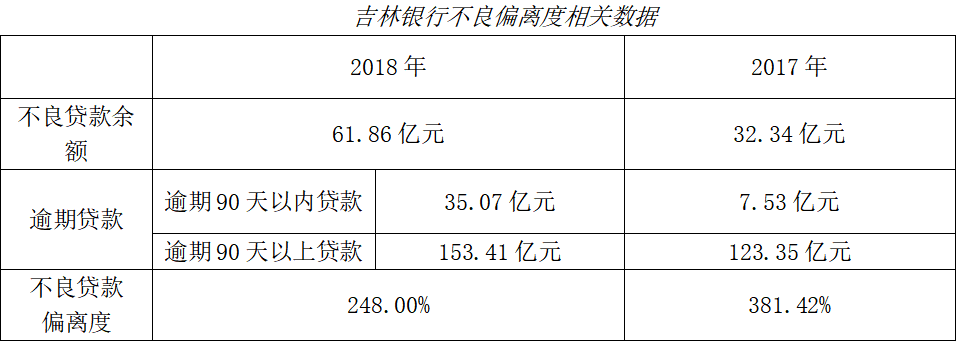

吉林银行日前公布的2018年业绩显示,2018年归属于母公司股东的净利润较2017年降18.94亿元,进一步测算,2018年第四季度净亏7.89亿元。细加考察发现,吉林银行第四季度资产减值损失不低于30.61亿元。尽管如此,依据已有数据测算,2018年末仍有至少91.55亿元未计入不良,不良偏离度尽管比2017年的381.42%有所压缩,但仍保持在248%的高位。

2018年,该行的拨备覆盖率由2017年末的190.75%降到149.92%,已低于监管最低要求。至于吉林银行为何在2018年第四季度大幅度增加资产减值损失准备计提,《每日经济新闻》记者多次致电吉林银行总行,但均未能接通。

单季营业支出大增致第四季度净亏7.89亿元

6月6日,吉林银行公布2018年业绩。该行2018年归属于母公司股东的净利润为11.57亿元,较2017年大幅下滑18.94亿元,下滑幅度为62.1%,2017年归属于母公司股东的净利润为30.51亿元。

受利润大幅下降影响,吉林银行2018年资产利润率回落至0.32%。而2018年商业银行资产利润率平均水平各季度分别为1.05%、1.03%、1.00%、0.90%。可见吉林银行经营效益体现在资产利润率上远低于行业平均水平。

而2018年一季度至四季度城商行资产利润率平均水平为0.90%、0.88%、0.84%、0.74%。由此来看,吉林银行资产利润率远不及城商行平均水平。

若用资本利润率衡量,吉林银行2018年经营效益下滑更为明显。2018年该行资本利润率为4.96%,2017年为14.02%。降幅达9.06个百分点。再看2018年行业平均水平,2018年一季度至四季度,商业银行资本利润率分别为14.00%、13.70%、13.15%、11.73%。也就是说,吉林银行资本利润率也远低于行业平均水平。

不容忽视的是,2018年吉林银行净息差大为改善,为2.17%,2017年仅1.05%。在相对宽松的经营形势下资本利润率下滑幅度如此之大,细看来,这与净利润大幅下滑不无关系。

究竟是什么导致吉林银行2018年净利润下滑?在利润表中,记者注意到,2018年其投资收益为1.24亿元,2017年则为38.13亿元,仅此一项降幅达到36.89亿元。

由此可判断,投资收益大幅缩水是吉林银行2018年净利润大幅滑坡的主要原因。

分季度看,2018年1~3月,吉林银行归属于母公司股东的净利润为8.83亿元。2018年1~6月,该项为15.48亿元。2018年1~9月,该项为19.47亿元。2018年1~12月该项为11.57亿元。

可见相较上半年,下半年净利增幅明显下滑。2018年第三季度归属于母公司股东的净利润为3.98亿元,较上半年各季度大幅回落。而第四季度下滑加速,最终转为亏损状态,净亏损额为7.89亿元。

但需要注意的是,其营收在各季度却平稳增加,2018年1~3月,营收为19.99亿元。2018年1~6月,该项为40.08亿元。2018年1~9月为60.75亿元。2018年1~12月为87.19亿元。

在营收平稳增长的情形下,季度间净利润却大幅波动。可见下半年利润下滑的驱力并非源自营收端,也非投资收益大幅波动,可能来自支出端。

进一步看该行2018年营业利润,2018年1~3月为11.81亿元,1~6月为20.44亿元,1~9月为27.89亿元,1~12月为14.37亿元。变动趋势大体与净利润变动一致。

这表明净利润季度间变动主要由营业利润变动导致,结合季度营收稳步增长,则净利润变动进一步可归结为第四季度营业支出大幅增加。

资产减值损失飙升 拨备覆盖率大幅下滑

合并利润表显示,2018年吉林银行计提资产减值损失34.14亿元,较上年增24.06亿元,增幅238.69%。2017年资产减值损失10.08亿元。由于银行资产减值损失主要来自贷款损失准备,这意味着贷款损失准备计提规模大幅增加。

值得注意的是,在拨备计提大规模增加的情形下,其拨备覆盖率却大幅滑落。年报显示,2018年末,吉林银行拨备覆盖率为150.19%,刚刚迈过监管底线要求,而其2017年末拨备覆盖率达到190.75%。如此矛盾的数字背后究竟隐藏着什么信息?

记者发现,报告后部分的财务报表附注显示,其拨备覆盖率仅149.92%,与前述150.19%相差0.27个百分点,若以149.92%为准,则2018年末其拨备覆盖率水平未能满足监管最低要求。

2018年资产减值准备骤升,而拨备覆盖率巨幅滑落,可能的解释为,其既往贷款损失准备中的一部分发生转出或者核销,只是新增贷款损失准备增长得快。从不良数据上,这一点也可以得到印证。2018年末其不良贷款率为2.82%,2017年末为1.72%,2018年末不良率升1.1个百分点。2018年末不良贷款余额为61.86亿元,较2017年末几近翻倍,2017年不良贷款余额为32.34亿元。不良率、新增不良贷款双双大幅攀升,对应的是资产减值准备计提猛增。

体现在贷款损失准备上,该项净增额也水涨船高。财务报表附注显示,2018年末贷款损失准备余额为92.74亿元,2017年末为69.23亿元,2018年贷款损失准备净增23.51亿元。

不过吉林银行财务报表附注显示,2018年贷款损失准备未有转出,只有核销和转回,规模分别为16.71亿元、0.01亿元。

据此,核销导致贷款损失准备存量减少16.71亿元,营业支出也相应减少16.71亿元,同时,营业利润增加16.71亿元。转回0.01亿元,则贷款损失准备增加0.01亿元,同时,营业利润减少0.01亿元。核销和转回两项相抵,最终对营业利润贡献16.7亿元。

换句话说,吉林银行在不良贷款增长加快的情形下,一手加大新增贷款损失准备的计提,一手加大既往不良贷款处置,过往充盈的贷款损失准备得到释放,用于弥补2018年利润下滑。

仍有91.55亿元逾期90天以上贷款未计入不良

值得注意的是,2018年末,该行逾期90天以上贷款余额为153.41亿元,其不良贷款余额为61.86亿元,不良贷款认定偏离度(逾期90天以上贷款余额/不良贷款余额)为248.00%,至少还有91.55亿元未计入不良贷款。

2017年末,吉林银行逾期90天以上贷款余额为123.35亿元,同期不良贷款余额为32.34亿元,同期不良贷款认定偏离度为381.42%。

虽然前后两年不良贷款认定偏离度都维持较高水平,但相对来说,2018年出现大幅压降,降幅达133.42个百分点。

若以2017年不良贷款认定偏离度计算,2018年不良贷款余额仅为40.22亿元(153.41/381.42%),也就是说,2018年相对多严格认定了21.64亿元(61.86-40.22)不良贷款,对应需多计提一定比例贷款损失准备。不过,因严格认定多计提的比例即便按30%计算,多计提贷款损失准备额度也仅为6.49亿元,对于利润季度间变动并不构成大的冲击。2018年第四季度其营业利润为-13.5亿元,第三季度为7.45亿元,第三、第四季度差额达20.97亿元。

而营业支出列表中,变动幅度较大的项目是资产减值损失,增加了24.06亿元。因此,较为合理的解释为,吉林银行的贷款损失准备在2018年第四季度大幅增加了计提。

进一步查询吉林银行2018年此前各季度财务报表,第三季度吉林银行作为母公司计提资产减值损失为0.82亿元,上半年合并财报显示计提资产减值损失1.81亿元,则前三季度母公司计提资产减值损失小于2.63亿元,而全年母公司计提资产减值损失为33.24亿元。也就是说,第四季度单季仅吉林银行作为母公司便计提资产减值损失不低于30.61亿元。既然母公司单季计提资产减值损失已大幅增加,则与子公司数据合并处理后的第四季度资产减值损失不会低于30.61亿元。因此这与第四季度营业利润—13.52亿元,以及第三、第四季度差额20.97亿元均较为吻合,上述解释初步得以印证。

吉林银行在最后一个季度大幅计提资产减值损失,与监管近年来不断严格资产风险分类不无关系,特别是2018年下半年以来,监管层明确要求将逾期90天以上贷款计入不良类别。

记者注意到,2018年7月中旬,原吉林银监局连发多份罚单,其中包括吉林银行因贷款五级分类不准确被罚50万元,并有数名相关责任人受警告处罚。考虑到吉林银行2018年末不良贷款认定偏离度依然保持在248%的高位,在监管进一步做实贷款分类的要求下,吉林银行承压不在话下。

若再把其资本充足水平考虑在内,则情况更为复杂。2018年末其资本充足率为10.70%,一级资本充足率为8.87%,核心一级资本充足率为8.86%,监管最低要求分别为,资本充足率不低于10.5%,一级资本充足率不低于8.5%,核心一级资本充足率不低于7.5%。除了核心一级资本充足水平相对较好,吉林银行其他两项指标水平相较监管最低要求均不容乐观,尽管2018年相对2017年有所改善。(记者 张寿林 )

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  宁波银行申请元宇宙商标 是

宁波银行申请元宇宙商标 是  东方园林着力发展生态建设领

东方园林着力发展生态建设领  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇