投行年中大考临近。

东方财富Choice数据显示,截至6月26日,今年共有31家券商(含联合承销)首发承揽有IPO项目入账,首发承销收入累计达28.5亿元,较去年同期下滑12.74%。今年有辅导项目上市的券商共45家,仍有逾半数未开张。

目前具有保荐机构资格的券商共93家,其中已有35家券商参与科创板保荐承销工作,科创板保荐业务参与度为37.63%。截至6月26日,保荐科创板企业数量最多的为中信建投证券,共15家,其中5家已过会。

中信证券领跑

今年上半年,首发承销及保荐收入方面,中信证券凭借4.59亿元的收入暂列第一,第二至五名分别为长江证券承销保荐(2.05亿元)、中金公司(1.72亿元)、中信建投证券(1.67亿元)、东兴证券(1.65亿元)。

首发承销项目数量上,排名情况稍显分化:中信证券继续领跑,承揽IPO保荐项目共计9家;第二至四名依次是中金公司(5家)、中信建投证券(4家)、招商证券(4家);长江证券承销保荐、东兴证券、中泰证券、广发证券、光大证券均为3家,并列第五名。

相较2018年底IPO承销家数排名来看,长江证券承销保荐、光大证券等位次上升较快,而原来的榜眼华泰联合证券上半年仅落地1单,跌出前20名,降幅较大。

与2018年同期相比,今年券商IPO承销数量总体持平,而收入略有下滑。2018年同期,券商首发承销项目数量合计达68家,而今年上半年为64家。2018年同期,首发承销收入超过3亿元的券商数量为3家,今年仅1家。

此外,承销IPO项目募资规模排名来看,中信证券以151.12亿元夺魁,遥遥领先于其他券商。排名第二的是中金公司,募资规模59.13亿元;招商证券以43.85亿元排在第三位。

过半数尚未开张

2019年新股发行从严审核常态化持续,相较2018年,券商保荐受到的影响逐步被消化。

Wind数据统计,截至6月26日,今年有辅导项目上市的券商共45家,较去年同期下降8.16%;但具有保荐资格的券商达93家,也就是说,今年仍有超过半数的券商IPO业务还未开张。

从上会审核公司家次来看,据Wind统计,截至6月26日,今年上半年中信建投证券夺魁,上会审核公司家数达14家;紧随其后的是中信证券、中金公司、华泰联合证券,依次为13家、11家、10家。

就上会通过情况而言,中信证券辅导企业13家过会,排名第一;中金公司、中信建投证券紧随其后,辅导企业均有11家过会。

记者梳理辅导企业过会家数在3家以上券商的通过率发现,中信证券、中金公司、招商证券、民生证券、长江证券承销保荐、东兴证券、国海证券7家券商上会通过率达100%。

近四成参与科创板

记者查阅Wind数据发现,目前有逾390家企业处于IPO排队状态(按已反馈、已受理、已预披露更新计算)。

其中,拟IPO项目储备最丰富的是中信建投证券,以36个拟IPO项目位居行业首位;紧随其后的依次为广发证券、中信证券,拟IPO项目分别为28个、24个。

拥有10个以上拟IPO储备项目的还有中金公司(23个)、民生证券(19个)、国金证券(19个)、海通证券(18个)、招商证券(18个)、东兴证券(14个)、国信证券(12个)、光大证券(12个)、安信证券(11个)。

据统计,目前具有保荐机构资格的券商共93家,其中已有35家券商参与科创板保荐承销工作,科创板保荐业务参与度为37.63%。

其中,中信建投证券(15家)、中金公司(11家)、华泰联合证券(9家)、中信证券(9家)、招商证券(8家)保荐公司家数排在前五位。

缺乏巨型IPO

安永近日发布的IPO报告显示,2019年上半年,A股市场新股发行持续平稳,预计共有64家公司首发上市,筹资604亿元,IPO数量同比增加2%,环比数量与筹资额增长52%和33%。

从筹资规模来看,由于缺乏巨型IPO,预计今年上半年筹资额同比减少35%,但新股平均筹资额仍维持2012年以来较高水平,仅次于有巨型公司发行的去年同期水平。2019上半年,10亿元以下的新股筹资额占比达43%,比去年同期上升17个百分点。

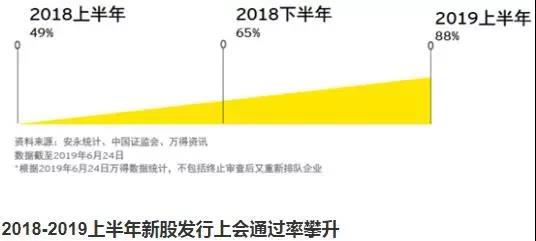

报告认为,随着新股发行平稳,发行通过率提高,2019年上半年通过率达88%,较去年同期提高39个百分点;新股终止审查数量降低,从2018年上半年的84家下降到15家,同比下降82%。

安永审计服务合伙人汪阳对记者表示:“科创板的推出和注册制的试行,将带来一定IPO的流量,推动2019年下半年A股IPO市场保持活跃。科创板的开板推动排队上市企业的数量回升,同时新兴产业企业上市比重将大幅提高。”

“另一方面,注册制的试行,从严监管大方向不变,退市标准趋严,将有更多公司退市,但有利于提高上市公司质量。”汪阳表示。

(国际金融报记者 王媛媛)

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  宁波银行申请元宇宙商标 是

宁波银行申请元宇宙商标 是  建设初心不动摇——圣轩草业

建设初心不动摇——圣轩草业  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇