对于左手倒右手、虚增交易量等交易乱象,监管予以重拳出击。

7月5日,中国银行间市场交易商协会(简称“协会”)公布三则自律处分信息,涉及2家银行、1家券商,即民生银行、南粤银行,以及国信证券。其中,民生银行被通报批评,其余两家被诫勉谈话。3家机构皆被监管责令整改。

分析人士表示,参与“倒量”交易的对手方,并未达成真实交易,但双方的交易量却做得很大。这种虚假的流动性,可能会扰乱市场正常交易秩序。背后原因需要分情况而定,有的是为做量提升机构在市场排名,有的是制造相关债券品种的市场活跃度等。未来需要强化监管,提升违法违规成本。

3家机构被处分

7月5日,协会公布三则自律处分信息,涉及2家银行、1家券商,即民生银行、南粤银行,以及国信证券。

国信证券与南粤银行这两家机构,罚单中显示的被处分事实较为一致,皆是“2020年四季度多个交易日内,参与了多组当日较短时间内卖出后买入、价量相同的闭环交易”。

而上述两者最终收到的监管措施也较为类似,皆是“予以诫勉谈话,同时责令其针对本次事件中暴露出的问题进行全面深入的整改”。

而民生银行的情况比较严重。根据自律处分信息,该机构存在以下违反银行间债券市场相关自律管理规则的行为:

一是作为银行间债券市场做市商,在开展做市业务时主导开展倒量等虚假交易。2020年四季度多个交易日内,民生银行作为债券的最初卖出方和最终买入方,主导并开展了多组当日较短时间内卖出后买入、价量相同的闭环交易。相关交易并未影响民生银行持仓,并未反映合理经济目的,实质上是倒量的虚假交易。

二是作为债务融资工具存续期管理机构,未及时召开“18乍浦建设MTN001”持有人会议,持有人会议组织召开不符合规定程序。

最终,民生银行被通报批评,同时被监管责令其针对本次事件中暴露出的问题进行全面深入的整改。

制造虚假“繁荣”

作为银行间债券市场做市商,部分机构在开展做市业务时,参与了倒量虚假交易,制造了虚假的“繁荣”。

何为虚假倒量交易?虚假倒量交易主要表现为金融机构间互相进行价格相似、数额相当的交易,使得整体市场出现价格波动不大、交易额放量的特征。

华北某债券从业人士张潇(化名)对《国际金融报》记者分析称,参与“倒量”交易的对手方,并未达成真实交易,但双方的交易量却做得很大。这种虚假的流动性,可能会扰乱市场正常交易秩序,不利于市场价格发现与资源有效配置,这是被禁止的。

“以前庄家多的时候,这种情况在股票市场里比较常见。债券市场也有,但关注度不太高。”华东某金融机构研究员告诉《国际金融报》记者。

至于机构参与虚假倒量交易的原因,上述研究员表示:“这些机构申请一些交易参与资格的时候会有交易量的考核指标,所以会制造一些假的交易量出来。机构拿到入场资格后,有利于提高知名度,对开展做市商或其他承销业务亦有帮助。”

张潇则认为,背后原因需要分情况而定,有的是为做量提升机构在市场排名,有的是制造相关债券品种的市场活跃度等。

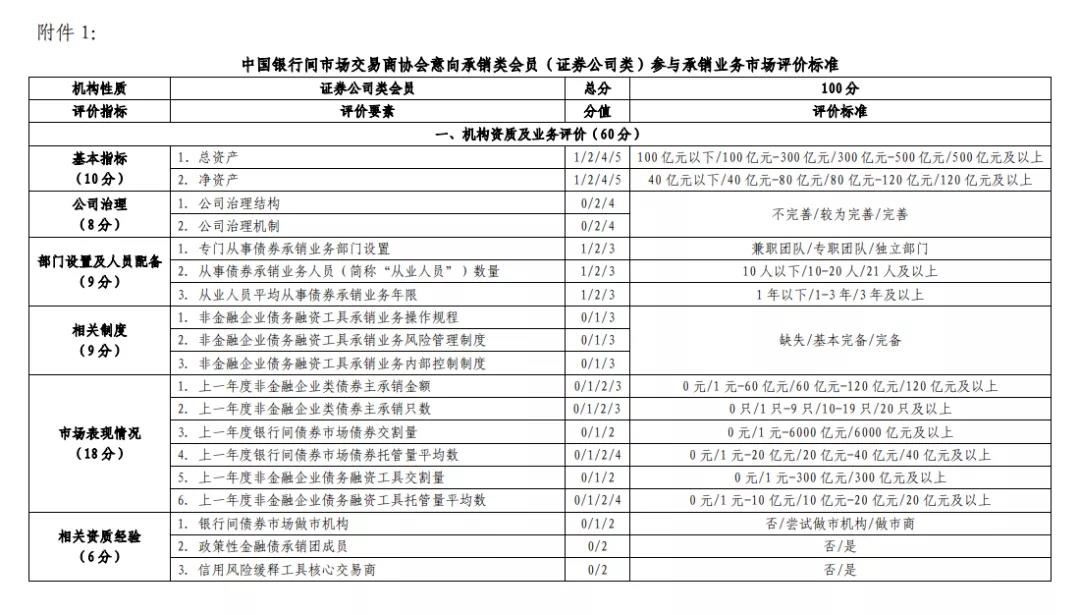

记者翻阅协会官网上公示的对金融机构的评价办法,机构的市场表现在参与承销类业务等多个评价体系中,均占有较大比例的分数,可谓是区别各家机构综合执业能力的重要考核区分项。其中,市场表现包括上一年度银行间债券市场债券交割量等指标。

建议提升违规成本

近年来,伴随我国金融市场不断发展,取得长足进步的同时,也存在部分乱象待清理。

2021年初,央行金融稳定局局长孙天琦指出,我国金融业批发市场由于缺乏系统性行为监管体系,也存在违规返费、虚假倒量、利益输送、权力寻租等违法违规行为,应结合我国金融市场发展现状和特点,借鉴发达市场经济国家金融批发市场行为监管的实践做法,加快建立健全我国金融业批发市场行为监管体系。

“虚假倒量这种乱象,应该不难查的,所有债券交易在交易中心都是有记录的。且单家机构当天反复出现违规交易行为,也较为显眼。”上述研究员认为。

据协会官网提供的会员名单,除了银行类金融机构之外,目前还有非银行类金融机构、信用增进机构等主体参与。证券公司、基金公司等均是债券交易市场的重要参与者。

根据协会官网发布的《银行间债券市场做市业务指引》第八条规定,做市机构的做市报价及所达成的交易须以本机构真实交易需求为基础,不得进行倒量等虚假交易。

虽然债券市场的“高光度”总体不如股票市场,但作为金融市场的重要组成部分,背后所存在的风险问题也不应被忽视。张潇建议,“从维护市场正常秩序和保护投资者角度,未来需要强化监管,提升违法违规成本。同时,金融机构需要加强自律管理。”

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  宁波银行申请元宇宙商标 是

宁波银行申请元宇宙商标 是  建设初心不动摇——圣轩草业

建设初心不动摇——圣轩草业  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇