自私募基金管理人备案收紧后,新备案的私募基金管理人不再呈现鱼龙混杂的状态,而更多由专业人士创办。

截至7月6日,7月共有39家私募基金管理人备案成功。从高管背景上看,有曾在券商行业任职20年的“老将”,有保险公司的前总经理,有银行某支行的前行长,也有曾在公募、私募机构任职的资深人士……

业内人士表示,或为施展抱负,或为追逐财富与梦想,私募行业都具有较大的吸引力。而具备专业知识的投资人士“奔私”,能促使私募行业愈加规范与成熟。

券商、银行、保险人士纷纷入局

“奔私”前,姚小军曾在3家券商任职共约20年。中基协备案信息显示,姚小军目前是北京金桐私募基金管理有限公司的法定代表人、总经理、执行董事。该机构成立于今年4月,备案于今年7月。

1999年,姚小军开始了自己的券商从业生涯。在国都证券任职4年后,姚小军进入北京证券有限责任公司担任研究员,而后回到国都证券,任创新研究副总监。4年后,姚小军再次告别老东家,进入浙商证券任研究所所长助理。仅一年多后,姚小军又回到国都证券,一待便是九年,直至2019年7月,姚小军告别券商行业,进入中融汇信期货任副总经理兼资产管理部经理。

其实,在7月备案的私募基金管理人中,不乏有曾在证券公司任职高管的人士。例如,雷信私募投资基金(南京)有限公司的法定代表人、执行董事谢雄兵于2004年进入国信证券,后分别在光大证券、方正证券、兴业证券、天风证券均有过任职,“奔私”前,其在天风证券任财富管理部总经理;青檀私募基金管理(南京)有限公司的法定代表人、总经理、执行董事黎星辰,曾于2014年至2017年,在中信建投证券的投资银行部担任副总裁。

保险巨头也进入私募行业分一杯羹。7月刚备案的太保私募基金管理有限公司,便是由太平洋资产管理有限责任公司100%控股,实际控制人为中国太平洋保险(集团)股份有限公司。该私募机构的法定代表人、董事长、总经理傅帆于2020年1月开始任太平洋保险总裁。

同时,银行背景人士也纷纷“奔私”。2004年,周斌进入光大银行宁波北仑支行任副行长,九个月后,其开始任光大银行宁波分行的总经理,2010年7月,周斌担任光大银行宁波北仑支行的行长,一任便是三年。2017年3月,周斌进入宁波润宁创业投资管理有限公司任法定代表人、总经理、执行董事,该机构于今年7月登记为私募基金管理人。

最新登记成功的广东林锐私募基金管理有限公司,法定代表人、总经理、执行董事、信息填报负责人黄锐平,于1996年至2008年均在中国农业银行任职,离职前,黄锐平任梅州分行业务部、银行卡部总经理(支行行长)。

近年来,公募人士“奔私”潮掀起。例如,今年7月刚登记成功的上海利幄私募基金管理有限公司,法定代表人、执行董事韩阳,就曾在德邦基金的投资研究部任研究员与基金经理助理。

此外,还有知名私募机构的高管也参与创办新私募。深圳幸福时光私募证券基金管理有限公司(下称“幸福时光私募基金”)的法定代表人、总经理、执行董事杨云,于2005年从光大证券离职后,进入知名私募东方港湾投资任投资总监,2011年又进入东方马拉松投资任投资总监。2020年,杨云加入幸福时光私募基金,认缴比例为60%。

兜兜转转终入私募

除券商、公募等金融相关背景外,7月新备案私募的高管还有不少跨界人士。

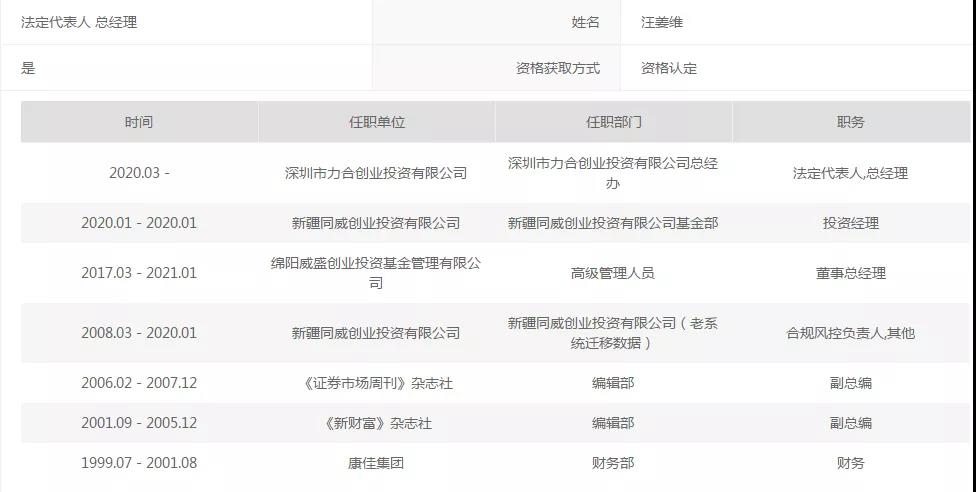

比如媒体人。深圳市力合创业投资有限公司的法定代表人、总经理汪姜维于2001年至2005年任《新财富》杂志社的副总编,接着从2006年开始任《证券市场周刊》杂志社的副总编,一年后“奔私”,进入新疆同威创业投资有限公司任合规风控负责人。

还有证券交易所人士。新备案私募——深圳德成私募股权投资基金管理有限公司的法定代表人、总经理、执行董事付德才,于1992年至2016年在深圳证券交易所任信息中心副总经理、策划国际部总监、固定收益与衍生品工作小组组长、衍生品业务部总监,后进入德尔塔(深圳)创业投资有限公司任总裁。

学术派的力量也不容小觑。许师明于2014年开始在浙江大学医学院任副教授六年多,后进入东方医疗器械创新中心任秘书长,2021年成为新备案私募苏州工业园区亿生私募基金管理有限公司的法定代表人、总经理。

尽管最初工作的行业各异,但共同点是上述人士大多都具备多年的投资公司任职经历,有一定的专业背景。而具备专业知识的投资人士“奔私”,将推动私募行业步入成熟。

一位券商从业人士向《国际金融报》记者举例道,券商人士和公募人士选择“奔私”的逻辑是类似的,主要是机制、激励和考核等因素。“相对来说,私募的这几个因素更灵活些,当然不会是每个奔私的人结果都很好,也会出现平台磨合的问题。如果有这样的专业人士奔私,对于私募的长期发展肯定更有利些”。

那么,“奔私”之后会面临哪些挑战?

私募排排网财富管理合伙人郭薇在接受《国际金融报》记者采访时表示:“挑战主要来自三个方面:其一是投研理念方面,私募追求绝对收益理念,看似是简单的投资理念的改变,但实际上对投资策略的影响非常大,有可能会造成投资策略变形的风险;其二是投研支持,中小型私募基于生存压力,不可能跟公募一样养那么大的投研团队,在中小型私募更多还是依靠核心人物的投研能力;其三是募资和生存的压力,私募的客户群跟公募的客户群体还不太一样,私募投资门槛更高,而且不能公开宣传。”

“对于私募行业而言,我们认为越来越多的专业人士入局,会推动私募行业的快速发展。人才是行业发展的根本和重中之重,优秀人才入局也会加剧行业的优胜劣汰。”郭薇指出。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  宁波银行申请元宇宙商标 是

宁波银行申请元宇宙商标 是  建设初心不动摇——圣轩草业

建设初心不动摇——圣轩草业  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇