A股上市公司年报披露正在紧锣密鼓地进行,与前期发布的业绩预告相比,部分上市公司出现业绩“变脸”情况。据《经济参考报》记者不完全统计,截至3月28日发稿时,年内已有13家上市公司发布了2021年度业绩预告修正公告。其中,共有10家上市公司向下修正了业绩,资产减值损失的重新计提为主要原因。不过,与去年同期相比,今年出现业绩“变脸”的上市公司数量有所收敛。

十余家上市公司修正业绩预告

3月26日,北方铜业、安奈儿两家上市公司均发布了2021年度业绩预告修正公告。其中,安奈儿的业绩预告修正公告出现续亏。在前次业绩预告中,安奈儿表示,预计2021年度归属于上市公司股东的净利润区间为盈利1400万元至2000万元,扣除非经常性损益后的净利润区间为盈利350万元至500万元。修正之后,归属于上市公司股东的净利润为亏损200万元至400万元,扣除非经常性损益后的净利润为亏损1400万元至2000万元。安奈儿解释称,受2022年2月以来的疫情因素影响,公司重点线下销售区域的消费环境受到影响,影响到公司整体预期售罄率,因此公司重新评估预期销售情况及对存货的影响,对2021年末公司存货补充计提存货跌价准备。

北方铜业则将预计2021年度扣除非经常性损益后的净利润由此前的盈利80000万元至97000万元,修正为盈利4300万元至6400万元,前次业绩公告中预计的2021年度归属于上市公司股东的净利润数据未发生变化。对于业绩修正原因,北方铜业表示,根据会计准则及《解释性公告第1号——非经常性损益》相关规定,同一控制下企业合并产生的子公司期初至合并日的当期净损益应当计入非经常性损益。由于对重组上市中非经常性损益的理解差异,公司在前次业绩公告中未将上述同一控制下企业合并产生的子公司报告期初至合并日的当期净损益计入非经常性损益,属于非经常性损益分类列报错误。

《经济参考报》记者根据上市公司公告统计,截至3月28日发稿时,今年以来已有包括*ST长动、京威股份等在内的13家上市公司发布2021年度业绩预告修正公告。其中,共有10家上市公司在修正公告中下调了归属于上市公司股东的净利润以及扣非净利润等,其余修改内容则包括业绩变动原因修改、增加预计项目等。

此外,还有上市公司多次对业绩预告进行修正。例如,*ST艾格今年两度向下修正业绩预告。今年1月26日,*ST艾格发布2021年业绩预告称,公司预计2021年度归母净利润为-7566.88万元至-1.14亿元。2月16日,*ST艾格发布业绩预告修正公告称,公司2021年度亏损将扩大,归母净利润预计为-4.6亿元至-5.62亿元。3月16日,*ST艾格再次发布业绩预告修正公告称,预计2021年归母净利润的亏损金额为-7.3亿元至-8.92亿元。

资产减值重新计提成重要原因

记者注意到,资产减值的重新计提成为上市公司业绩“变脸”的重要原因。例如,*ST艾格便对其多次下调业绩预告的原因解释称,因在2022年1月31日前,年审会计师向公司游戏收入的相关方以及以前年度的应收账款方发送了函证,因未收到相关回函,公司预计2000万元游戏收入具有不确定性,同时决定对2.9亿元应收账款全额计提坏账。而对于被注销的孙公司股利收回也全额计提了坏账损失。

*ST长动也表示,业绩“变脸”主要系经过对公司及下属子公司2021年末存在可能发生减值迹象的资产进行清查,拟计提信用减值损失和资产减值损失增加所致。京威股份则表示,业绩变动的主要原因为补充计提信用减值准备。华统股份也表示,公司管理层根据近期生猪市场行情,审慎评估生物资产的减值风险,对2021年末公司存栏的生物资产补充计提生物资产减值准备。

业内人士认为,当前对于部分行业而言,由于受到外部环境因素影响,预期业绩变化是能够接受的,但对于一些业绩变动较大的情况应保持一定的怀疑。业绩预告与实际业绩出现重大偏差可能存在会计质量问题,年审会计师可能因为预告和年报之间的差异发布非标审计意见,上市公司可能因此承担法律责任。

北京中银律师事务所合伙人郭利军表示,业绩“变脸”尤其是预盈变成亏损的情形,对投资者及证券市场均有很大的不利性。如果上市公司在披露业绩时,未依相关规定认真履行信息披露义务,或有信息披露造假、违规操纵市场等行为,除面临被证券行政监管机构作出行政处罚、交易所实施强制退市等后果外,亦有被追究刑事责任的风险。

不过,今年上市公司业绩“变脸”情况有所收敛。Wind数据显示,2020年年报披露期间,共有108家上市公司出现业绩“变脸”。其中,*ST新亿、巴安水务等17家上市公司出现50%以上的净利润下调。(罗逸姝)

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  上市8年7年亏损的途牛 在夹

上市8年7年亏损的途牛 在夹  重磅!新华·仙游仙作产业发

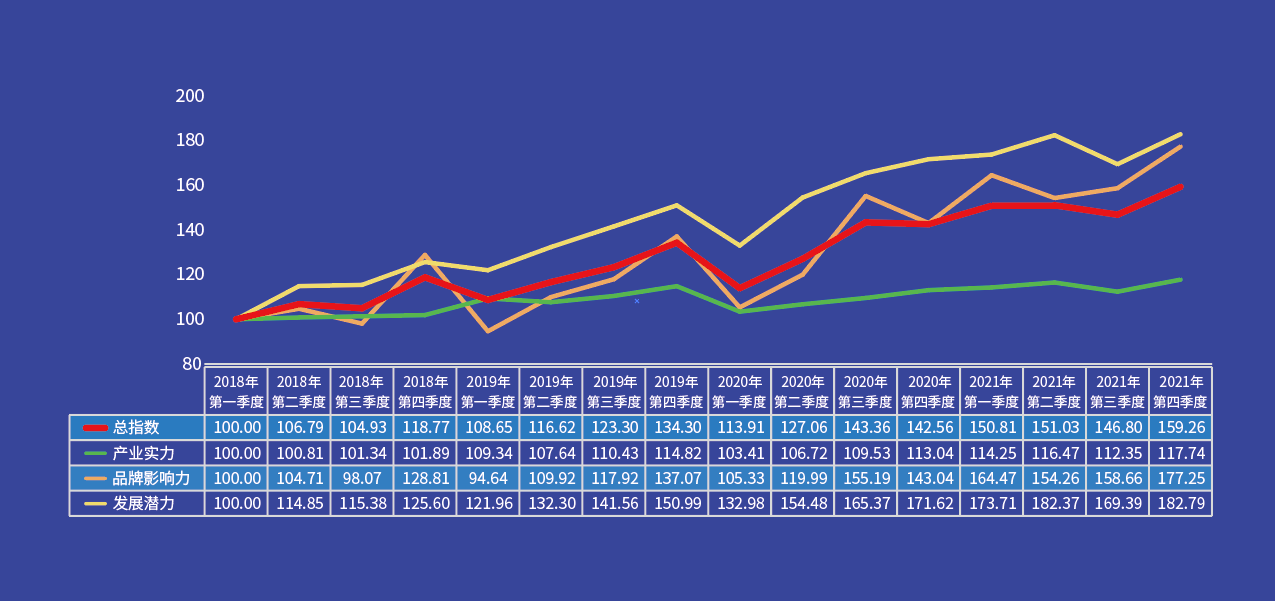

重磅!新华·仙游仙作产业发  冀中能源将加快打造百亿级玻

冀中能源将加快打造百亿级玻  新品接连发布成绩平平 陆逸

新品接连发布成绩平平 陆逸