《投资者网》葛凡梅

处于房地产行业深度调整期的万科企业股份有限公司(下称“万科”,000002.SZ),欲积极回购公司股份,以提振投资者信心。

4月6日晚间,万科发布了《回购A股股份报告书》。报告显示,为维护公司价值及股东权益,万科拟自筹资金以集中竞价方式回购公司人民币普通股(A股),回购资金总额不超过25亿元,且不低于20亿元,回购价格不超过18.27元/股。回购期限自公司董事会审议通过回购股份方案之日起3个月内。

事实上,万科作为房地产行业的头部企业,此时回购或是业绩、股价表现所致。2021年,万科迎来归母净利润同比下降45.75%,近乎腰斩,这也是公司归母净利润有史以来第三次出现下滑。与此同时,公司整体毛利率下降、销售规模承压,1.55万亿元的负债总额与1.08万亿元的存货,也给万科2022年“止跌企稳,稳中提升”带来了考验。

从二级市场来看,自2021年以来,万科的股价在2021年3月内达到期间内最高值,为33.35元/股,而在2022年3月内股价降至最低值14.43元/股,时隔一年左右时间,股价从最高值到最低值跌幅约为57%。截至4月13日收盘,万科股价为20.5元/股,市值为2300亿元,PE(TTM)10.58倍。

万科2021年以来股价走势图

归母净利润跌46%

作为常年盘踞房地产行业头部前三之一的房企,万科于1984年在深圳成立,1991年1月29日,公司发行的A股在深交所上市;1993年5月28日,公司发行的B股在深交所上市;2014年6月25日,公司B股以介绍方式转换上市地在联交所主板(H股)上市。

万科深耕房地产行业30余年,继1995年、2008年后,万科2021年的净利润出现上市31年以来第三次下滑。根据3月30日晚间万科发布的2021年年报,万科实现营业收入4527.98亿元,同比增长8.04%;归母净利润225.24亿元,下降45.75%;全面摊薄的净资产收益率为9.6%,较2020年减少8.9个百分点。

万科在年报中表示:“利润的下降主要源于开发业务毛利率下降、投资收益回落以及计提资产减值损失。”

在毛利率方面,2021年,万科整体毛利率为21.8%,较2020年的29.25%,同比下降7.4个百分点,这已经是万科连续4年毛利率下滑,而在净利率方面,万科2021年也下滑至8.41%。

同时,万科的扣除营业税金及附加后的整体毛利率从2020年的22.8%下降5.6个百分点至17.2%,主要受到近年来结算项目地价占售价比上升的影响,开发业务毛利率下降至23%。

在结算毛利率方面,万科2021年扣除营业税金及附加后的结算毛利率从2020年的24%下降至17.8%,结算毛利总额也从905.7亿元下降到717亿元,同比减少了188.7亿元。

从同行企业来看,万科整体毛利率也不高。Wind数据显示,2021年,招商蛇口(001979.SZ)整体毛利率为25.47%,华发股份(600326.SH)为25.8%,大悦城(000031.SZ)为27.44%,华侨城(000069.SZ)为26.15%,均高于万科的整体毛利率(21.8%)。

在投资收益方面,年报数据显示,2021年,万科的投资收益66.1亿元,较2020年135.1亿元,减少了69亿元,主要是受按权益法确认的联合营项目收益减少以及处置子公司的收益减少影响,其中,按权益法确认的投资收益减少,主要是由于联合营项目毛利率下降及投资其他业务的收益减少。

与此同时,2021年万科还计提了资产减值。数据显示,万科对2021年末资产进行了全面减值测试,对部分项目、个别股权投资计提了35.3亿元资产减值(其中存货减值31.2亿元和其他资产减值4.1亿元),合计减少权益净利润约25.5亿元。截至2021年末,万科账面存货还有1.08万亿元。

销售规模下降

2021年,房地产市场出现较大波动,即使是作为行业龙头企业的万科,也难以幸免,净利润出现下滑。

对万科而言,房地产开发业务是公司业绩贡献的“大头”。分业务类型看,2021年,万科的营业收入中,来自房地产开发及相关资产经营业务的营业收入为4299.3亿元,占比94.95%;来自物业服务的营业收入为198.3亿元,占比4.38%;其他业务占比0.67%。

2021年万科的营业收入结构

2021年,万科的销售规模出现下降。年报数据显示,其实现销售面积3807.8万平方米,销售金额6277.8亿元,分别同比下降18.4%和10.8%。在万科2021年所销售的产品中,住宅类占86.4%,商办类占9.7%,其它配套占3.9%。

万科在2021年全国商品房市场的份额约3.5%,不过其销售规模下降,与全国市场行情增长背道而驰。数据显示,2021年,全国商品房销售面积17.9亿平方米,同比增长1.9%;销售金额18.2万亿元,同比增长4.8%。

分区域看,万科的房地产开发业务在南方区域、上海区域、北京区域、东北区域、华中区域、西南区域和西北区域的占比分别为26.83%、24.10%、13.79%、7.76%、9.09%、10.55%和7%。

事实上,2022年以来,万科的销售规模仍在持续下降。根据4月6日万科发布的2022年3月销售业绩公告,3月份,万科实现合同销售面积236.9万平方米,合同销售金额415.3亿元,同比减少33.9%。2022年前三个月,万科累计实现合同销售面积632.7万平方米,合同销售金额1065亿元,同比减少40.66%。

在2021年,万科的新开工规模下降,开发业务新开工计容面积约3265.3万平方米,同比下降17.6%。

新开工下降的同时,万科仍在积极获取新项目。2021年,万科获取新项目148个,总规划计容建筑面积2667.4万平方米,权益计容规划建筑面积1901.4万平方米,权益地价总额约1401.5亿元,新增项目平均地价为6942元/平方米。

截至2021年末,万科在建项目总计容建筑面积约10367万平方米,权益计容建筑面积约6428.4万平方米;规划中项目总计容建筑面积约4521.7万平方米,权益计容建筑面积约2910.1万平方米。

多元化业务转型

面对房地产行业阵痛,房地产开发业务下降的情况下,万科正在积极布局多元业务快速发展。2021年,万科的万物云、物流业务、租赁住宅和商业业务分别实现营业收入240.4亿元、31.6亿元、28.9亿元及76.2亿元,分别同比增长32.1%、68.9%、13.9%及20.6%。不过,上述业务在2021年万科4528亿元的营业收入中,占比均较少。

不过,中泰证券在研报中指出,万科从2014年开始地产产业链多元化布局,已陆续完成从投入期到成熟期的过渡。其认为,未来三年公司成熟运营的多元化业务布局,将持续驱动经常性业务收入及利润贡献。

而在财务方面,万科的负债规模仍在攀升。年报数据显示,截至2021年末,万科的负债总额为1.55万亿元,同比增长1.75%;其中,有息负债总额2659.6亿元,同比增长2.9%。同期,公司货币资金为1493.52亿元,尚未覆盖其有息负债。

不过,在万科的有息负债中,短期借款和一年内到期的有息负债合计586.2亿元,占比为22%;一年以上有息负债2073.4亿元,占比为78%。

分融资对象来看,银行借款占比为56.1%,应付债券占比为21.8%,其他借款占比为22.1%。分境内境外来看,境内负债占比75.8%,境外负债占比24.2%。截至2021年末,万科的综合融资成本为4.11%。

从“三道红线”指标来看,万科符合“绿档”要求。截至2021年末,万科的净负债率29.7%,处于行业低位;货币资金对于短期债务的覆盖倍数为2.5倍,较2020年末提升约0.2倍;剔除预收账款的资产率为68.4%;资产负债率为79.74%,下降1.54个百分点。

广大证券在研报中表示,当前疫情反复对经营造成影响,万科2022年-2023年归母净利润预测为274亿元、332亿元,分别下调25.5%、13%,新增2024年归母净利润预测为395亿元;当前A股股价对应2022年至2024年PE估值分别为9倍、8倍、6倍,H股股价对应为7倍、6倍、5倍。公司前期减值计提充分,利润率有望逐步修复,多元化业务提升长期估值。(思维财经出品)■

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  点赞!我国科学家创造最远纪

点赞!我国科学家创造最远纪  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  上市8年7年亏损的途牛 在夹

上市8年7年亏损的途牛 在夹  安徽居民消费价格3月同比上

安徽居民消费价格3月同比上  同城票据网:银行间市场资金

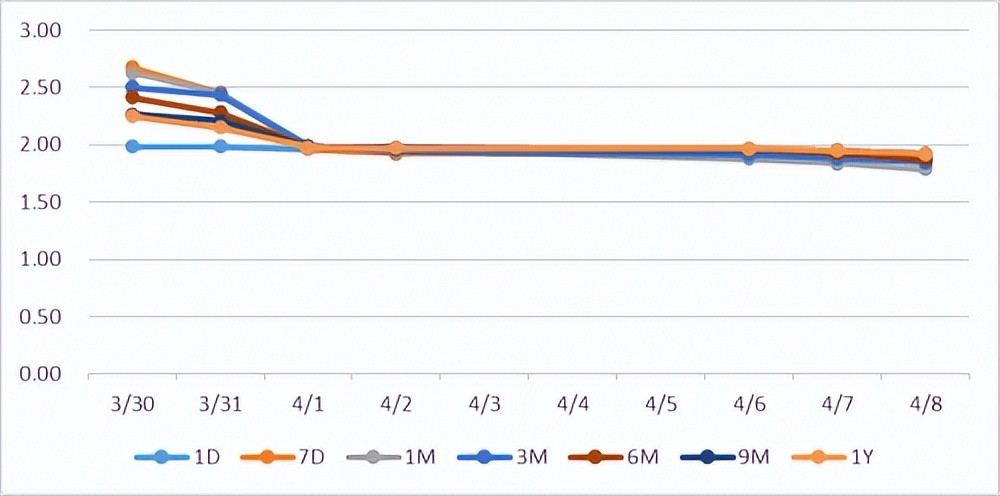

同城票据网:银行间市场资金  又亏了49亿 问题不断的蔚来

又亏了49亿 问题不断的蔚来