财联社9月15日讯(记者黄靖斯)利率市场化改革成效进一步彰显,继4月后,多家银行今起再度下调个人存款利率,银行板块迎来实质性利好。

(资料图片仅供参考)

(资料图片仅供参考)

9月15日,多家国有银行App显示,3个月、6个月、1年期等多种期限定期存款利率均下调了10个基点,3年期则下调了15个基点。目前,存款利率调降的银行阵营仍在不断壮大,除国有大行外,包括招商银行在内的多家股份银行也相继加入。

事实上,市场对本轮存款利率的下调已有预期,一方面,在存款利率市场化改革的作用下,本次调降被看作是8月LPR利率的下调的直接结果。8月,1年期LPR下调5个基点,5年期及以上LPR下调15个基点。另一方面,为缓解银行息差压力,合理降低综合负债成本,个人存款利率调降是大势所趋也成为行业共识。

在利好消息的刺激下,银行板块今日应声领涨,银行股小幅高开后持续拉升,券商等大金融板块跟随异动。截至午间收盘,三大股指半日跌超1%,银行、地产股则逆势走强,厦门银行、苏州银行涨逾3%,招商银行、平安银行、宁波银行涨逾2%。截至发稿,部分个股涨幅有所回落。

本次存款利率下调基于三大背景因素

综合多位行业权威人士的观点来看,本次个人存款利率下调的主要基于三大因素,一是受8月LPR利率下调的直接影响,二是银行息差压力倒逼作用,三是缓解我国宏观经济面临有效需求不足的问题。

招商证券银行首席廖志明指出,近一年,贷款利率大幅下行,银行息差压力显著加大。特别是年初以来5年以上LPR合计下调了35BP,将对2023年息差带来巨大的压力,倒逼银行降存款利率。

“本次下调以利率自律定价机制的形式进行,包括活期存款在内的各期限存款利率上限下调,将对银行压降存款付息率发挥积极作用,缓解息差压力。”廖志明称。

光大银行金融市场部宏观研究员周茂华则认为,本次利率下调主要基于两大背景因素。市场供求方面,由于财政、货币等政策发力,流动性保持合理充裕,市场利率中枢下移,叠加宏观经济波动等短期因素扰动,国内存款增长明显,银行根据市场供求调整存款价格,促进市场平衡。他同样提到缓解银行息差压力的因素,部分银行面临息差收窄压力偏大,充分利用存款利率市场化调整机制可合理降低综合负债成本。

从宏观数据来看,英大证券研究所所长郑后成得出的观点是,当前我国宏观经济面临有效需求不足的问题,城镇储户储蓄意愿上升,消费投资意愿下行。结合7月28日政治局会议强调发挥有效投资对经济恢复发展的关键性作用、推动消费继续成为经济主拉动力的政策背景,多家国有银行今起下调存款利率,降低居民的储蓄需求,努力推升消费需求与投资需求。

此外,也有分析认为,本次存款利率下调是存款利率改革成果的体现。为推进存款利率进一步市场化,今年4月,央行指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。

目前来看,调整机制的建立已有初步成效。4月下旬,工农中建交邮储等国有银行和大部分股份制银行下调了其1年期以上期限定期存款和大额存单利率,时隔5月也再次迎来下调。

民生银行首席经济学家温彬进一步指出,本次调降可以推动存款基准利率与市场利率“两轨并一轨”,且推动存款利率与LPR相互牵引联动,促使政策利率向存款利率传导更加顺畅。在8月超预期降息10bp之后,10年期国债收益率快速大幅降低,1、5年期LPR分别调降5bp、15bp,存款利率下调,且在调降幅度上大体相吻合,表明存款利率改革成效正在显现。

谈及存款利率未来的走势,光大证券金融业首席王一峰强调的是,存款利率不应该脱离央票利率、基准利率以及银行间拆借利率等广谱利率的运行趋势,因而在广谱利率总体向下的过程中,存款利率也应该呈现趋势性向下的特点。

银行板迎来实质性利好,资本市场同受益

对于本次利率调降带来的直接影响,招商证券廖志明旗帜鲜明地提到,利率下调将对银行板块构成实质性利好,其中最直观的影响是释放了息差不会继续大幅单边压缩的信号,有利于稳定银行盈利能力。

根据廖志明测算,本次政策将最终降低银行存款付息率约7BP,降低计息负债成本率约5BP,能够进一步缓解明年息差压力。他同时提到,随着地产政策从因城施策走向一城一策,进一步放松,后续地产销售有望逐步好转,零售银行业务亦有望逐步复苏。

影响方面,光大银行周茂华也提到,目前环境下,银行通过市场化机制下调存款利率,一定程度上降低银行存款负债成本,为银行进一步合理让利实体经济拓展空间;此外也有助于促进居民适度降低储蓄率、增加消费,促进内需加快恢复。

中泰证券宏观团队的观点是,随着存款利率下调,客户在银行存款的收益和意愿会相应下降,可能倾向于将资金用来消费或者转而投资其他金融产品。当下社融增速和M2增速同比的剪刀差仍然处于历史较低的水平,资金在金融市场淤积的情况仍然显著。降低存款利率有利于资金向实体部门转化,促进宽信用的形成,而“存款搬家”同样会使得资本市场因此受益。

银行股普涨行情能否持续?

在利好消息的刺激下,银行股今日迎来普涨行情。事实上,受经济复苏缓慢、地产风险事件的拖累,银行板块长期处于估值筑底阶段,在LPR下行、新增的3000亿元政策性金融工具、5000亿元专项债限额等稳增长政策继续发力,地产风险不断缓释的推动下,市场普遍关心的是,银行股能否迎来反弹?半年报悉数披露后,卖方分析师纷纷亮出对银行板块的最新观点。

对于银行股的后市机会,中信证券银行团队的观点相对保守,对于板块投资而言,该团队认为当前板块估值底部确立,建议是静待经济预期修复和风险预期明朗后的投资机会。

光大证券银行团队认为,银行板块整体估值进入历史极低区间,8月份以来,银行指数大体呈现箱体震荡态势。结合近期披露的中期业绩,不同类型银行股股价走势差异明显超出经营差异,优质小行表现亮眼。后续板块短期缺少催化剂,可能延续震荡态势,但中长期投资价值吸引力大,具有较好的绝对回报空间。

投资机会方面,国信证券维持行业“超配”评级,个股方面,考虑经济稳增长带来的投资机会,重点推荐区域经济较好、盈利能力高、业绩增长居同业前列的银行;考虑到长期经济结构转型,制造业发展带来的投资机会,重点推荐在服务制造业企业方面有优势的个股。

兴业证券的建议是,短期关注区域经济发达的城农商行,受益于基本面优秀、业绩表现强劲、转债转股预期较高,行情演绎有望持续;中期关注股份行在地产政策边际改善下的估值修复空间。

天风证券则继续维持银行板块今年对公业务强的逻辑判断,认为具备对公业务优势的银行将继续受益于稳增长环境,同时部分优质中小行成长性愈发凸显。

猜你喜欢

猜你喜欢 天天讯息:加息预期急剧升温

天天讯息:加息预期急剧升温  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  全球资讯:2022年8月全国受

全球资讯:2022年8月全国受  公司股票价格近期累计涨幅较

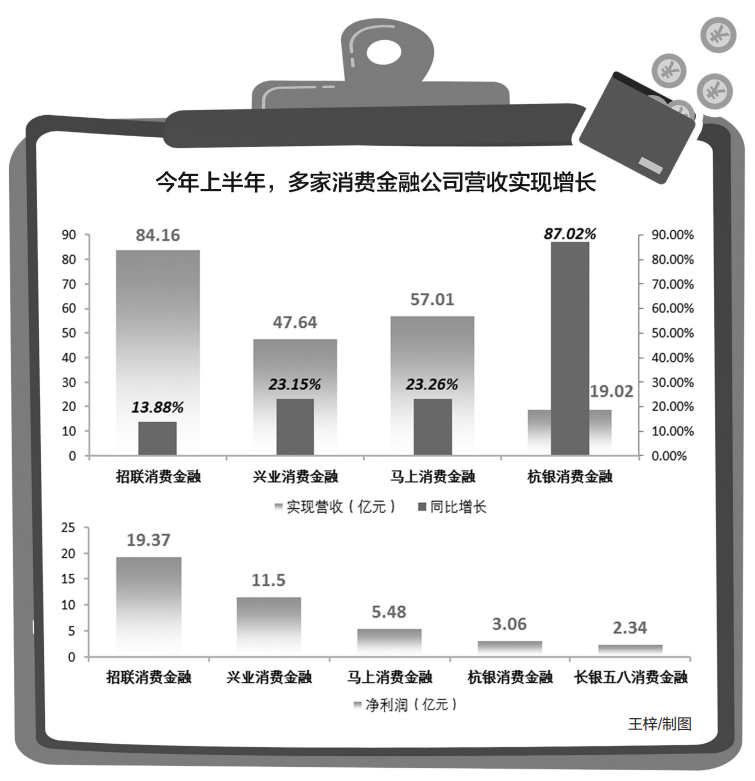

公司股票价格近期累计涨幅较  消金业上半年经营数据公布:

消金业上半年经营数据公布:  生活乐于健康 选择多酶配制

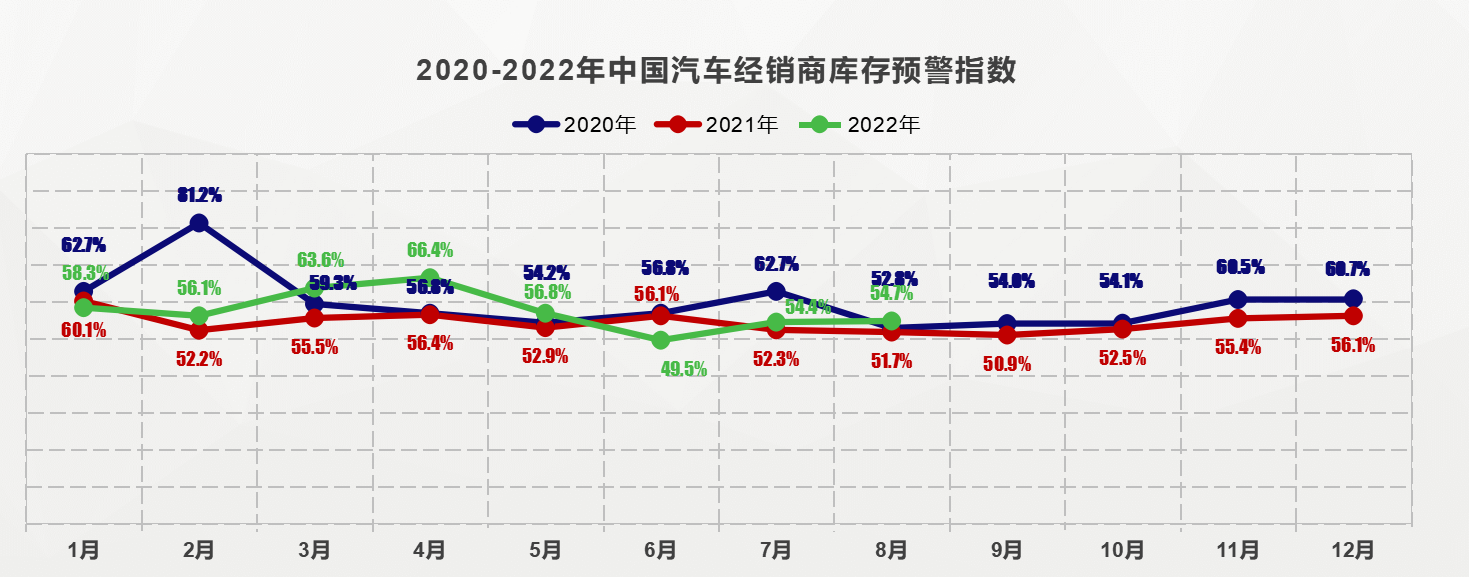

生活乐于健康 选择多酶配制  8月库存预警指数表现稳定

8月库存预警指数表现稳定