新股遭弃购,作为承销保荐机构的券商成了“接盘侠”。

如今,包销金额5亿元俱乐部即将纳入一只新个股——华宝新能。9月12日晚,华宝新能发行结果出炉,其中,网上投资者弃购221.14万股,弃购金额高达5.25亿元。

新京报贝壳财经记者粗略统计看到,今年截至目前已有238只新股遭弃购,40余家券商合计掏出逾56亿对新股进行包销。

(资料图片仅供参考)

(资料图片仅供参考)

而耗资最多的“包销王”称号,落到了光大证券头上。今年,光大证券独立主承的新股虽然只有5只遭弃购,但其至少拿出8.11亿元包销。

“三中一华”接盘包销,光大证券“出血”8亿

贝壳财经记者注意到,今年目前238只遭弃购的新股,于创业板上市的企业数量最多,达到105家。相比之下,科创板有84家,上证主板和深证主板分别有23、26只个股出现弃购现象。

对此,40余家券商合计包销金额达到56.07亿元。而最擅长投行业务的“三中一华”也陷入了包销困境。

“一哥”中信证券年内承销保荐的新股出现弃购情况最多,达到39只,其中,32只新股为独立承销。中信证券为此拿出4.08亿元包销。

贝壳财经记者梳理看到,中信建投承销的28只新股出现了弃购,其中,19只为其独立主承,耗资2.83亿元;而中金公司独立主承的16家企业被弃购,包销“出血”5.95亿元。

截至目前,耗资最多的“包销王”称号,大概率要落到光大证券头上。光大证券独立主承的新股,虽然只有5只遭遇了弃购,但其包销至少付出了高达8.11亿元。其中,光大证券主承销的仅纳芯微一只个股,包销金额就达到7.78亿元。

此外,海通证券独立主承的21只个股遭弃购,包销金额达4.55亿元,而国泰君安、华泰联合证券自掏腰包的金额也位于前列。

数亿元包销显然给券商带来不少压力,一方面耗资巨大,另一方面如果新股破发或是后续股价跌幅过大,券商则损失惨重。

根据统计,今年已有58只新股上市首日跌破发行价,包括包销金额靠前的中一科技、翱捷科技、赛微微电、腾远钴业、唯捷创芯、普源精电、中科蓝讯等多只个股,上市首日跌破发行价20%以上。

近3年64只个股包销比例超1%,百元高定价惹的祸?

近年来,新股频遭弃购,券商因此被迫进行余额包销已不是新鲜事。

贝壳财经记者根据Wind数据统计看到,按照上市日期计算,2010年至今64只个股的包销比例超过1%。其中,近9成被大规模弃购个股集中于2022年。2021年有6只,2019年有1只,还有一只是在2012年上市发行的中国交建。

数据显示,纳芯微以13.4%的包销比例位列首位,中一科技、中国交建和经纬恒润3只个股的包销比例均超过10%。此外,赛微微电、峰岹科技、禾迈股份、C信德4只个股的包销比例超过5%。

从弃购金额来看,目前16只个股包销金额超过1亿元,其中,纳芯微以7.78亿元的包销金额位居第一,中国移动紧随其后,包销金额达7.56亿元;邮储银行和中国交建的包销金额也均超过5亿元。

值得注意的是,包销比例较高的个股,发行价格一般较高。

近年来,个股发行价不断攀高。2019年前,资本市场鲜见定价百元的个股,而2020年起,百元个股则呈现常态化。

2020年、2021年,百元个股分别有13只,今年截至目前已有14家企业的发行价超过百元。

对此,武汉科技大学金融证券研究所所长董登新接受贝壳财经记者采访时表示,新股定价市场化的程度越高,在二级市场中溢价的不确定性越大,尤其是当网下询价过高的时候,可能会导致新股上市首日破发,对投资者带来信心上的打击。

在他看来,新股网下询价情况与上市首日破发关联度很高。如果网下询价定价过高,新股上市首日可能会破发,上市首日破发的股票数量增多,就会倒逼网下询价的定价重心下移。而这一结果又会出现新股上市首日的涨幅扩大,使得打新的信心大增,从而再次推动询价定价重心上移,“跷跷板”效应凸显。

董登新认为,这种市场的“跷跷板”效应会反复循环,这是新股定价市场化的一个必然结果,也是注册制改革的一个重大成效。某种程度上来说,破发新股过多,弃购情况增多,也说明投资者的风险意识在增强,是投资者成熟的一个表现。

新京报贝壳财经记者胡萌编辑王进雨校对柳宝庆

猜你喜欢

猜你喜欢 每日信息:美国8月零售额在

每日信息:美国8月零售额在  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  当前速递!前八月新增减税降

当前速递!前八月新增减税降  公司股票价格近期累计涨幅较

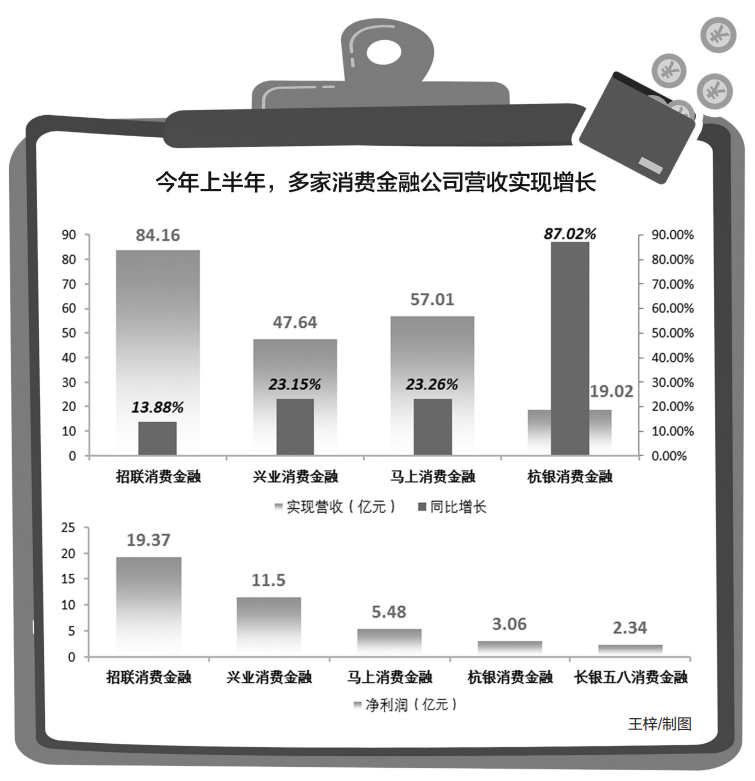

公司股票价格近期累计涨幅较  消金业上半年经营数据公布:

消金业上半年经营数据公布:  全球头号加密恶意软件Emotet

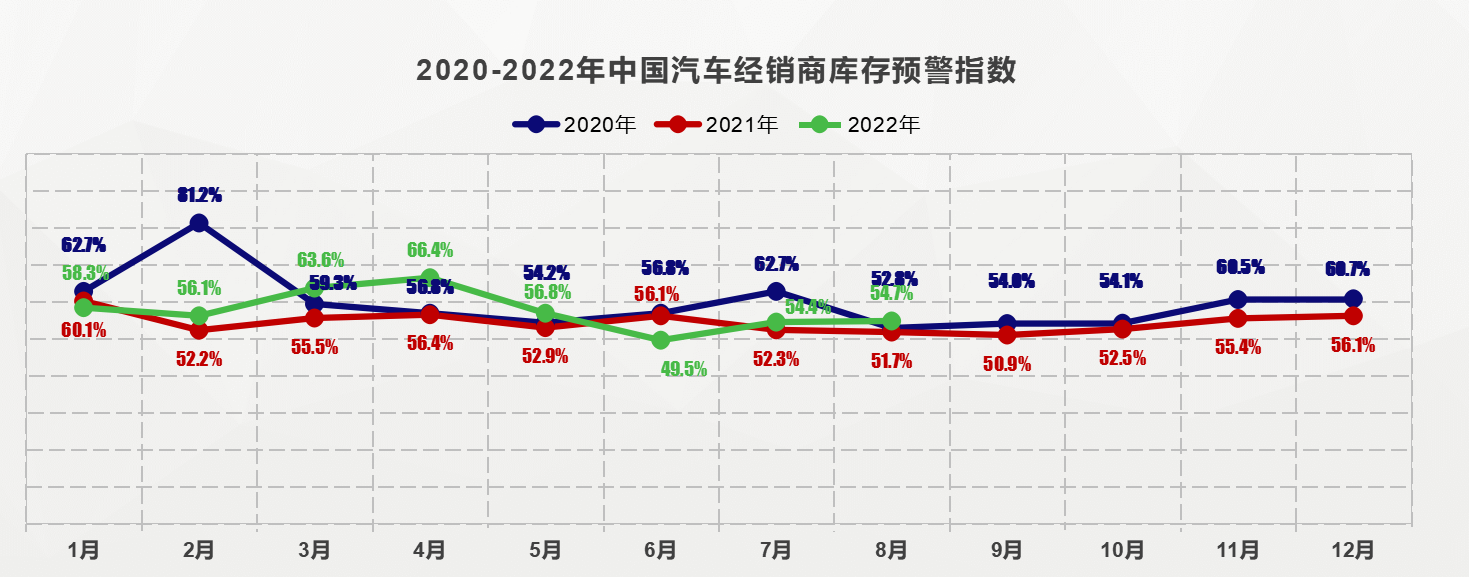

全球头号加密恶意软件Emotet  8月库存预警指数表现稳定

8月库存预警指数表现稳定