财联社9月19日讯(记者陈业)9月19日上午,万物云公布了其全球招股的详细情况,同时透露公司股票将于9月22日定价、9月29日上午九时于港交所开始交易。

(资料图片仅供参考)

(资料图片仅供参考)

据万物云披露,此次万物云H股拟全球发售的股份为1.17亿股,相当于紧随全球发售完成后已发行股份总数约10.00%;倘若超额配股权获悉数行使,则为1.34亿股H股股份,相当于紧随全球发售完成及超额配股权获悉数行使后已发行股份总数约11.33%。

于紧随全球发售完成后,万科直接及间接将持有万物云全部已发行股本约56.60%。

发行售价方面,预期全球发售中每股发售价介乎于47.1港元-52.7港元之间。由此计算,万物云全球发售募集资金约54.9亿港元至61.5亿港元。

基于上述根据全球发售将予提呈发售的万物云H股股份数目及预期发售价范围,倘全球发售进行,万物云的市值将介乎约549.72亿港元至615.08亿港元。

对于万物云此次全球发售,协纵策略管理集团联合创始人黄立冲称,目前来看,万物云的估值并不低,介于2021年的全面摊薄后历史市盈率32-35倍之间,目前港股物业管理及代理企业的平均市盈率为8.03倍。

黄立冲认为,或是基于对估值的追求,万物云此次选择将公开配售比例定为10%这一较低配售比例,“一般企业上市全球配售比例为15%-25%,市值大的可以特别申请到10%甚至5%。”

虽然估值较高,但黄立冲表示,此次万物云成功配售的概率依旧较高,不过上市后股价走势仍有待观察。

据广科咨询首席策略师沈萌介绍,于配售完成后,万物云股份将由公司股东、基石投资者及公众股东等合计持有。其中,公开发售比例由发行人自行决定,但10%是规定的最低比例。

“较低的配售比例,能使得成功配售的概率更高,上市后于二级市场价格的变化浮动也更为温和。”沈萌表示。

沈萌认为,目前万物云的发行估值较高,预期其真实股价表现,将在上市六个月后第一批股份解禁后才能得以凸显。

相对于公开发售价格,沈萌补充称,因为基石投资者能助益万物云在公开发售时,更好招揽投资者,因此其认购价格会有一定折扣。

据万科9月16日披露信息,此次万物云IPO吸引的基石投资人包括淡马锡、瑞银资管、中国城通控股以及旗下的中国国有企业混合所有制改革基金、润晖投资、HHLR基金及YHG投资、Athos资本等,基石投资金额约2.8亿美元。

具体来看,中国国有企业混合所有制改革基金认购5亿元,中国诚通投资认购2000万美元,UBS AM Singapore认购6000万美元,高瓴旗下HHLR基金及YHG投资认购3900万美元,CEPHEI认购3900万美元,淡马锡认购2500万美元,Athos Asia认购2500万美元。

万物云于今年4月1日正式向港交所递交招股书。7月18日,万科发布关于分拆万物云境外上市获得中国证监会核准的公告。9月1日,港交所文件显示,万物云通过港交所上市聆讯。

据招股书披露,截至2021年12月31日,万物云在管住宅及商企物业建筑面积约7.85亿平方米,其中住宅物业在管总建筑面积约6.6亿平方米,涵盖2823个住宅项目。

从2021年在管总面积来看,万物云规模逊于碧桂园服务,位列物管行业第二名。据克而瑞研究中心数据,算上“三供一业”业务,碧桂园服务总收费管理规模约8.5亿平方米。

值得一提的是,倘若此次万物云全球配售成功,即市值介乎约549.72亿港元至615.08亿港元之间,其市值将略高于当前碧桂园服务的市值,但距离华润万象生活近800亿港元的市值仍存在差距。

猜你喜欢

猜你喜欢 当前速讯:观点 | Shopee

当前速讯:观点 | Shopee  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  全球今亮点!我国骨关节炎患

全球今亮点!我国骨关节炎患  江南布衣净利润同比减少13.6

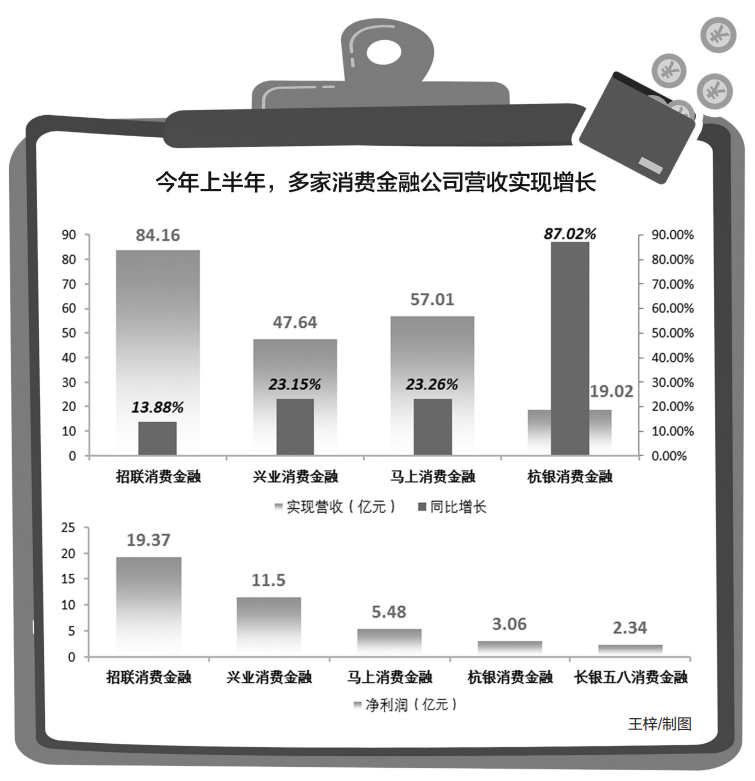

江南布衣净利润同比减少13.6  消金业上半年经营数据公布:

消金业上半年经营数据公布:  携手阿里资产 宁波市破产管

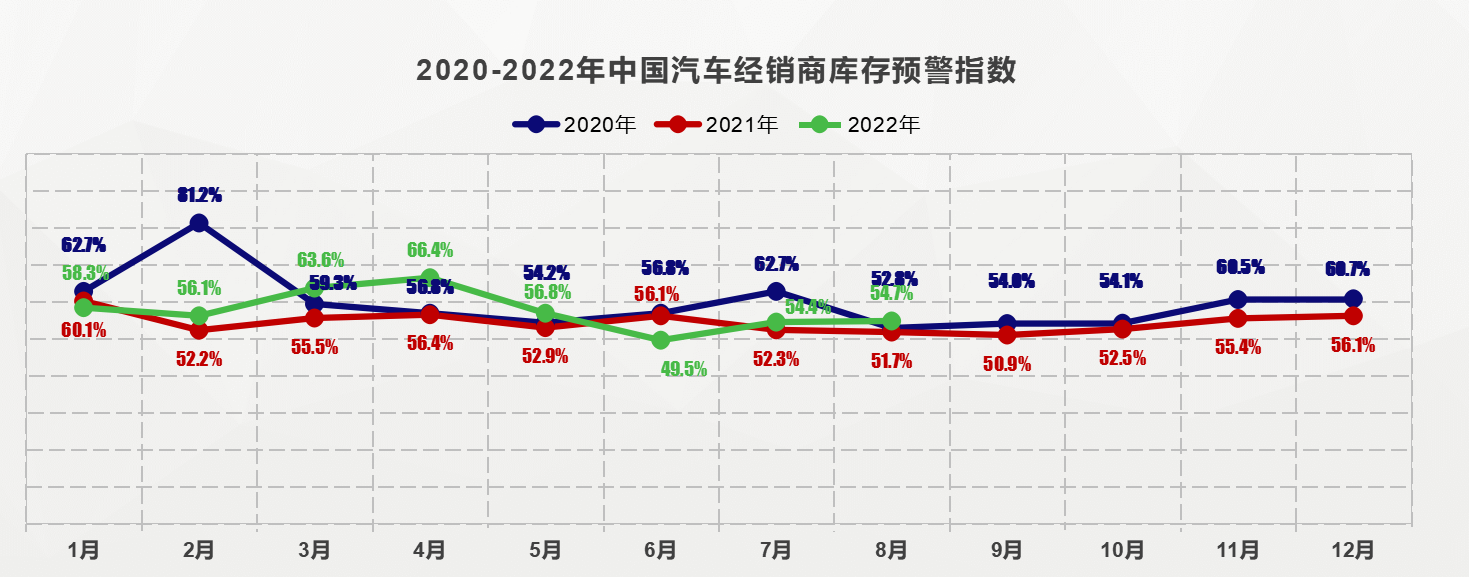

携手阿里资产 宁波市破产管  8月库存预警指数表现稳定

8月库存预警指数表现稳定