新华财经北京4月13日电 在4月4日举行的2023中国金融学会学术年会暨中国金融论坛年会平行论坛一,法兴银行亚太区研究部主管、亚太区首席经济学家姚炜从全球金融机构的视角就论坛主题“加强政策协调配合,稳定市场预期”发表演讲。以下是发言实录。

很荣幸今天有机会和大家在这里讨论这个主题,尤其是前面几位老师非常接地气,非常激情四溢的讲话使我深受启发。我想基于外资银行的背景从全球金融机构的视角来解构这个主题。

一、稳定市场预期是要尽量避免不理性的波动

(资料图片仅供参考)

(资料图片仅供参考)

稳定市场预期中的稳定不等于不波动,正常的价格波动是对经济主体发出的前瞻性信号,可以促使经济主体做出相应调整。

需要避免的是超常波动,尤其要避免对流动性和市场信心造成过度影响的结构性冲击。金融市场不总是理性的,因为金融市场背后是人,是人就有不理性的特质,而且金融市场的过度波动往往会对实体经济产生很大伤害。在西方有一句话说“狗的尾巴摇动狗的身体”,金融市场经常会产生这种情况,金融市场这个尾巴摇动了实体经济这只狗的身体,所以很多研究无论从美国经济增速下滑出发讨论对市场的冲击,还是从中国经济增速下滑出发讨论对全世界经济的影响,最后都有一个结论,即冲击市场信心造成的影响,可能要远远超真正对实体经济造成的影响。

二、外部冲击下的政策调整配合

政策的协调配合,包括多方面的政策,除了一般的货币政策和财政政策外,还有监管政策和产业政策。影响则分为外部和内部,外部和内部又各自分为周期和非周期因素。外部冲击下必须进行政策调整,如疫情就是外部非周期因素,这种突发事件发生的时候到底应该怎么进行政策工具性的选择,这是一个值得讨论的问题。近期,世界范围内,通货膨胀现象非常严峻,一些决策者和经济学家开始反思,当时疫情爆发时或许不应该使用量化宽松这个工具,开一些流动性的窗口可能就足够。尤其是这次硅谷银行出问题之后,美联储又重开流动性的窗口,一个星期的量达到过去几个月量化紧缩的量的一半,但这不是量化宽松而是应急性工具,一旦紧急状态结束这部分流动性可以收回。因此我们不应纠结量化宽松进行几轮,而应反思是否就不该使用量化宽松工具。当下次外部非周期性因素发生时,为我们选择应急性工具还是周期性政策提供重要的启示。

外部的周期性因素,如美联储为应对通胀进入加息通道。它对全球经济的影响的传导机制有两条,一是实体贸易传导机制,美国经济增速下滑通过贸易传导到我国的出口。我们研究表明,贸易的领先指数显示今年上半年贸易都将持续下降,下半年才有望见底。二是更重要的金融传导机制,但我国或其他新兴市场都可以通过一定的政策准备和政策选择,来减小这种由外部加息环境带来的冲击的影响。这方面政策选择主要包括跨境资本流动的监管变化。我们研究发现,美联储加息周期对我国汇率、利率还有股票市场的影响都相对较小,说明我国的资本流动管理虽然抑制了一定的资本流动,但也起到了防范外部风险的作用。

三、内生因素转变的政策配合

内部因素也存在周期和非周期。周期指自身经济周期的演化,比较好的模式是,货币政策+财政政策都进行前瞻性的微调的同时叠加金融监管配合。近期,美国经过10年大规模量化宽松后开始加息,这种长期放松之后开始加息的周期往往就验证了巴菲特的一句名言,“当潮水退去时,就能看见谁在裸泳”。金融监管应在大潮没有退去之前把大家管起来不要做裸泳者。当前美国这种流动性过度集中,甚至集中在某一个行业的情况,不仅我们国家和欧元区的金融监管不能接受,甚至美国倒退20年前的监管决策者也会觉得不可思议,是非常大的监管漏洞。因此,不能等到周期发生变化才做协调,在周期中就应该在适当的时间进行监管的调整,这也是我们金融监管部门一直实践的政策框架,如控制影子银行等,为金融稳定打下了非常好的基础。

内部的非周期或者长周期因素是改革。当今世界处于大变局中,预计欧美等西方国家未来几年发生滞胀的风险很高,金融市场的波动也将加大,过去十年低波动的情况可能终结,叠加地缘政治特别是中美之间的较量,我国企业或者市场主体都需要从长周期的角度进行调整。借用《三体》中的话,可能“我们进入了一个乱纪元”,决策者不是万能的,他也先要先看清路才能指路,即我们要摸着石头过河。总的来说,我们国家应对中长期挑战,在政策协调设计方面是有一定积累和准备的。

猜你喜欢

猜你喜欢 全球快资讯:新美联储通讯社

全球快资讯:新美联储通讯社  美联储激进加息对A股和港股

美联储激进加息对A股和港股  新品发布 | 护航数智新时

新品发布 | 护航数智新时  以金融力量助力乡村振兴 长

以金融力量助力乡村振兴 长  “AI四小龙”上市之路各不相

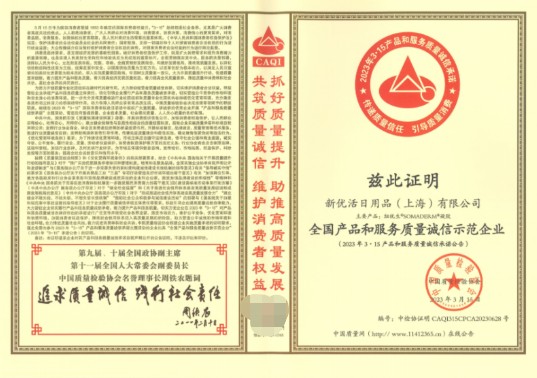

“AI四小龙”上市之路各不相  新优活:以中国市场为关键,

新优活:以中国市场为关键,  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期