近期,在银保监会公布的2020年保险行业“成绩单”中,保证险同比大降18.42%,在各险种中增速垫底。

《每日财报》注意到,这主要由于2020年保证险赔付率大幅增加,这样一款顺则暴增,逆境暴雷的业务,导致保险公司对其的态度由此前的趋之若鹜变成了敬而远之。

去年保证险业务大降18.42%

1月28日,银保监会发布2020年保险行业“成绩单”。保险业去年总揽保费4.53万亿元,同比增长6.12%,相比2019年下滑6.05个百分点。

从保费增速情况来看,去年各月累计保费增速分别为6.84%、1.12%、2.29%、4.34%、5.54%、6.46%、7.04%、7.15%、7.16%、6.88%、6.46%、6.12%。

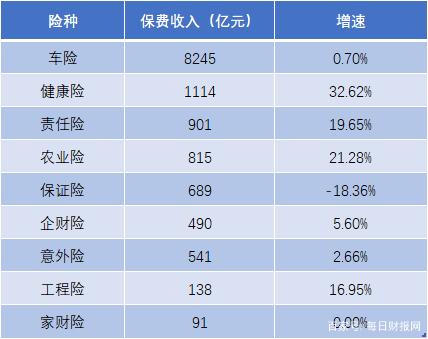

制图:每日财报

从图中可以看出,2020年年初,保险行业因受新冠疫情影响2月、3月、4月业务发展受阻。但随着疫情影响不断消退,企业复工复产及各项国家专项扶持政策的下发,保险行业在去年仍旧保持着稳步发展的势头。

具体而言,去年全年保险业为全社会提供保险金额8709.9万亿元,保单526亿件;保险业共计赔付支出13907亿元;业务及管理费为5728亿元;资金运用余额为21.68万亿元,较年初上涨17.02%;保险业资产总额为23.3万亿元,较年初上涨13.29%。

制图:每日财报

其中,健康险低开高走,增速最快,2020年全年健康险保费收入1114亿元,同比增长32.62%;农业险排名第二,保费收入815亿元,同比增长21.28%;责任险仅此农业险,同比增长19.65%至保费收入901亿元。

此外,因受车险综改影响,去年全年,车险保费收入为8245亿元,占产险公司总保费收入的60.7%,同比仅微增0.7%。受此影响,去年全年,产险公司原保费收入13584亿元,同比增长4.36%,为9月以来的最低位。

值得一提的是,此前备受各险企青睐的保证保险在去年竟然增速垫底,同比大降18.42%。

从趋之若鹜到敬而远之

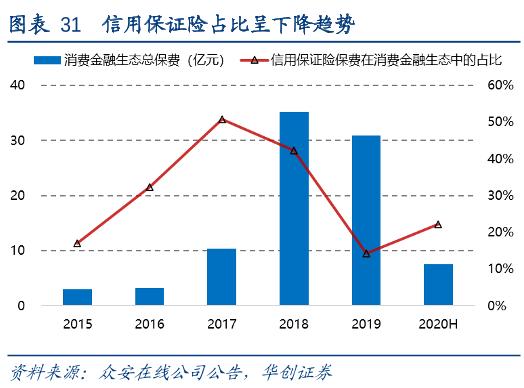

据公开数据显示,随着2018年去杠杆的调控政策下,互联网金融平台违约率大幅增加,保证险已经出现了明显的降速,保证险市场的转折点已经到来。2017年-2019年,信用保险同比增速分别为6.89%、13%和-17.53%;同期,保证保险同比增速分别高达115.00%、70%和30.80%。

2020年前三季度,信用保险承保亏损12.99亿元;保证保险承保亏损更是达到了92.19亿元。从财险业务各险种的承保情况来看,信用保险和保证保险成为亏损最为明显的两大业务。

去年,因新冠疫情的冲击,导致互联网金融行业整体违约率上升,使得保证险赔付率大幅增加,这样一款顺则暴增,逆境暴雷的业务,导致部分险企雪上加霜。因此,保险公司对保证险的态度由此前的趋之若鹜变成了敬而远之。

以人保财险为例。1月6日,银保监会消保局发布了关于人保财险新年第一份侵害消费者权益的通报。具体而言,人保财险在2018年3月承保的一批合同履约保证保险业务中,存在承保后未及时签发保险单、未严格执行经银保监会备案的保险费率、使用已废止的保险条款等三大问题被通报。

其实这也不是人保财险的保证险业务第一次出圈了。2020年上半年,在人保财险召开的2019年业绩发布会上,人保集团原董事长公布了信用保证保险“缺口”后,人保财险的“踩雷”事件开始频频出现在大众视野中。

据公开数据显示,2020年上半年,人保财险信用保证保险保费收入为48.18亿元,较2019年同比下降58.6%,成为公司保费下降最大的一个险种。综合成本率方面,信用保证保险大幅上升了40.6个百分点至138.6%。承保利润方面,信用保证保险亏损29.48亿元,拖累了人保财险的承保利润。

监管出台政策治理保证险乱象

我国保证险的市场已经存在十年有余,2010年至今,保证保险保费规模从20多亿元增至600多亿元,10年间增长超30倍,成为多数财险、产险公司非车险业务中的领军产品。

尤其是进入2013年之后,互联网金融的东风吹起,保证险站在风口增量迅速。这一拥有高费率和短期限的产品拥有着巨大的市场,成为了希望短时间内迅速扩张的中小保险公司实现弯道超车的利刃。

然而,物极必反,能够快速为公司带来盈利的必然会大伤其元气。比如,长安责任保险为互金履约险赔付数十亿元,导致公司赔付能力急速下降,公司对保证保险业务计提减值准备及准备金约4亿元。

此外,安心财险、易安财险等保险公司都有过“踩雷”的经历。

截至目前,大部分保险公司并没有对保证险信用风险预测的相关数据,难以用模型及大数法则去匡算信用风险,导致险企并不能很好地进行风险规避。

值得一提的是,在这一方面一直保持盈利的平安保险。据公开数据显示,平安的保证保险业务自2015年以来一直保持盈利,这在于平安保险利用科技手段做风控,与平安银行、平安普惠等集团生态对接,利用大数据对贷款用户进行画像和甄别。

为解决保证险市场一地鸡毛的状况,2019年银保监会财险部正式对2017年的《信用保险和保证保险业务监管办法》作出了修订,将征求意见稿下发至各银保监局、财险公司。

该办法于2020年5月19日正式出台,进一步强化监管力度,稳步压缩存量业务风险,同时也对保险公司的风控能力提出了更高的要求。未来,信用数据收集和风控系统建设成为险企发展信用保证保险业务的重中之重。

伴随着愈发严格的监管要求,各公司该如何在合规的前提下继续开展保证险业务呢?《每日财报》将持续关注。郜融莲

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  微信官宣刷掌支付后引热议

微信官宣刷掌支付后引热议  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  业绩与管理双向提升,汇通达

业绩与管理双向提升,汇通达  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期