5月底,轰动一时的康得新财务造假案有了结局。央视财经频道循环播放了《当好资本市场守门人》,重点提及给康得新做会计审计的瑞华事务所。

有媒体发现,在康得新的年度审计报告上签字的会计师中,有3人曾给勤上股份做过签字审计师。

更令人关注的是,2019年,勤上曾收到年报问询函,这份问询函的回复,勤上股份整整延期了19周。

2020年年报问询,勤上又延期一个多月。而此前递交的“摘帽”申请,迟迟没有得到反馈。

勤上,会成为教育界的“康得新”吗?

“持续经营能力不存在不确定性”?

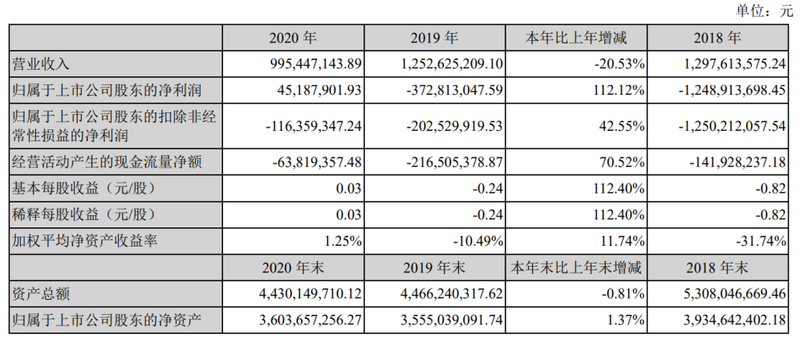

回溯此前,因2018、2019年连续两个会计年度经审计的归属于上市公司股东的净利润为负值,深交所对公司股票交易实施“退市风险警示”特别处理,股票简称由“勤上股份”变为“*ST勤上”。

今年4月29日,勤上股份公告称,根据新修订的《深圳证券交易所股票上市规则》,勤上符合申请撤销股票退市风险警示的条件,已经向深交所提交了相关申请。

根据其2020年报,勤上的利润似乎出现了明显改善。尽管全年总营收9.95亿元,同比下降20.56%;但利润总额5389.27万元,同比上升115.11%;净利润为4609.91万元,同比上升112.37%。

然而,这看似亮眼的业绩却也引来了深交所的年报问询函,而深交所的关注焦点落在了扣非净利润上。

财报数据显示,2018-2020年,勤上股份归属于上市公司股东的扣非净利润已连续三年为负值,分别为-12.50亿元、-2.03亿元和-1.16亿元。同时,问询函也指出,截至2020年度末,勤上股份经审计的未分配利润为-14.56亿元,未弥补亏损总额占公司实收股本15.19亿元的比例为95.85%。

深交所要求勤上股份的年审会计师大华事务所,论证勤上股份的持续经营能力是否存在不确定性。

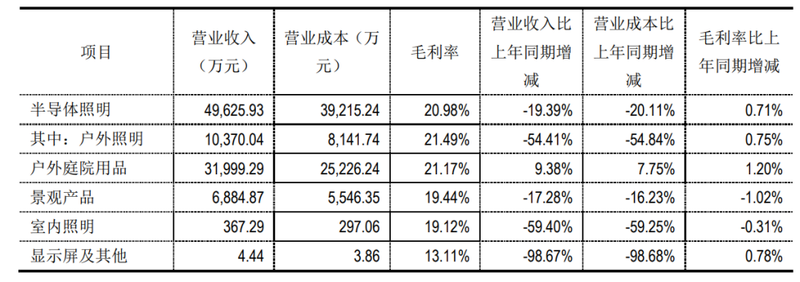

对此,勤上股份在回复函中表示,受全球新冠疫情影响,2020年度公司半导体业务呈下滑趋势,报告期内户外照明产品销售收入下降54.41%;景观亮化销售收入下降17.28%;室内照明销售收入下降59.40%。

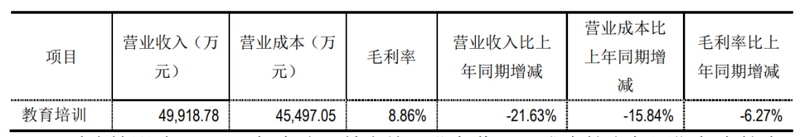

除此之外,受疫情影响,线下教学暂停,2020年度教育培训业务收入及成本较上年同期都有较大幅度的下降。报告期内,教育培训业务营收4.99亿元,同比缩减21.63%;毛利率为8.86%,同比下降6.27%。

因此,会计师认为,勤上股份主营业务稳定,其在2020年度实现了盈利,随着全国疫情得到有效控制,公司复产复学进展顺利。因此,公司持续经营能力不存在不确定性。

然而,没过多久,勤上就再次交出了令人失望的成绩单。勤上2021年第一季度财报显示,报告期内扣除非经常性损益的净利润为-1431.87万元,同比下降246.4%。

二季度似乎更加充满不确定。6月3日,因受广州、佛山两地突发新冠疫情影响,龙文教育宣布暂时关闭广佛两地共74家教学点,复课时间暂时无法预计。勤上股份表示,广佛两地教学点的营收占龙文教育整体营收的比重较高,加之即将到来的期末和暑期旺季可能没法复课,预计突发疫情将对公司整体经营业绩产生较大不利影响。

此外,勤上股份还披露了控股股东勤上集团和勤上股份实控人李旭亮、温琦正在经历的合同纠纷案。勤上集团和李旭亮、温琦合计持有勤上股份约23%的股份,目前已经全部被法院冻结,勤上集团和李旭亮正在进行二审上诉。

勤上股份在公告中表示,公司控股股东和实际控制人的股份被冻结或被司法处置,可能会导致公司实际控制权发生变更。

由此来看,会计师所论证的“持续经营能力不存在不确定性”,似乎十分牵强。

收购爱迪教育频遭问询,自家董事再投反对票

除了上述对于勤上股份持续经营能力的质疑,关于爱迪教育项目收购的问题,也成为了勤上股份被监管关注的重点。

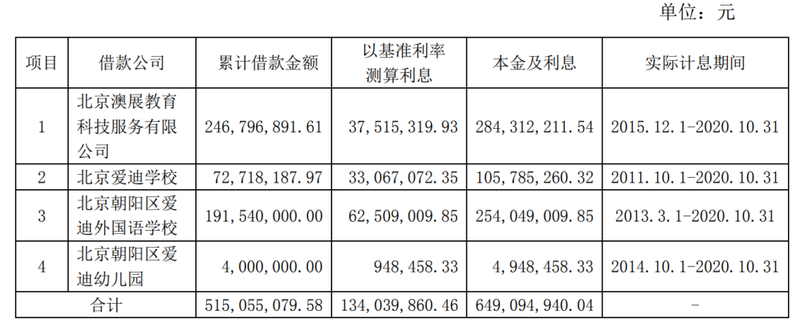

2016年,勤上股份拟现金收购爱迪教育100%股权,本次收购初步估值为29亿元人民币的等值美元。2020年6月,勤上股份发公告宣布决定终止此项收购,要求爱迪教育将7.9亿元收购款全额分批退回。

公司就本次收购事项实际支付7.9亿元,协议终止后将按照约定全额分批退回。为此爱迪教育计划出售旗下上海澳展变现,但直至2020年11月底仍未售出。2021年初,勤上股份表示,将此交易方案变更为爱迪教育向公司转让其持有的上海澳展100%股权、6.49亿元债权以及分期向公司支付现金1.2亿元,用于抵偿7.9亿元人民币预付投资款。

该交易的相关变更也引来了深交所的质疑,深交所要求勤上股份说明爱迪教育对上海澳展6.49亿债权的产生背景、时间、具体资金用途等。同时需说明,前期爱迪教育无法及时出售上海澳展的具体原因,是否存在估值过高或资产存在瑕疵等情形。补充说明截止目前爱迪教育向次向公司转让上海澳展的具体进展,是否存在实质性障碍。

此外,由于勤上股份2016年原计划收购的爱迪教育旗下资产中,除上海澳展外还包括多家国际学校等。问询函要求勤上股份说明爱迪教育旗下各个目标资产的估值情况,并论证存在其他可抵债资产的情况下,其仍选择1.2亿应收款尾款且十五年分期支付的原因。

回复函中,经会计师核查,爱迪教育对上海澳展6.49亿债权主要是用于建造学校,相关债权真实存在,具有商业实质。

而针对爱迪教育为何无法及时出售上海澳展的问题,勤上股份表示,“巨额教育资产的变现可能受政策环境变化(比如国家对民办教育的政策导向变化)、市场环境的变化(比如潜在买家对民办教育市场前景及市场竞争态势的判断)、实力买家的寻找、遴选和谈判需要时间等多种因素的影响。”

同时勤上股份在回复函中表示,上海澳展不存在估值过高的情形;上海澳展100%股权已变更登记到全资子公司勤上教育投资有限公司名下,转让上海澳展股权事宜不存在实质性障碍。

然而,勤上股份董事仲长昊曾对与上述事项相关的董事会议案投出反对票,并提出“此次交易方案与爱迪7.9亿元的退款义务相比,东莞勤上将会损失1900万元”,“1.2亿元现金补足款无法回收的风险”及“该方案相对于原持有7.9亿债权的方案存在较大不确定性”等问题。

对此,勤上回复称,虽然从金额角度看,抵债及退款总额合计数与7.9亿元相差1900万元,且1.2亿现金退款周期长,但新方案的现金折现损失及信用减值损失远低于旧方案,有效降低了退款资金的可回收性风险。

而这并不是深交所首次关注到董事仲长昊的表态,此前,仲长昊曾对勤上股份2020年第一季度财报提出异议。其表示因主要数据尚未经审计确认,他本人无法对2020年第一季度报告期初数的真实、准确及完整性予以确认。

终止收购、变更方案,只为粉饰业绩?

更值得注意的是,从审计报告上看,收购爱迪教育项目直接影响了勤上股份的业绩。2020年度审计报告指出,2020年,勤上股份计提长期应收款减值准备合计8271.90万元,

其中,勤上股份认为,剩余的1.2亿元现金退款,未来主要以取得资产抵债方式收回,现金流已发生改变,且为2020年新发生的事项,故重新估计可回收金额。其中,上海澳展抵债资产对应公允价值6.51亿元,分期收回1.2亿元现金。按公司会计政策测算计提减值后余额为2188.84万元,对应7.9亿元期初账面价值为5.81亿元,本期计提长期应收款减值准备金额9223.07万元。

另外,报告期内,勤上股份通过将全资孙公司广东勤上光电科技有限公司60%股权及60%债权转让给东莞市晶丰置业有限公司的交易,计提长期资产减值准备951.17万元。

而上述计提的冲回减值准备,作为非经常性损益,也成为了2020年度勤上股份业绩扭亏为盈的重要原因。

这也再次引来了深交所的质疑。在勤上股份就2020年报问询函发布回复公告同日,深交所再次就收购爱迪教育项目问题对其下达了补充问询函。

补充问询函一针见血指出,通过上述新的交易方案,勤上股份于2020年冲回长期应收款减值准备金额9223.07万元,亦是其实现盈利的主要原因。同时注意到勤上股份于2021年3月最终确定变更后的交易方案,且更换了评估机构对标的公司重新进行评估。上海澳展的工商登记亦于2021年6月7日完成工商登记变更。

深交所要求勤上股份说明在2020年冲回长期应收款减值准备的依据是否充分、会计处理是否合规,是否存在跨期调节利润的情形。是否存在已知爱迪教育无法按时偿还7.9亿元预付款,且本年度应计提大额坏账的情况下,刻意采取变更交易方案的方式来规避公司股票被实施其他风险警示的情形。

深交所还关注到了勤上股份同意爱迪教育分15年支付剩余1.2亿元现金退款,期间不需要支付利息的情况。对此,深交所质疑勤上股份是否通过上述长期无息还款安排向爱迪教育输送利益。

截至目前,勤上股份递交的“星帽全摘”申请仍然未有回音。与此同时,关于财报和相关交易的问询函持续不断。主营业务收入多年未有起色,加之行业政策补位,勤上股份想要摘帽,可谓难上加难。祁青

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  渣打中国领230万罚单后暂停

渣打中国领230万罚单后暂停  昆仑健康保险创新长护险产品

昆仑健康保险创新长护险产品  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇