2021年上半年,A股迎来了家居企业上市潮。

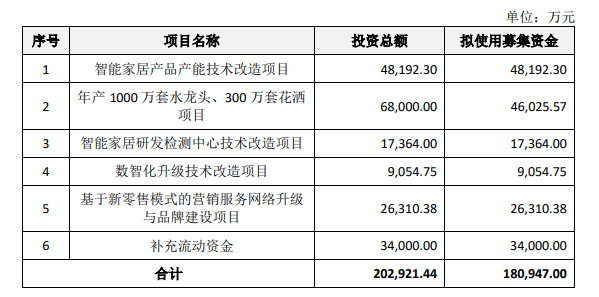

近日,箭牌家居集团股份有限公司(以下简称“箭牌家居”)披露了招股书,拟在深圳主板上市。此次,箭牌家居拟募集资金约18.09亿,除了将用于智能家居产品产能技术改造项目外,还将用于年产1000万套水龙头、300万套花洒项目以及智能家居研发检测中心技术改造项目等。

有意思的是,与募资中的3.4亿元用于补充流动资金相背的是,2020年,箭牌家居还大手笔分红4.5亿,并且公司账面还有超5亿的未分配利润,大有左手大额分红,右手募集资金。

增资一年浮盈超50%,更有多名股东“突击入股”

资料显示,箭牌家居成立于1994年,以生产马桶起家,后来业务范围逐步扩大,涉及瓷砖、淋浴房、五金水暖、橱柜、家居定制等品类。目前拥有的主要品牌包括:ARROW箭牌、FAENZA法恩莎、ANNWA安华。

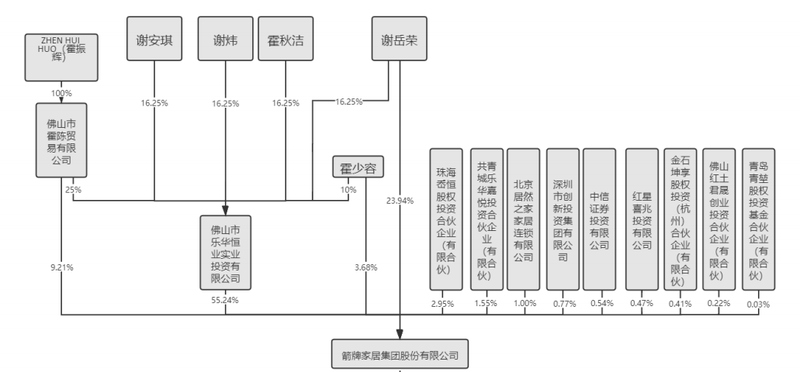

值得一提的是,箭牌家居是一家典型的家族企业。公司控股股东为乐华恒业投资,持有55.24%的股权,而谢岳荣、霍秋洁、谢安琪、谢炜合计持有65%乐华恒业投资的股权。此外,创始人谢岳荣直接持有箭牌家居23.94%的股份。需要指出的是,谢岳荣与霍秋洁是夫妻关系,而谢安琪、谢炜两人为其子女,谢岳荣一家合计持有公司79.17%的股份,并且谢岳荣、霍秋洁、谢安琪、谢炜为公司实际控制人。

另外,霍秋洁的哥哥霍振辉控制的霍陈贸易、霍秋洁的姐姐霍少容分别持股9.21%、3.68%,合计持有12.89%的股份。也就是说,谢岳荣及其亲属合计持有箭牌家居的股份高达92.06%。

2019年10月,箭牌家居将公司的注册资本由8亿增加至8.22亿,由乐华嘉悦认缴出资1351.22万、中证投资认缴出资469.56万、金石坤享认缴出资352.17万。其中乐华嘉悦为员工持股平台,其增资价格为1.90元/注册资本;中证投资及金石坤享系外部投资者,增资价格以投后估值70亿为依据,增资价格为8.52元/注册资本。

值得注意的是,中证投资及金石坤享系中信证券同一控制下的企业,而箭牌家居本次发行的保荐人(主承销商)为中信证券,也就是说二者存在股权关系。此外,在其参与增资后一年,箭牌家居估值暴增,不免怀疑是否涉及“利益输送”。

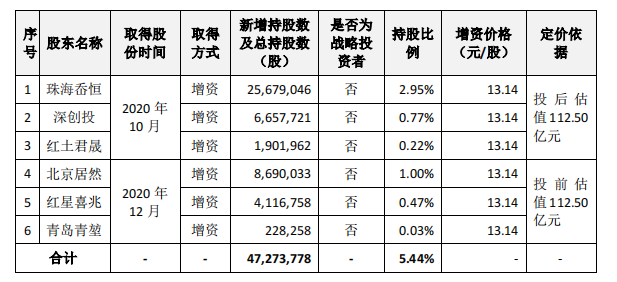

2020年10月,箭牌家居再次增资,注册资本增至8.56亿,其中由珠海岙恒等三家企业合计以4.5亿认购新增的股份,本次增资价格以投后估值112.50亿为依据,价格为13.14元/股。随后的12月,箭牌家居又再次启动增资方案,注册资本增至8.69亿,其中北京居然、红星喜兆、青岛青堃分别以1.14亿、5410.66万、300万认购新增的股份,投后估值与增资价格与10月份一致。

需要指出的是,在箭牌家居IPO前夕入股的这些企业具备强大背景,例如珠海岙恒背靠高瓴资本,而红星喜兆和青岛青堃系红星美凯龙旗下、北京居然系居然之家旗下,都是箭牌家居在产业链上的重要合作伙伴。此外,这些公司都是箭牌家居最近一年新增的股东,不免有“突击入股”的嫌疑。

另外,相对于2019年10月只有70亿的估值,也就仅过了1年的时间,箭牌家居就激增了约43亿,增幅超60%,对于中信证券旗下的股东来说,仅一年时间就赚得盆满钵满。

营收连续三年下滑,靠提价获利致销量下滑

招股书显示,2018-2020年,箭牌家居的营业收入分别为68.1亿、66.58亿、65.02亿;归母净利润分别为1.97亿、5.56亿、5.89亿。从中不难看出,与营业收入连续下降形成鲜明对比的是,箭牌家居的净利润持续走高,甚至与营收变化背道而驰。

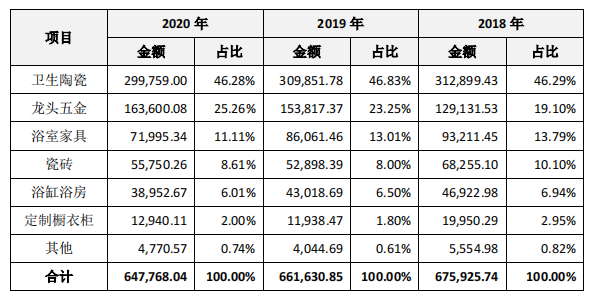

在箭牌家居七大类产品中,卫生陶瓷、龙头五金、浴室家具、瓷砖和浴缸浴房等产品一直是收入的主要来源,合计占公司主营业务收入的比例均在95%以上,但近三年一直处于下滑趋势。其中,卫生陶瓷从2018年的31.29亿下跌至2020年的29.98亿,浴室家具从9.32亿下跌至7.2亿,瓷砖从6.83亿下跌至5.58亿,下滑幅度较大,只有龙头五金产品实现增长。

对于上述产品的收入下滑,箭牌家居称是由于消费者偏好变动较快、新建住宅户型设计更加紧凑、行业竞争更加激烈所致。

而对于净利润能够连年增长,特别是2019年增加了3.59亿。箭牌家居表示,除了对产品的定价进行调整外,还因为智能坐便器、智能花洒等智能产品收益占比持续提高且生产成本降低。

也就是说,在营收下滑的情况下,箭牌家居靠着提价和控成本才使得净利润持续增长。招股书显示,2018-2020年,卫生陶瓷类产品坐便器的单价分别为570.16元/件、631.6元/件、630.79元/件;蹲便器单价分别为85.87元/件、98.07元/件、95.37元/件。

不过,这种提价策略的效果却并不尽人意,产品单价的上涨导致相关产品的销量出现下降。即使箭牌家居在2020年下调了部分产品的单价,也仍没有改善产品销量下降的问题。招股书显示,箭牌家居的卫生陶瓷类产品的总销量从2018年的839.59万/件下降至2020年的749.55万/件,浴室柜产品总销量从2018年的152.08万套降至2020年的109.34万套。

此外,箭牌家居还面临较大的偿债压力。2018-2020年,公司的流动负债分别为50.83亿、46.3亿、44.1亿,而流动资产为29.48亿、27.22亿、30.43亿。虽然流动负债在持续减少,但最近三年公司流动资产均无法覆盖流动负债,可见短期偿债压力较大。

与此同时,2018-2020年,箭牌家居资产负债率分别为82.95%、76.05%和67.56%,同期同行业可比公司的平均资产负债率分别为42.4%、44.23%和47.37%,箭牌家居的资产负债率远高于同行业可比公司平均值。

另外,2018-2020年,箭牌家居的存货金额分别为13.85亿、13.59亿和11.27亿,占其流动资产的比例分别为46.99%、49.92%和37.04%。同期,箭牌家居计提的存货跌价准备金额分别为1.21亿、2.22亿和1.53亿。换言之,箭牌家居每年因存货跌价或将损失近亿元。

值得注意的是,2018-2020年,箭牌家居资产减值损失分别为2035万、1.8亿、6472万,特别是2019年资产减值过大。而这大笔资产减值也与公司连续关停山东德州基地浴室柜产线、乐从基地(顺德乐华)和韶关基地实木浴室柜生产线有关。

随着公司部分生产基地的关停,减少了对产线工人的需求,箭牌家居的员工总数从2018年的1.8万人左右,下降到2020年的1.5万人,两年合计裁员近3000人。(王晓楠 )

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  渣打中国领230万罚单后暂停

渣打中国领230万罚单后暂停  重磅|新蛋集团全球CEO邹果庆

重磅|新蛋集团全球CEO邹果庆  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇