买入了涉及内幕信息的两只股票,数月后卖出,并未如预期获利,反而亏损超66万元,还被监管处以100万元罚款。

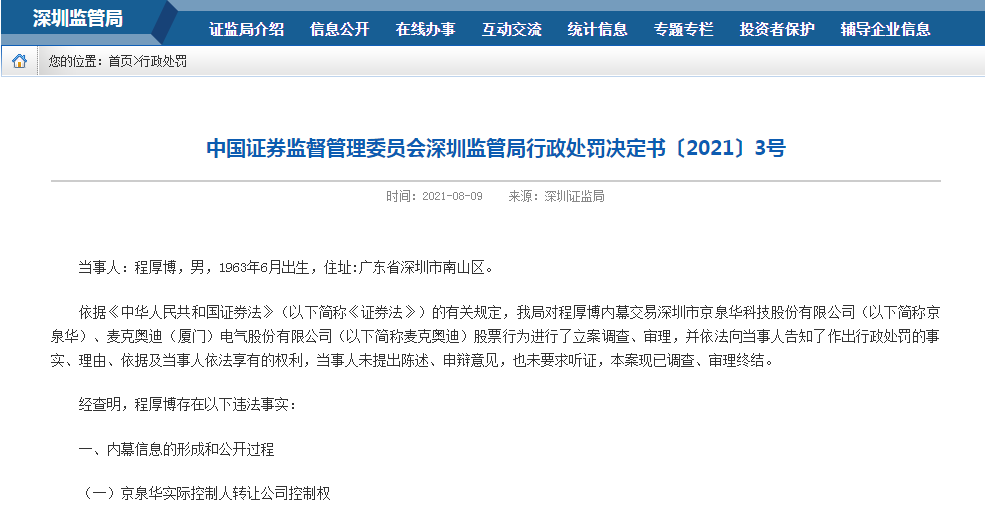

上述故事的主角是时任深圳市远致富海投资管理有限公司(下称“远致富海”)总经理的程厚博,内幕交易的股票分别是深圳市京泉华科技股份有限公司(下称“京泉华”)、麦克奥迪(厦门)电气股份有限公司(下称“麦克奥迪”)。

业内人士表示,监管对内幕交易等资本市场违法违规行为持“零容忍”态度,私募机构应加强内控机制,完善管理体系,加强背景调查,加强合规教育,不要存任何侥幸心理。

涉嫌内幕交易

时间回溯至2020年6月5日,远致富海已获悉麦克奥迪实际控制人有意转让控制权,此时程厚博正与麦克奥迪方接触,请其转告麦克奥迪实际控制人远致富海有收购意愿。此后,程厚博多次参与了与麦克奥迪方的沟通和实地考察。程厚博不晚于当年7月1日上午知悉内幕信息,系内幕信息知情人。

然而,双方最终并未合作成功。2020年12月20日,麦克奥迪披露公告称,麦克奥迪控股股东麦克奥迪控股有限公司和主要股东香港协励行有限公司与北京亦庄投资控股有限公司签署了《麦克奥迪(厦门)电气股份有限公司股份转让协议》。本次转让完成后,麦克奥迪控制权将发生变更。

另一边,远致富海与京泉华已逐步建立合作关系。2020年9月,京泉华实际控制人拟出售京泉华股份及控制权,开始接触控制权意向受让方远致富海。同年9月16日,程厚博带队前往京泉华参观并召开第一次会议,双方协商由远致富海寻找收购方。接着,远致富海召开例会,明确推动京泉华控制权收购事宜。同年9月25日,程厚博作为远致富海授权代表与京泉华签署保密协议。

两个月后,远致富海向京泉华推荐盐城市国资推进收购事宜。经综合考虑,决定由远致富海和盐城高新区创业投资有限公司(下称“盐城高新投”)发起设立投资主体作为京泉华股权的承接方。2020年12月7日,京泉华公告了此事。

知悉内幕信息后,程厚博控制了两个证券账户,于2020年7月1日至11月26日买入“麦克奥迪”股票61.6万股,买入金额573.89万元,并于2020年10月16日至12月1日买入“京泉华”股票12.51万股,买入金额204.33万元。

此次内幕交易却并未获利。2021年4月2日至16日,程厚博卖出全部“京泉华”“麦克奥迪”股票。经委托深圳证券交易所计算,程厚博涉嫌内幕交易“京泉华”“麦克奥迪”股票的违法所得分别约为-48.33万元和-18.04万元,合计约-66.37万元。

最终,鉴于程厚博主动供述深圳证监局尚未掌握的内幕交易“麦克奥迪”股票违法行为,依法可从轻处罚,该局决定,对程厚博处以100万元罚款。

内控管理需加强

远致富海是一家管理规模超百亿的私募机构。根据中基协官网信息,远致富海于2014年5月登记为私募股权、创业投资基金管理人,管理规模区间在100亿元以上。2015年3月,成为中基协的观察会员。

近年来,监管层对内幕交易等资本市场违法违规行为始终持“零容忍”态度。今年3月,广东富利达资产管理有限公司因涉内幕交易,被合计罚没487.35万元。

那么,一般私募可以通过哪些措施来杜绝内幕交易等违法违规行为?

北京市盈科(广州)律师事务所高级合伙人、私募基金专业律师贺俊在接受《国际金融报》记者采访时从四方面作出了解析:

首先,关于内幕交易等问题,若涉及私募从业人员,私募基金管理人加强内控管理就显得相当重要。管理人必须要建立完善的内控、稽核管理体系,完善内幕信息管理制度,并定期对基金经理和内幕知情人进行检查和管理,给内幕信息知情人形成管理压力。

其次,可以参照上市公司对内幕信息知情人进行登记报备,增加他们违法行为的成本;

再次,建议私募证券管理人在招募基金经理时应当加强背景调查,尽量避免具有不良操守的人员进入私募证券投资基金行业;

最后,加强合规教育,对监管机构颁布的政策法规、案例,及时在管理人内部进行宣讲。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  环球速递!86元“保命药”涨

环球速递!86元“保命药”涨  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  石家庄法商中等专业学校2023

石家庄法商中等专业学校2023  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期