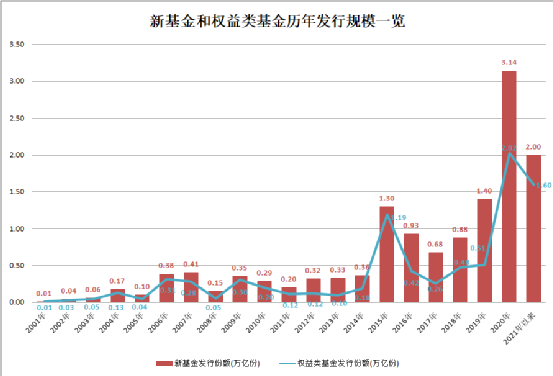

伴随着权益类基金的大扩容,公募新基金发行规模快速突破2万亿元关口。

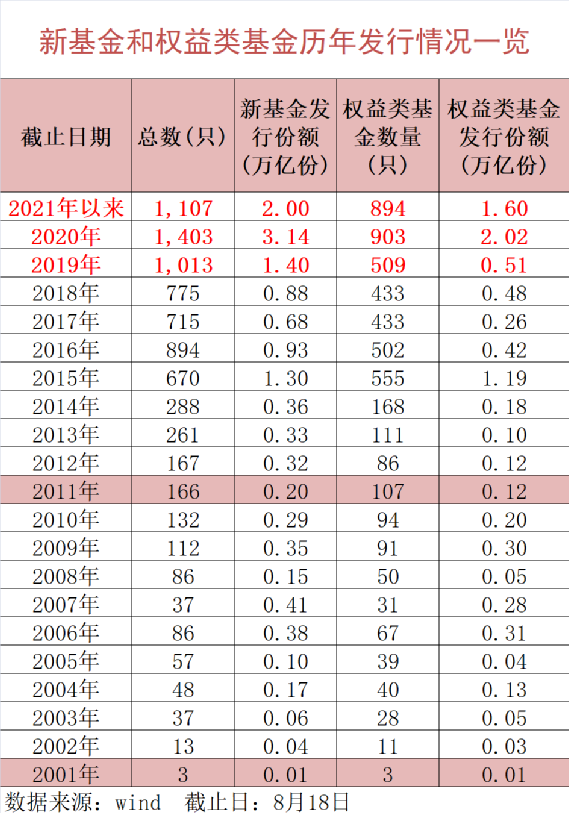

数据显示,截至8月18日,今年新成立的1107只公募基金管理总规模为2万亿份,按照基金净值规模计算,发行总规模已达到2.02万亿元,而去年创出3.14万亿元的历年最高记录,今年也成为新基金发行的又一大年。

新基金发行规模突破2万亿元

权益类基金占八成

Wind数据显示,截至8月18日,今年新成立的公募基金数量1107只,连续第三年突破1000只整数关口;基金发行总规模为2万亿份,按照基金净值规模计算(首批公募Reits发行份额64亿份,发行规模314.03亿元),发行总规模已达到2.02万亿元,正式突破了2万亿元大关。

从新基金发行的结构看,权益类基金仍然是“主力军”。数据显示,权益类基金发行规模1.6万亿元,同样位居历史第二高位,比去年2.02万亿元的募集规模减少近4300亿元。同期,权益类基金在新发基金中规模占比79.96%,也创下2015年大牛市之后的新高。

在公募基金突破2万亿的时点,百亿基金功不可没。今年以来新成立的百亿基金数量为19只,其中有15只成立时间为今年春节前A股热度较高的市场环境中。

“在权益类基金的快速扩容下,国内公募基金行业规模增长特别迅速,目前公募管理总规模超过23万亿元,近两年权益类基金规模增长超过了过去10年的总和,新增规模体量也是以万亿计,显现了公募基金行业强劲的生命力。”北京一位基金公司高管表示。

在这位高管看来,公募权益类基金大发展,一是因为我国当前正在坚定不移推动经济结构调整和对外开放,经济结构的优化和高质量发展,都需要一个更好的直接融资和权益投资的环境;二是公募基金成立20多年以来,凭借专业的投研能力,打造了权益类基金长期良好的投资业绩,并获得了市场的认可;三是权益类基金通过资本市场,不断投向快速成长、潜力较大的硬科技企业,也正在成为资本市场有效配置资源,并让普通投资者分享优秀公司成长红利的重要产品形式。

谈及权益类基金大发展的态势,北京一位科技基金经理也认为,居民大类资产配置向权益投资转移,而老百姓理财方式相对有限,是权益类基金爆发式增强的重要因素;其次,随着资本市场的深化改革和注册制推出,A股涌现出一批行业格局较好、研发能力强、公司治理优秀的上市公司,为权益投资提供优质的标的供给;最后,与海外市场相比,我国公募基金规模和居民配置权益投资占比较低,仍有很大的发展空间。

北京一位公募投资总监也表示,2015年以来,国内资本市场发生了深刻的变化:一是随着资管新规的推出,资管产品向净值化转型,公募基金的标准、透明的运作机制成为资管行业的标杆;二是中美贸易争端激发了对直接融资的鼓励,资本市场也加大了对创新产业的扶持力度;三是伴随着居民资产配置向标准化、净值化金融产品转移,以及外资、养老、社保、保险等长线资金不断入市,权益类基金也迎来最好的发展机遇期。

债基规模锐减46%

“固收+”基金受青睐

与权益类基金的大发展相比,今年新发债券型基金181只,比去年同期减少154只;发行规模3658.78亿元,同比也锐减46.23%;而债券型基金在发行规模中占比也降至18.34%,创下了2016年以来的年度新低。

针对上述产品结构性变化,北京一位银行系公募认为,与权益类基金相比,债券型基金多数以专业的机构客户为主,该类客户市场需求的变化,与债市行情走势、基金收益率情况、机构资金的动态配置等都存在密切关系。与银行一年期理财产品和如火如荼的权益市场相比,目前债券型基金的收益吸引力不足,债市环境也压制了债基的投资需求。

虽然债基规模增长乏力,但以债券为底仓,适当增加权益、转债等弹性收益的“固收+”基金规模逆市扩容。

今年二、三季度以来,随着基础市场的震荡调整,基金发行市场成为“固收+”产品的天下,今年新成立的237只“固收+”基金募资总规模为3861.16亿元,已经超过了去年全年发行规模,在新发基金中规模占比接近两成,并诞生了易方达悦安一年持有、华安添利6个月持有等5只百亿“固收+”新基金。

北京上述银行系公募表示,在今年权益市场波动较大的市场中,长期业绩表现稳健的“固收+”基金获得市场认可,很多银行等机构资金对该类基金的配置需求增长,伴随着A股结构性行情的延续,预计该类稳健类产品仍将获得中低风险偏好的资金的青睐。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  环球速递!86元“保命药”涨

环球速递!86元“保命药”涨  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  石家庄法商中等专业学校2023

石家庄法商中等专业学校2023  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期