近期,宁波富佳实业股份有限公司(下称“富佳实业”)预更新披露了招股说明书,拟主板上市,公开发行不超过4100万股,占发行后总股本的比例不低于10%。

IPO日报发现,富佳实业的业绩主要来自前五大客户,且近年来的应收账款激增。

8成收入来自第一大客户

据了解,富佳实业的主营业务为吸尘器、扫地机器人等智能清洁类小家电产品及无刷电机等重要零部件的研发、设计、生产与销售,主要产品包括高效分离无线锂电吸尘器、高效分离有线吸尘器、多功能无线拖把、智能扫地机器人以及高效电机等。

2018年-2020年(下称“报告期”),富佳实业分别实现营业收入13.83亿元、11.03亿元、20.95亿元,净利润分别为13091.79万元、8438.47万元、17312.16万元。

在上述时间段内,富佳实业的营收和净利均处于波动的状态。特别是2019年,富佳实业的营收和净利均同比下降,营收同比下降20.24%,净利润同比下降35.54%。

为什么富佳实业2019年的业绩大变?

IPO日报发现,富佳实业的业绩较为依赖公司的前五大客户。

招股说明书显示,报告期内,富佳实业向前五大客户产生的销售收入分别为13.57亿元、10.49亿元、20.08亿元,分别占当期营业收入的98.07%、95.09%、95.84%,向第一大客户JS环球生活产生的销售收入分别为12.82亿元、9.81亿元、18.41亿元,分别占当期营业收入的92.66%、88.98%、87.89%。

也就是说,富佳实业每年至少有9成的收入是来自前五大客户,且每年至少有8成的收入是来自JS环球生活。

对此,富佳实业表示,尽管公司与JS环球生活合作稳定,但仍存在因JS环球生活自身经营出现下滑或者因其调整经营战略削减向富佳实业的采购规模,而给公司经营业绩带来不利影响的风险。

同时,富佳实业每年至少有6成的收入是来自美国。

招股说明书显示,报告期内,富佳实业在美国产生的销售收入分别为11.81亿元、7.93亿元、13.05亿元,分别占当期主营业收入的86.53%、73.92%、64.19%。

对此,富佳实业表示,若未来中美贸易冲突持续发展,将不利于公司对美国出口产品,从而对公司经营业绩产生不利影响。

坏账准备多

除了上述情况之外,IPO日报还发现,富佳实业的应收账款近年来出现了暴增的情况。

招股说明书显示,报告期内,富佳实业的流动资产分别为91472.15万元、68768.78万元、128266.37万元,分别占当期资产总额的78.86%、57.7%、69.83%,应收账款余额分别为26105.92万元、21735.61万元、43361.66万元,分别占当期流动资产的28.54%、31.61%、33.81%。

可以看出,富佳实业的应收账款是资产架构中较为重要的资产。同时,公司2020年应收账款的余额较2019年几乎翻了一番。

那么,为何富佳实业2020年的应收账款余额会暴增?

对此,富佳实业表示,若公司某一主要客户还款能力下降,公司将面临难以及时收回应收账款的风险。此外,应收账款余额较大将占用公司较多营运资金,进而可能引起公司流动资金紧缺。

或许是应收账款余额较高,富佳实业的坏账准备金额也不小。

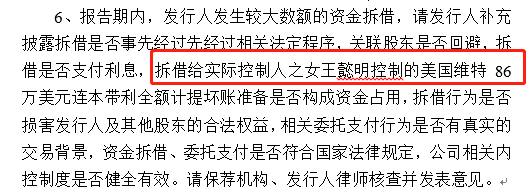

招股说明书显示,报告期内,富佳实业的坏账准备金额分别为2546.59万元、2360.54万元、3406.35万元,其中向美国维特计提坏账准备的金额为1172.59万元、1201.91万元、1124.16万元。

也就是说,富佳实业每年至少有2000万元的坏账准备,且其中至少1000万元是来自美国维特。

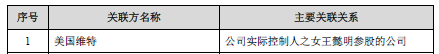

IPO日报进一步查询发现,美国维特的来头似乎还不小。

据了解,富佳实业成立于2002年,由香港富佳与好利泰出资设立。

截至招股说明书签署日,王跃旦累计直接或间接持有富佳实业77.55%的股权。另外,王跃旦还与女儿王懿明与签署了《一致行动协议》,两人合计持有富佳实业79.87%的股权,因此王跃旦与王懿明均为富佳实业的实控人。

数据来源:招股说明书

招股说明书显示,美国维特为王懿明参股的公司,且美国维特经营状态较差。这意味着,富佳实业每年至少为关联公司“准备”了1000万元的坏账准备。

那么,富佳实业为何会与美国维特进行合作?

更加令人不解的是,在反馈意见中,富佳实业把美国维特描述成是王懿明控制的企业。

数据来源:反馈意见

那么,美国维特到底是王懿明控制的企业还是参股的企业?

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  今热点:春播粮食近尾声 主

今热点:春播粮食近尾声 主  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  安然纳米发光体|马占荣:我

安然纳米发光体|马占荣:我  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期