近日,广东真美食品股份有限公司(以下简称“真美股份”)披露了最新招股书,冲刺创业板。值得注意的是,真美股份已经三轮上市审核问询,而公司此前更是因为将董事长年薪错标为19亿元而一度中止上市。

真美股份此次拟募资3.53亿元,其中2.09亿元用于“沙溪生产基地建设项目”、4274.75万元用于“技术研发及食品安全检测中心建设项目”和1亿元用于补充流动资金。

招股书显示,真美股份成立于2005年,公司主营业务为肉类休闲食品的研发、生产与销售,主要产品为肉脯、肉丸、肉肠、肉松及其他休闲食品。

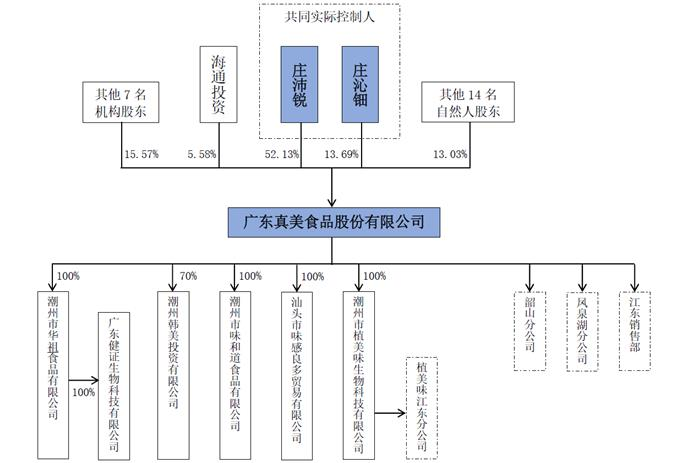

据了解,真美股份也是典型夫妻店模式,董事长兼总经理庄沛锐持股比例为52.13%,为公司的控股股东。而庄沛锐、庄沁钿系夫妻关系,二者合计持股比例为65.82%,为公司实际控制人。

招股书显示,2018-2020年,真美股份实现营业收入分别为2.59亿元、2.55亿元和2.89亿元,归母净利润分别为5115.64万元、4240.29万元和5629.16万元。

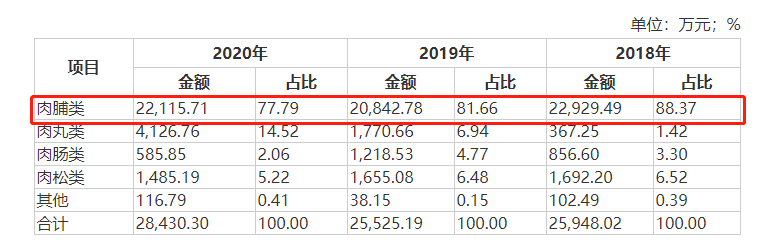

在细分产品方面,肉脯类为真美股份的核心产品,近年营收占比均超过七成。在品类增速方面,公司的肉脯类产品相关增长率保持稳定,而肉丸类产品增长则较为迅猛,2019-2020年营收增速分别为382.14%、133.06%,过去2年增长皆超100%。

真美股份的营收主要来自ODM客户和自有品牌两大营销渠道。其中,ODM方面,真美股份为自然派、名创优品、皇上皇、元初食品、全家(呀米将)等多个知名品牌提供肉类休闲食品的贴牌加工服务。而自有品牌方面,公司拥有“真美”、“华祖”、“味和道”和“植美味”等自有品牌。

不过,2018-2020年,ODM模式为真美股份带来的收入占比分别达74.68%、70.31%、66.48%,而自有品牌创造的收入则占比相对较小。

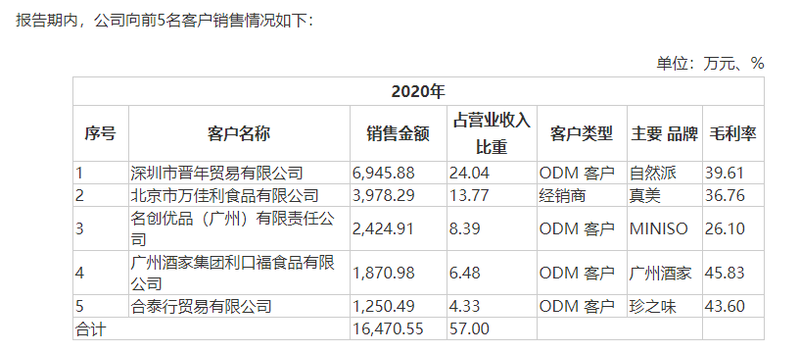

此外,2018-2020年期间,真美股份对前五名客户的销售收入占营业收入的比例分别59.65%、61.21%和57%。并且公司前5大客户中,有4家为ODM客户。也就是说,如果主要客户对公司采购量明显下降或因经营状况恶化影响与公司的合作,将可能对真美股份的经营业绩产生负面影响。

值得注意的是,报告期内,公司前五大客户的毛利率水平及变化趋势与综合毛利率基本一致,然而只有名创优品(广州)有限责任公司(以下简称“名创优品”)存在一定差异。

2018-2020年期间,真美股份的综合毛利率分别为38.46%、37.77%和39.6%,而同时期内,公司对名创优品的毛利率分别为39.13%、25.13%和26.1%。

对于名创优品2019年及2020年毛利率降低且低于其他主要客户,真美股份表示,主要原因为名创优品整体规模较大,采购金额逐年增长,为加强合作关系,公司给予其一定的价格优惠。此外,该客户的主要产品在2019年调整至新投产的味和道厂区,产能利用率较低,其摊销的制造费用较高,且新厂区工艺流程处于磨合阶段导致产品配方需要时间适配。

除了公司给出的上述理由外,其实不难看出,真美股份的ODM模式不但造成了对ODM客户的高度依赖更是出现了“议价”能力不足。

另外,由于真美股份以ODM模式为主,而同行业可比公司则主要采用自主品牌模式,导致公司员工年化平均收入水平低于同行业可比公司。并且,真美股份各岗位中生产人员占比较高,销售人员占比较低。2018-2020年,公司生产人员平均占比约为72.60%,高于煌上煌、海欣食品、盐津铺子和立高食品的34.26%、35.74%、35.98%和47.03%;公司销售人员平均占比约为5.86%,低于煌上煌、海欣食品、盐津铺子和立高食品的44.06%、38.26%、51.71%和37.91%。

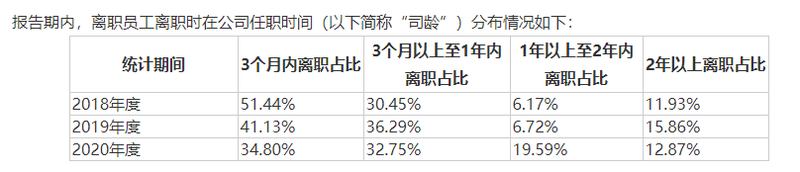

与此同时,由于真美股份员工结构中基层人员和生产岗位人员人数较多,该些人员或新入职员工的流动性相对较强。从离职员工的司龄分布情况来看,2018-2020年期间,70%左右的离职员工在真美股份的司龄不足一年。

王晓楠

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  今热点:春播粮食近尾声 主

今热点:春播粮食近尾声 主  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  安然纳米发光体|马占荣:我

安然纳米发光体|马占荣:我  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期