北部湾旅因16.51亿收购博康智能之事宜,于1月27日收到上交所问询函。围绕该项跨入智慧旅游的重组交易,监管层重点关注并购前拟购企业存在突击入股、估值公允以及“溢美之辞”是否有数据支撑等问题。

据方案,北部湾旅拟发行股份购买博康智能网络科技股份有限公司(下称“博康智能”)100%股权,交易价格16.51亿元,增值率92.6%,同时募集配套资金10亿元,其中8.15亿元将用于与标的公司业务有关的项目建设。北部湾旅拟借此将业务领域拓展至智慧交通及智慧安全领域,并与原有旅游业务相结合打造智慧旅游。

上交所在本次重组方案的事后审核中,重点关注标的资产作价公允性问题,以及北部湾旅实际控制人控制的企业及关联方在本次重组前突击入股标的资产。草案披露,2015年6月标的资产增资扩股引入新奥资本、杨宇、田志伟为新股东,估值约为10.9亿元,明显低于本次重组估值16.5亿元。其中,新奥资本为上市公司控股股东控制的企业,杨宇为公司间接控股股东的高级管理人员。

问询函指出,上市公司实际控制人及相关员工以较低价格取得标的资产股权,同时又以较高价格将股权转让给上市公司,是否损害中小股东的利益。按草案,北部湾旅称此次估值增加的主要原因之一在于本次进行了业绩承诺。监管层指出,在标的资产评估中,业绩承诺并非进行评估的前提条件或考虑因素。上交所要求北部湾旅详细核实2015年6估值与本次估值之间存在差异的原因,并就评估价值是否公允反映公司估值进行论证。

此外,问询函重点关注的另一问题即标的资产高额的应收账款。2013年末、2014年末及2015年10月末,标的资产的应收账款账面值分别为28291.30万元、43219.77万元和55033.33万元,占收入比重分别为69.67%、79.27%及110.41%,逐年增加。上交所要求公司对比同行业情况说明标的资产应收账款不断上升的合理性,是否存在无法收回风险,坏账计提是否充分,同时要求财务顾问核查标的资产收入的真实性。

除上述两大风险外,上交所关注的另一问题在于标的资产行业信息披露的准确性。问询函的一大重要目的即“挤泡沫”,提高重组信息披露的有效性。北部湾旅重组报告书中出现了诸多对标的资产的溢美性描述,却缺乏必要的数据或资料支持。对此,问询函超过1/4的篇幅是在要求披露支持上述溢美之词的数据支持。

比如,草案披露,标的资产曾参与60周年国庆阅兵、上海世博会等重点项目,并获得一系列行业荣誉。问询函提出,要求补充披露标的资产在上述大型活动中承担项目的具体内容、参与的具体方式、上述事项对公司业绩的贡献及相关获奖奖项在行业中的影响力。

北部湾旅表示,在收到《问询函》后,已组织相关中介机构等各方共同拟对《问询函》中涉及的问题进行逐项回复。经申请,对《问询函》的回复延期至2016年2月4日。

更多精彩资讯>>>

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  争产大戏频频上演,财富传承

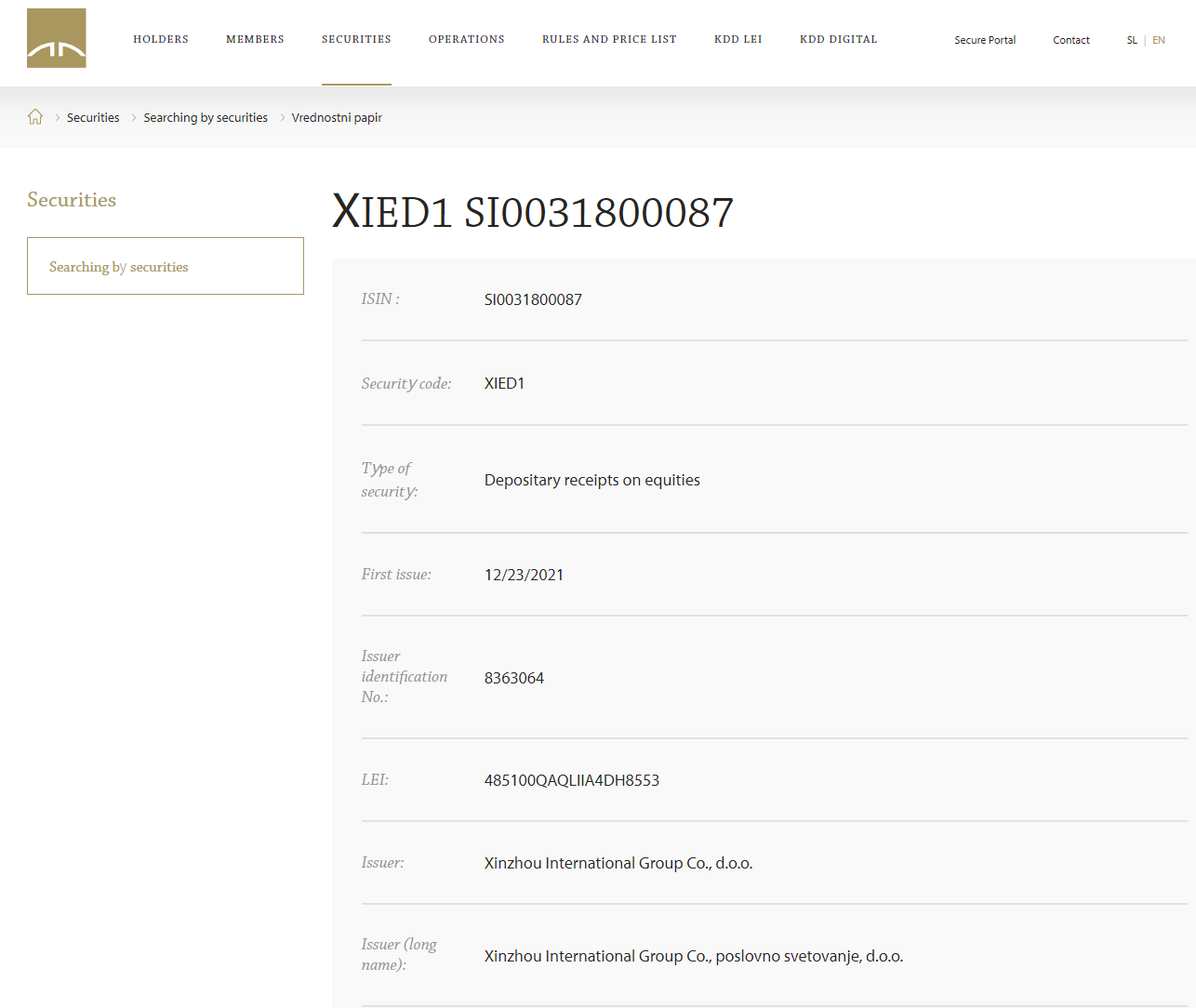

争产大戏频频上演,财富传承  楚丞资本保荐XIED1在PROOGRE

楚丞资本保荐XIED1在PROOGRE  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇