中国动力电池企业正在加快出海步伐。

近日,蜂巢能源宣布将在欧洲建立第二座海外电池工厂。此前,宁德时代、孚能科技、国轩高科、亿纬锂能等国内动力电池企业也不断加大海外市场的开拓。

(资料图)

(资料图)

对于出海步伐加快的原因等问题,蜂巢能源方面9月14日向时代财经表示,一方面欧洲市场是一个潜在的新能源大市场,中国动力电池产业目前(在全球)还是处于领先位置,在欧洲锂电崛起前抢先布局是一个很好的机遇窗口期,另外在欧洲已经有以Stellantis集团为代表的大客户。

9月14日,真锂研究院创始人墨柯向时代财经称,出海是电池商们发展的必经之路。目前锂电产业主要集中在亚洲地区,欧美并没有成规模的锂电企业,抓住欧洲本土电池企业尚未形成规模产能的时间窗口,抢占市场份额是大家的共识。另外海外市场的毛利率更加客观,竞争也没那么激烈。

根据公开数据,2022年上半年,我国锂电池产量超过280GWh,同比增长150%。根据海关数据,2022年上半年,我国锂电池出口数量19.03亿只,同比增长36.76%,出口额达202.15亿美元,同比增长76.35%,其中出口到美国、德国、韩国、越南、印度、荷兰、日本、西班牙、波兰等地,合计占出口额的74.53%。中国汽车动力电池产业创新联盟发布的数据显示,8月,我国动力电池出口量共计1.9GWh。其中三元电池出口量0.8GWh,磷酸铁锂电池出口量1.1GWh。

发力海外

根据韩国研究机构SNE Research数据显示,在今年7月份的全球动力电池装机量排名中,宁德时代、比亚迪包揽前二,在排名前十的企业中,有6家是中国企业,当月市占率达62%。而在今年上半年全球动力电池装机量排名中,前20家企业有15家来自中国。墨柯表示,中国动力电池产业在全球市场的市占率很高,而中上游锂电材料的市占率更高。

众多实力强劲的产业链选手,其基本盘都在中国市场,尽管中国市场今年上半年新能源汽车增速、渗透率远高于欧美国家,但随着行业向前发展,竞争也在加剧。事实上,在拥抱宁德时代的同时,以广汽、蔚小理为代表的主机厂正在培养或扶持二三线电池商。另外,几乎国内动力电池商都在扩产,未来或出现电池产能过剩的现象。

在此背景下,发力海外是动力电池企业除拓展储能等业务外的最佳选择,欧美地区的新能源车市场也有足够的容量容纳出海的中国企业。墨柯表示,中国动力电池行业在技术、质量方面已经不输日韩企业,依托国内完善且成熟的产业链及丰富的产业工人等,在成本方面还有较大优势。

以宁德时代为例,其2021年年报显示,境外业务毛利率达30.48%,较国内业务高出5.34个百分点。得益于较早在海外布局,其海外营收占总营收比重近年也有较大幅度提升。数据显示,2019年末,宁德时代境外营收尚为20亿元,占总营收比重为4.37%,截至2021年末,该部分营收已升至278.72亿元,占总营收比重达到21.38%。2022年6月底,其报告期内境外营收已提升至222.54亿元,同比增长123.35%。

来源 | 宁德时代官网

随着在海外市场规模的不断扩大,国产电池通过海运等方式运送到海外市场已不再是最经济的方式,在海外建厂被提上日程。

“中国动力电池企业普遍选择在欧洲建厂,主要是为了就近配套欧洲车企,需求端和供应端靠近是成本最低的。”湖北亿纬动力有限公司副总裁蔡金书此前公开表示。另外,欧美各国出于对本土产业链的保护及本土化要求,规定部分境外企业采购链中65%的价值需要本土采购,这也意味着建厂是拓展海外市场的必经之路。国轩高科工研总院常务副院长徐兴无就曾透露,大众在欧洲的车必须装欧洲生产的电池。

公开信息显示,今年4月,宁德时代位于德国图林根州的首个海外工厂正式获得8GWh电芯生产许可,该工厂和特斯拉柏林超级工厂的距离不足300公里。9月份,宁德时代与匈牙利德布勒森市签署预购地协议,在欧洲的第二座工厂正式启动,项目总投资不超过73.4亿欧元(折合约人民币509亿元)。据悉,宁德时代之所以在匈牙利布局电池工厂,主要是看中了当地的产业配套,电池原材料、隔膜及其他辅助材料均可在周边地区采购。

而蜂巢能源在欧洲的第二座工厂位置,靠近特斯拉在当地的德国超级工厂。蜂巢能源向时代财经表示,产业链方面公司也有布局,例如工厂附近就是德国材料巨头巴斯夫,与其有相应合作。但对于为何临近特斯拉德国工厂、项目投资额等问题,蜂巢能源方面称不便回应。

面临多重挑战

尽管在技术、产品质量、成本等方面,国内动力电池企业有一定优势,但在远赴海外建厂的过程中,仍会遭遇一些挑战。徐兴无此前表示,海外建厂并不容易,要面临选址、劳动力成本、法规以及工厂原有员工如何安置等问题。

今年6月,江苏国泰在投资者互动平台表示,公司在波兰华荣的4万吨/年锂离子动力电池电解液项目,由于当地法院撤销了监管部门前期出具的环境批文,无法继续推进实施,公司拟变更该项目的实施地点并重新申报相关审批手续。

某锂电厂商内部人士向时代财经透露,事实上,选址、劳动力等问题都比较好解决,主要是一些非市场因素问题带来的困扰比较多。9月14日,某锂电行业资深人士张强(化名)告诉时代财经,国内外有着不同的社会和市场环境,出于效率等方面的考虑,一些成熟的电池企业们在海外建厂时,往往会在当地选择一个合作伙伴,必须是对产业链有深入了解的企业或组织,由他们帮忙打理政府关系、社会、法律等方面的问题,而自己只负责生产、销售、市场环节。

值得一提的是,目前国内动力电池企业除在技术、产品质量方面具优势外,更以产业链、规模化及低成本见长,随着国内电池企业在海外纷纷建厂,产业链及工程师、产业工人等成本能否继续保持优势呢?

来源 | 国轩高科官网

墨柯表示,目前动力电池生产车间智能化、机械化程度较高,对工人的需求量相对较少,而且动力电池企业的出海并不孤独,整个产业链都有出海的需求和规划。

公开信息显示,以天赐材料、新宙邦、江苏国泰、星源材质、先导智能、科达利、诺德股份、蓝星集团、中鼎集成等企业为代表的锂电材料商也均有出海规划。

以天赐材料为例,2019年10月,天赐材料在捷克投资设立全资子公司;2020年8月,捷克天赐建设年产10万吨锂电池电解液项目;2021年3月,其在德国设立全资子公司;今年6月发布公告称,拟对德国天赐增资1800万美元,以增强德国天赐的资本实力,有利于公司后续海外项目的开展和推进。

广发证券在研报中指出,亿纬锂能、科达利、恩捷股份等中游企业,以及沃尔沃、蔚来、比亚迪、上汽名爵等主机厂相继在匈牙利布局生产基地,目前匈牙利新能源车产业集群已逐渐形成。叠加匈牙利在欧洲的相对低电费及人力成本,宁德时代在匈牙利设厂有望进一步降低欧洲基地平均生产成本,受益产业集群红利。

猜你喜欢

猜你喜欢 【全球快播报】美联储加息在

【全球快播报】美联储加息在  CPI高于预期!美国通胀继续

CPI高于预期!美国通胀继续  今后五年北京经济总量将突破

今后五年北京经济总量将突破  今日看点:野兽派遭质疑:香

今日看点:野兽派遭质疑:香  江南布衣净利润同比减少13.6

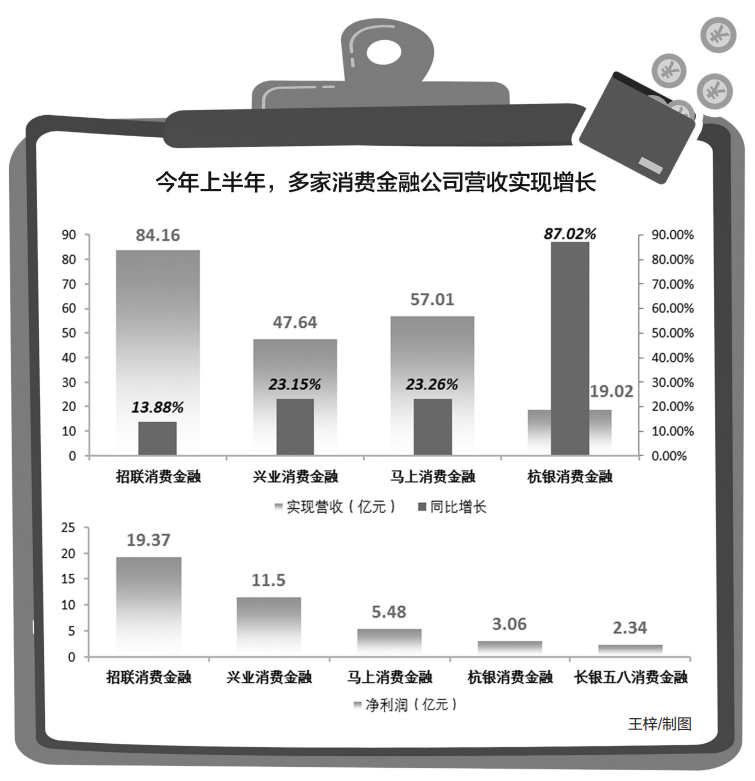

江南布衣净利润同比减少13.6  消金业上半年经营数据公布:

消金业上半年经营数据公布:  歌斐DSG打造中国股权投资新

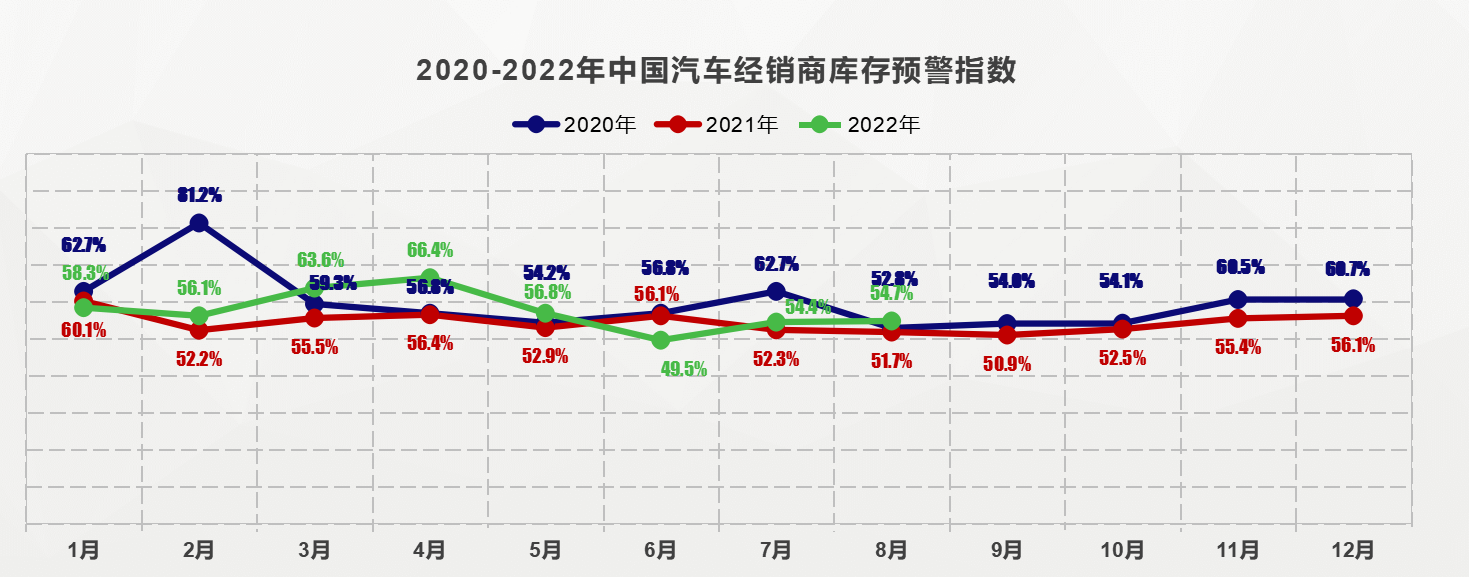

歌斐DSG打造中国股权投资新  8月库存预警指数表现稳定

8月库存预警指数表现稳定