新冠疫情对国民经济及居民生活产生了重大影响,在党中央和国务院提出“扩大内需、促进消费”的背景下,信用卡业务作为银行零售版图的布局重点之一,挑战与机遇并存。目前,我国信用卡行业发展逐步进入成熟期,面对激烈的竞争,各家银行持续调整优化经营策略。

近日,金融数字化发展联盟联合银联数据发布了《守正出奇,行稳致远——疫情重塑下的信用卡市场研究报告》,该报告通过八十多页、近六万字的详实分析,结合定量研究和桌面研究,对疫情重塑下的信用卡行业发展特点、客群经营策略、区域市场发展态势等内容进行深入解读,并结合最新监管要求,为信用卡业务发展提供参考建议。

1 疫情影响:72%用户倾向线上购物,近半数用户有补偿消费意愿

新冠疫情呈现出“点多、面广、频发、周期长”的特点,对居民生活、工作、消费等诸多方面产生影响。根据影响强弱程度排序,疫情对于居民娱乐生活、日常出行的影响最大,受访者中,认为上述两方面受到疫情影响的比例超六成。

图1:疫情对于居民生活各方面的影响

居民消费行为悄然发生变化。消费者对于线上渠道更为依赖,72%受访者倾向于线上购物,直播带货、社区团购、生活服务类直供平台等获得更多关注。消费者更愿意善待自己,近50%受访者表示“相较疫情前,更愿意暂时通过疯狂消费来补偿自己”。消费更具指向性,消费者对于供给易受影响的品类消费意愿更高,65.3%受访者认为“不得不做一些消费品类取舍来保持生活”。游戏成为仅次于短视频的重要娱乐消费场景,89.5%受访者认同游戏有助于缓解负面情绪。消费者逐渐从“未来时间导向”变为“现在时间导向”,尽可能把握当下,同时为未来做好应变准备。

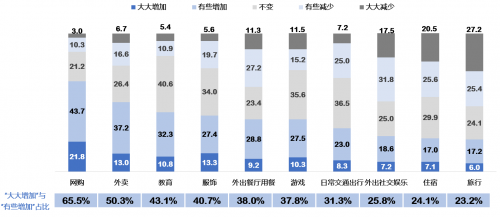

疫情影响之下,网购和外卖是信用卡消费频率增长最为显著的场景。

图2:相比疫情前,持卡人各场景使用信用卡的消费频率变化(%)

2 客群画像:权益细分亟待探索,重点客群精细化运营

信用卡市场加速进入“一人多卡”时代,受访者中,超半数持卡人拥有2张及以上信用卡,银行信用卡发行日益精细化,持有他行信用卡、且有良好还款记录的持卡人成为银行争抢的重点对象。额度、安全和服务品质是持卡人最为关注的因素。

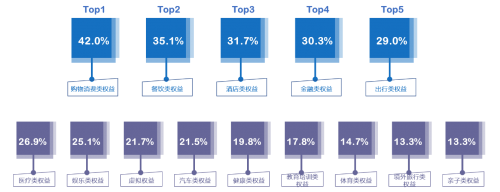

持卡人对于信用卡权益的偏好呈现多元化趋势,购物消费类权益、餐饮类权益和酒店类权益更能虏获用户芳心。调研发现,近四成用户期望银行能够根据资产水平提供差异化权益。

图3:持卡人喜爱的信用卡权益(%)

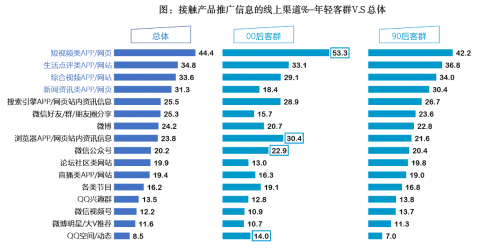

在重点客群方面,年轻客群是移动互联网世界的“原住民”,线上触媒和消费轨迹最为活跃,51%的00后较疫情前增加了直播带货类渠道购物频率。下沉客群中“明星效应”和“圈层化”倾向明显,其对于明星推荐、QQ兴趣群等的信赖度高于总体。高端客群中女性持卡人占比较男性高出26个百分点,“她经济”值得关注。

图4:接触产品推广信息的线上渠道(%)-总体与年轻客群情况

图5:获取信用卡相关信息的渠道(%)-总体与下沉市场情况

3 区域分析:立足地域特色与用户偏好,挖掘市场空间

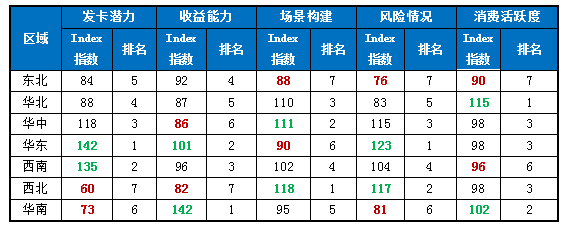

我国各区域信用卡市场发展并不均衡,为了使不同区域信用卡市场的发展现状和增长潜力更加立体化、多维化、可比化,报告构建了信用卡区域市场五维分析模型,即从发卡潜力、收益能力、场景构建、风险情况和消费活跃度五大维度来呈现我国内地七个区域信用卡市场的发展现状,具体情况如下:

表1:信用卡区域市场五维分析模型情况

注:Index值表示该区域在各维度上表现强弱,Index大于100,表示该区域在该维度上的表现优于总体平均水平,Index小于100,则表示该区域在该维度上的表现不及总体平均水平。绿色表示该维度上表现最好的两个区域,红色表示相对落后的两个区域。

东北地区持卡人在服饰场景活跃度较高,30岁以下客群占比较整体低11个百分点。建议未来当地发卡银行将场景生态化作为信用卡数字化转型着力点,以场景重塑拉动信用卡业务增长。同时,年轻用户的获取尤为关键,客群结构关系到零售业务未来发展潜力,银行需在产品与服务设计、市场营销推广、消费场景构建等方面,针对年轻客群采取更多差异化举措。

华北地区女性用户占比达62%,白金卡及以上级别持卡人占比位于各区域之首。建议当发卡银行进一步深化客户经营,在行内打通零售业务条线壁垒,挖掘用户多维金融需求,致力为用户提供储蓄、理财、车贷房贷、消费信贷、外汇、贵金属等全方位金融服务。此外,华北地区持卡人对于消费者权益保护的关注度较高,银行需提高信用卡息费管理的规范性和透明度,关注持卡人信息安全和个人隐私保护。

华中地区居民相较其他地区更偏爱使用信用卡进行短期借贷。调研发现,华中地区的消费趋势有较为显著的线上化特征,各类网购、综合类影音软件对华中地区人群有较大吸引力,银行可设计针对性的权益。同时,基于区域用户关注开卡礼、卡面设计和积分累计方式/兑换内容的特点,银行也可以根据细分客群提供差异化服务,如卡面定制、多倍积分权益等。

华东地区场景活跃度受疫情冲击较大,但发卡潜力和收益能力表现强劲。建议华东地区发卡银行进一步洞察年轻客群需求,将用户体验做到极致,不断加强产品支撑体系建设,构建特色化快速发卡的科技能力。华东地区用户对于信用卡“无卡化”的热情更高,银行应依托金融科技,特别是在监管机构有序推进线上发卡试点的背景下,积极争取试点资格,为用户带来更加数字化、智能化、便捷化的安全支付体验。

西南地区信用卡增量市场空间较大,持卡人期待购物消费类权益。建议西南地区发卡银行依托本地商户资源,开展大型主题营销活动,以促动消费交易。此外,结合西南地区持卡人的平均年龄略低于总体的情况,银行可进一步聚焦年轻一族的消费潜力。调查显示,西南地区的消费者倾向于将线上自媒体和KOL作为信息渠道,银行在营销渠道方面可有所侧重。

西北地区持卡人疫情后报复性消费意愿强烈,其对于线下渠道仍然较为依赖,光顾综合性购物中心、超市的频率高于其它区域持卡人。建议西北地区发卡银行关注吃喝玩乐、衣食住行等“强生活”场景,同时,针对当地持有白金卡或钻石卡的用户比例不到10%、与全国19.7%的水平存在差距的特点,进一步开拓高端客群市场空间,拉动信用卡中间业务收入的增长。

华南地区收益能力领跑全国,年卡均收入高于全国平均水平约421元。建议未来华南地区发卡银行全方位提升信用卡业务运营精细化程度,以本土化、精品化为目标,串联线上线下多重消费场景,构建以用户体验为中心的大生活金融生态圈。在场景建设方面,可加大对网购、社交娱乐、旅行等场景的拓展力度,以弥补疫情带来的冲击;在权益方面,汽车类权益以及娱乐类权益是当下华南地区持卡人较为热衷的品类。

4合规发展:聚焦监管变化,业务发展步入新阶段

2022年7月,银保监会和中国人民银行发布《关于进一步促进信用卡业务规范健康发展的通知》,报告基于《通知》要求,对新形势下银行信用卡业务发展提出建议。

利润中心与零售引流并重,加大业务投入。信用卡业务对全行营业收入有可观贡献,且对提升中间业务收入具有关键作用,同时也是零售业务获客的绝对主力。银行需坚定业务发展信心,持续加大业务投入,直至进入稳定的盈利阶段。

瞄准特定市场机会,创新产品及权益设计。我国信用卡市场发展情况并不均衡,部分区域、特定客群存有较大的业务提升空间,银行需立足自身资源,瞄准重点市场,提升获客潜能。

精细运营提升活性,注重消费者权益保护。用户经营重要性凸显,银行应深耕客群需求,在获客、激活、用卡、份额提升、场景沉浸、分期促动、交叉销售等方面“精耕细作”。

逐步实现结构优化,全场景建设促动消费。信用卡业务固有的支付结算属性使其非常容易与消费零售的交易结算场景建立联系,银行需构建“衣食住行游购娱”生活服务场景,盘活流量并从中发现业务机会、提升业务综合收入。

线上业务探索发展,科技赋能数字化转型。在金融科技加速发展的背景下,银行需持续加强科技能力建设,为业务稳健有序开展提供基础支持。

作为银行零售业务的主要抓手,信用卡业务充分赋能消费复苏,助力激发市场活力、释放消费潜力。在经济环境不断变化和行业监管趋严趋细的背景下,信用卡业务回归本源,银行立足细分客群及区域特点,把握潜在市场机会,在审慎合规经营的基础上,加快转变信用卡业务发展方式。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

因业绩预告披露净利润与实际

因业绩预告披露净利润与实际

第32届中国厨师节在福州举办

第32届中国厨师节在福州举办

生成式AI如何照进新零售?良

生成式AI如何照进新零售?良

水滴保险经纪积极参与“金融

水滴保险经纪积极参与“金融

半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯

(乡村行·看振兴)山东特色

(乡村行·看振兴)山东特色

入选2023中国互联网创新发展

入选2023中国互联网创新发展

国家开放大学首届新商科创新

国家开放大学首届新商科创新

48小时点击排行

48小时点击排行