投资要点

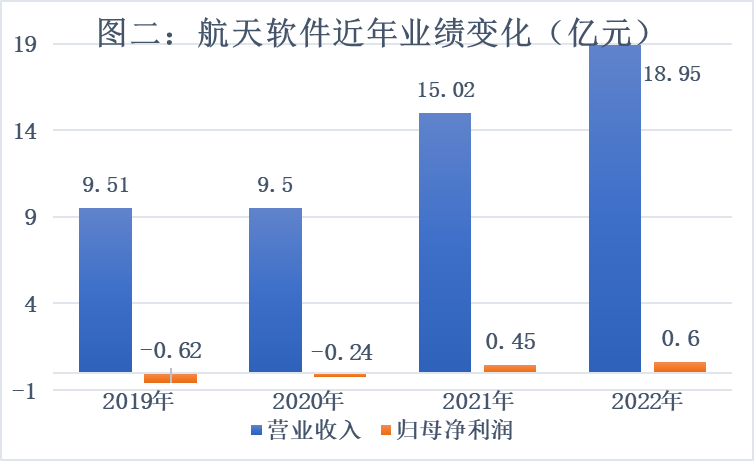

●公司构建了自主软件产品、信息技术服务和信息系统集成等三大主营业务,是我国航天及党政军领域的软件和信息化服务龙头企业之一。2019年至2022年,公司分别实现营业收入9.51亿元、9.50亿元、15.02亿元和18.95亿元,实现归母净利润-0.62亿元、-0.24亿元、0.45亿元和0.6亿元。公司近四年营收快速增长,在2021年,公司已实现扭亏为盈。

●公司是聚焦航天及党政军软件与信息化的龙头之一,工业软件填补航天军工国内空白。公司从事信息系统集成业务是全面支撑航天信息化建设的必然要求。

●公司的基础软件在党政军等关键特定领域具有独特优势。在数据管理和控制方面有效支撑了安全性要求很高的火星探测工程、探月工程等一系列国家重大复杂航天型号工程。

●公司具备技术、品牌、资质及客户资源优势,大型项目开发与实施经验丰富。公司神通数据库已在政府政务、航天军工等领域拥有大量客户,并在能源、网络管理、电信及金融等其他领域开始实现产业化应用。

●IPO募集资金主要投资方向为现有业务的扩展和深化。在现有业务已经有竞争力的背景下,在进行技术储备后,可进一步强化公司开拓业务的能力,巩固市场地位。

1、公司概况:航天软件和信息服务龙头企业

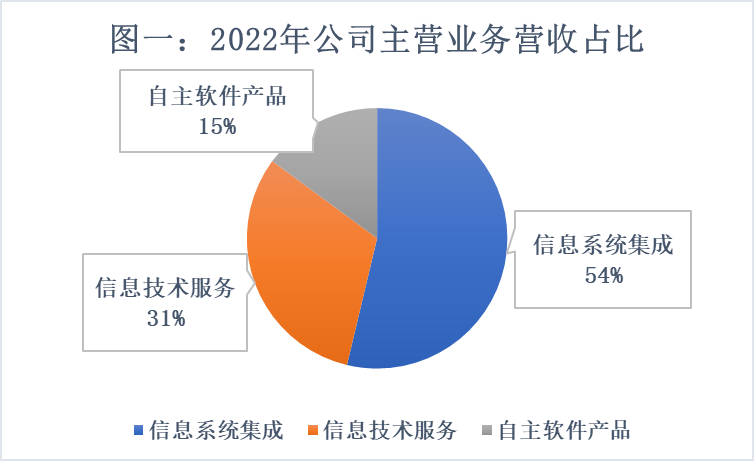

1.1航天和党政军的信息服务企业

航天软件(688562)是航天科技集团直接控股的大型专业软件与信息化服务公司。航天软件在支撑航天信息化建设的过程中,构建了自主软件产品、信息技术服务和信息系统集成三大主营业务,是我国航天及党政军领域的软件和信息化服务重要企业。2022年公司主营业务营收占比如下:

公司早期攻坚了科研生产条线信息化所需的基础软件和工业软件等产品,诞生了大型国产关系型数据库一一神通数据库和研发基础管理平台一AVIDM Foundation,并形成了公司研发设计类工业软件系列产品,为中国航天发展的基础软件和工业软件产业奠定了基础。

近年来,公司在科研生产信息化、信息技术服务、信息系统建设方面均有新进展。在科研生产信息化方面,公司牵头承担了CAE类软件研发与应用等国家重点研发计划专项,标志着公司开始了CAE类软件方向的技术攻关工作。在信息技术服务方面,公司逐步推出商密网云服务业务,形成了经营管控云平台,实现面向数字化产品体系,顺应产业数字化的发展趋势。在信息系统建设方面,推出了从总体方案设计、大型项目部署实施及信息化运维服务等全方位的解决方案。

1.2公司处于快速成长期 近年经营绩效持续增长

根据公司披露的近四年经营业绩来看,公司的信息技术服务板块业绩实现大幅增长。2022年度,公司实现营业收入18.95亿元,同比增长3.93亿元,增幅为26.16%,归母净利润0.6亿元。

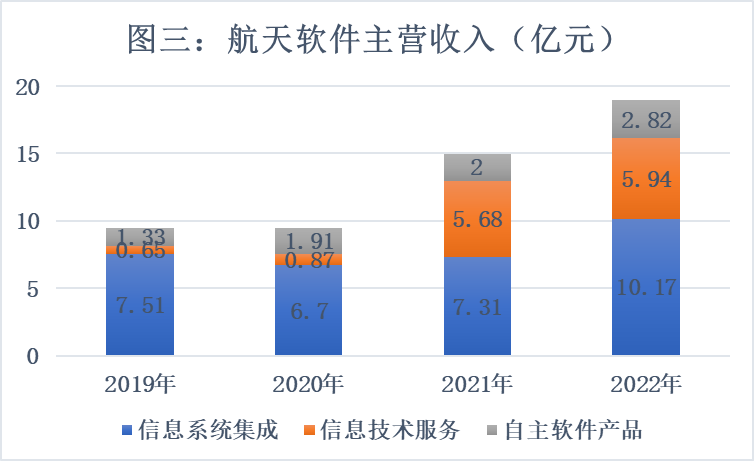

分业务板块来看,公司的自主软件产品、信息技术服务和信息系统集成业务的2022年营收分别是2.82亿元、5.94亿元、10.17亿元。具体来看公司的自主软件产品板块、信息技术服务与信息系统集成板块在2022年的增长比较快,分别为41.09%、4.48%和39.07%。

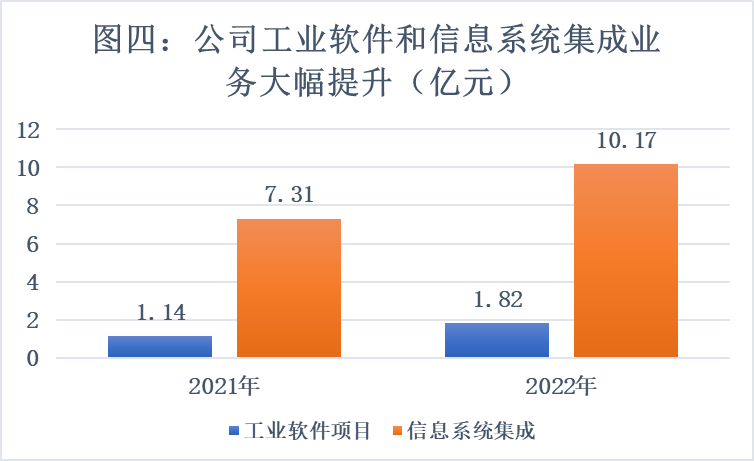

业绩大幅增长的主要原因是2022年公司验收的主要工业软件项目和信息系统集成项目增加较多,项目引起工业软件收入和信息系统集成收入分别增加0.68亿元和2.86亿元。

1.3核心高管和技术人员均有持股,管理团队稳定

公司控股股东为航天科技集团,实际控制人为国务院国资委。在截至招股说明书签署之日,航天科技集团直接持有公司40.44%的股权。公司股东多数为国有股东,公司共有10名国有股东,持股比例为66.16%。

2、结合自主技术和市场前景的多元化发展

公司主营业务包括自主软件产品(基础软件、工业软件)、信息技术服务(审计信息化服务、商密网云服务、信息化运维服务)和信息系统集成(主要面向航天及党政军领域)等三大业务领域。根据中国证监会发布的《上市公司行业分类指引》,公司所处行业为“软件和信息技术服务业”。

神通数据库是公司的核心产品之一,数据库软件是数据要素市场的基座、软件信息产业重要的基础设施,对中国软件信息产业的生态构建至关重要。目前,神通数据库已进入中央国家机关政府采购中心和中直机关采购中心数据库软件协议供货采购等重要名录。未来,公司可从政务信息化、企业信息化等存量市场向数字化转型等增量市场拓展中获益。

工业软件是推进我国工业化进程的重要手段和关系国民经济和社会发展的基础性、战略性产业。根据中国工业技术软件化产业联盟发布的《中国工业软件产业白皮书(2020)》,2020年国内工业软件产业规模约为1974亿元,虽然仅约占全球工业软件市场规模的6%左右,但国内制造业已进入产业升级和信息化改造的关键阶段,2012-2020年复合增长率为13.27%,增长速度高于全球平均水平。

但是,目前我国研发设计类软件国产化率仅5%左右,是进口依赖最为严重的工业软件类别。公司的工业软件核心工作均由公司开发完成,可以弥补工业软件在航空航天领域的空白。公司的工业产品研制协同软件(AVIDM)已经可以应用于国家新一代战略导弹、运载火箭、北斗导航、载人航天及探月工程等重大装备型号的研制协同管理,可以支持全场景、全要素、全级次的产品数字化协同研制与管理流程。

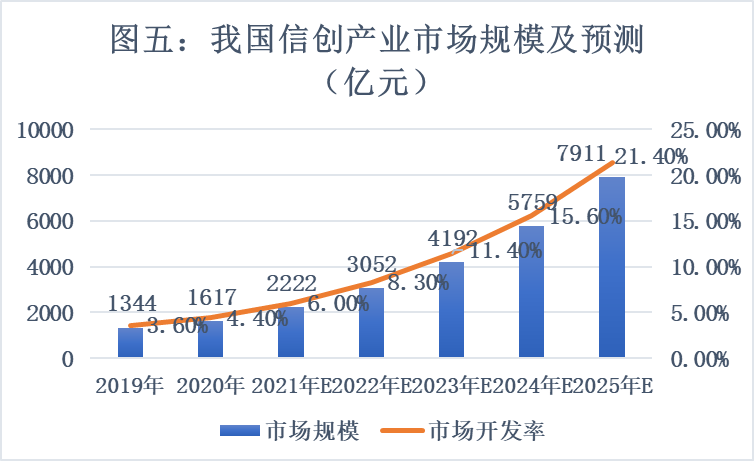

公司的信息系统集成业务主要面向信创产业,信创产业的主要内涵是基于我国自有IT底层架构和标准建立的IT产业生态。根据中国软件行业协会发布的《2021年中国信创生态市场研究报告》,2020年我国信创产业的市场规模约为1617亿元,预计未来五年将保持高速增长,2025年可达8000亿元规模,年复合增长率可达37.40%。2019-2025年,我国信创产业市场规模及预测情况如下所示:

2022年公司信息系统集成业务的收入为10.68亿元,整体市场占有率约为0.33%。2020-2022年,公司与航天科技集团及下属单位产生的信息系统集成业务收入分别为1.26亿元、1.41亿元和1.62亿元,航天科技集团在合并层面均为公司该类业务的第一大客户,公司的信息系统集成业务在支撑航天信息化系统建设方面拥有独特的市场地位。目前,公司信息系统集成业务的主要客户包括大型央企集团、国家部委、省市级政府部门等,顺应行业发展,并且已经有“交钥匙”的成熟解决方案经验。

在大数据行业,公司审计信息化服务主要集中于审计领域。根据中国信息协会大数据分会发布的《2021-2022年中国大数据产业发展报告》,2020年中国大数据产业规模达7486亿元,较2019年同比增长16.10%,到2023年产业规模将达到11522亿元。其中,政府大数据成为近年来政府信息化建设的关键环节,与政府数据整合、开放共享等相关的应用需求将持续火热。公司审计信息化服务目前已为全国多个客户提供服务。

3、竞争优势分析:技术 客户 经验三核驱动

3.1融合研发实力与项目经验

公司拥有一支专业过硬、经验丰富的研发人才队伍。自成立以来,公司长期扎根航天信息化领域,并不断培养和打造研发人才,为保障公司持续发展奠定了坚实的人才基础。截至2022年12月31日,公司共有298名研发人员,占员工总数的22.34%。截至招股说明书签署之日,公司共拥有发明专利64项、重要的计算机软件著作权723项,曾三次获得国防科学技术进步二等奖。

除了强大的研发团队,公司还积累了丰富的大型项目开发和实施经验。由于航天及党政军等关键客户的层级高、专业性突出、业务广泛等特点,对于产品服务性能、项目实施水平、服务保障资质有着极高的要求。公司作为牵头单位为这些关键客户提供了众多的大型信息化开发和建设项目,其项目交付速度和质量均处于较高水平,并赢得了良好的市场口碑。这些大型项目开发与实施经验的积累,为公司不断提升承接、建设、管理和交付大型项目的能力提供了坚实基础。公司能够将技术实力与项目经验有机结合,为客户提供全面的解决方案。

这种技术实力与项目经验的有机结合,使得公司能够满足航天及党政军关键客户的高要求。客户在选择供应商时,除了考虑品牌和资质外,成功案例和大型项目经验也是重要的参考依据。公司作为牵头单位,为航天及党政军等关键客户提供了众多大型信息化开发和建设项目,以出色的项目交付速度和质量赢得了市场的认可和口碑。这些经验的积累为公司提升能力和开拓市场奠定了坚实基础。

3.2拥有党政军优质客户资源

作为航天科技集团直接控股的大型专业软件与信息化服务高新技术企业,公司打造了具有显著辨识度的航天软件品牌。公司的品牌优势使得其在获取国家战略、行业政策和关键用户等重要资源方面具有显著优势,这为公司在航天及党政军关键领域的主营业务体系的构建提供了强大的支持。

在我国航天及党政军领域,由于保密要求的特殊性,外部普通信息化厂商进入门槛较高。然而,该公司深耕航天及党政军领域已有二十多年,拥有涉密信息系统集成资质证书(甲级)和CMMI5级(最高级)等重要资质或资格,适应承接重点领域软件开发、涉密信息系统开发与集成等特殊项目的需求。公司在航天及党政军等关键涉密领域已经具备较大的影响力,拥有其他普通信息化厂商难以比拟的客户资源。

公司凭借着具有显著辨识度的航天品牌,获得了国家战略、行业政策和关键用户等重要资源的支持。同时,拥有涉密信息系统集成资质和其他重要资质,使得公司能够在航天及党政军等关键领域承接特殊项目并提供安全、自主的产品和服务。这些优势使得该公司在市场竞争中具备独特的竞争优势,并拥有广泛的客户资源。2020-2022年,公司整体上不存在向单一客户销售占比超过50%的情形。

公司在航天信息化领域的深厚积累和专业技术,已经成为中国航天科技集团的重要支持单位,为国家航天信息化建设做出了重要贡献。

3.3神通数据库与工业软件的双翼优势

公司的神通数据库产品已获国家科技专项支持,且获政府批量采购。公司的神通数据库是一款标准化的软件产品,经过多次更新迭代,目前市场上销售的主要产品为神通数据库V7.0版。

基于数据库通用性,航天软件公司针对不同应用领域进行了有针对性的功能和技术开发,使得神通数据库产品在不同应用领域表现出一定的功能和技术差异。神通数据库主要应用于航天军工和政府领域,包括企业版和专用版,能够满足高可用、高可靠的要求,具备高安全性的业务需求。神通数据库MPP集群版则主要应用于大数据应用领域,采用大规模并行处理架构,能够满足PB到10PB级数据访问的高性能要求。

除了神通数据库,公司凭借其独特的产品研制协同软件和经营管控软件,已在航天军工领域取得显著的成果。基于早期航天工程研发管理平台AVIDM Foundation,该公司的工业软件系列已获得“863”计划、国家重点研发计划、国家科技支撑计划等多项国家重大科技专项的重点支持。

产品研制协同软件(AVIDM)系列为我国新一代战略导弹、运载火箭、北斗导航、载人航天及探月工程等重大装备型号的研制协同管理提供了全方位支持。在具体功能方面,它能够满足多单位及部门协同的需求,提升型号研制多单位及部门协同效率。以我国长征系列火箭的发射效率为例,长征系列火箭实现第1个、第2个、第3个和第4个100次发射用时分别为37年、7年、4年和2.75年,其每百次发射间隔时间的大幅缩短是该型号产品在研制过程中协调效率和研制效率不断提升的重要体现。

经营管控软件系列为大型央企集团及国家部委的人、财、物、供、产、销等内部流程提供了综合管控支持。它能够实现数据分析和可视化、核心流程控制等关键功能,从而实现支持管理决策、提升智能管控水平、形成高效运转体系等管理目标。与国内其他信息管理类工业软件厂商相比,该公司的经营管控软件在大型航天军工央企集团多级法人高效运转和智慧管控体系方面具备较大的竞争优势。

4、募投项目分析:横向拓展和纵向深入

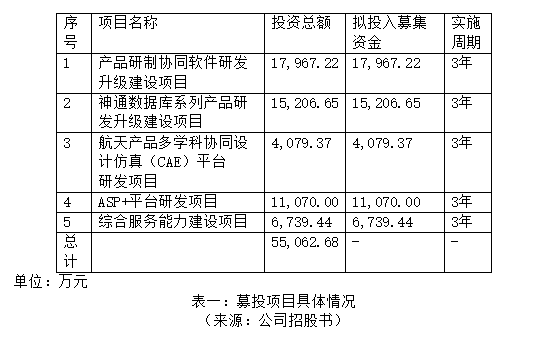

公司本次公开发行股票数量为10000万股,发行后总股本为40000万股,每股面值1元,公开发行股份数量占公司本次公开发行后总股本的比例为25%。所募集资金拟投资于IPO募集资金主要投资方向为现有业务深化,以及拓展新项目。本次募集资金投资项目如下:

其中,产品研制协同软件研发升级建设项目建设总投资共计1.8亿元,通过本项目实施,公司将组建新一代产品研制协同软件6.0版研发和实施交付团队,可以全面提升产品研发能力,打造数据和模型驱动的产品研制协同软件,从而提升产品研制过程的精细化和智能化水平。

神通数据库系列产品研发升级建设项目建设总投资共计1.5亿元,将主要用于数据库产品升级研发及实施等项目建设必要投资。通过本项目实施,公司将完成神通数据库系列产品的研发升级。公司通过本项目建设,搭建模块齐全、技术先进且标准化的数据库测试环境,提升数据库产品的适配能力,提供安全、高效、好用的数据库产品,提升核心竞争力。

资金主要投资方向为现有业务的横向拓展和纵向深入。在进行技术储备后,可进一步强化公司开拓业务的能力,提高公司竞争力。

5、投资建议

2023年1至3月,公司预计实现营业收入约3亿至3.6亿元,同比变动-11.82%至5.81%;预计实现归母净利润约-100.00至300.00万元。

尽管2023年1-3月份公司的收入同比可能出现波动,但在其未来战略中提到,公司计划不断推动产品和服务的产业化和市场化,这有助于提高公司的市场份额。所处行业方面,公司主要面向航天、军工及其他政企客户,这些领域正处于数字化和智慧化转型的关键时期,因此行业发展前景广阔。投资者可期待公司抓住行业发展机遇,实现业务增长。

公司不仅仅有强大的技术,也积累了深厚的一站式解决方案经验,这种一站式服务可以满足客户的多元化需求,有助于公司获得更多市场份额。

未来,公司将借助资本市场力量进一步做大做强,通过自主发展和收并购相结合的方式,将公司建设成为国内领先的大型专业软件与信息服务公司,为航天强国建设、为民族软件发展做出更大的贡献。

(CIS)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

因业绩预告披露净利润与实际

因业绩预告披露净利润与实际

第32届中国厨师节在福州举办

第32届中国厨师节在福州举办

生成式AI如何照进新零售?良

生成式AI如何照进新零售?良

水滴保险经纪积极参与“金融

水滴保险经纪积极参与“金融

半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯

(乡村行·看振兴)山东特色

(乡村行·看振兴)山东特色

爱企查显示:茅台申请茅台掬

爱企查显示:茅台申请茅台掬

国家开放大学首届新商科创新

国家开放大学首届新商科创新

48小时点击排行

48小时点击排行