8月份社融超预期,周一A股也是好好表现了一番,不少朋友今天应该能给钱包回回血。

市场转好,来找厂长讨要6位神秘数字,然后直接去加仓的朋友也多了起来。厂长觉得,现在的情况,如果要考虑加仓,就得找个特别适合当下这种震荡市的基金去定投。

什么叫适合当下这种震荡市呢?厂长划了两个重点:

1、业绩能“扛”

虽然这两年A股市场比较惨淡,但也不能亏太多,今年上半年要有正收益、而且去年年度收益在-10%以内。

2、基金经理“靠谱”

(1)现任在管产品的基金经理至少要有3个完整年度业绩;(2)基金经理只有牛市、熊市都经历过,才能应对不同的市场情况,而A股上一轮真正意义的大牛市是在2015年,所以基金经理管理基金的经验最好要在8年以上。

带着这两条明确的标准,厂长去全市场基金里翻了个遍,找到了以下5只符合要求的基金。

注:数据来自基金定期报告

下面,厂长来详细讲讲这五只基金,大家可以做下笔记。

01、景顺长城沪港深精选(000979)

景顺长城沪港深精选今年上半年的表现确实不错,超15%!而且在去年那么差的市场环境下都取得了年度正收益。(数据来自基金定期报告)

这只基金的现任基金经理是鲍无可,他有着9年基金管理经验,从2016年5月开始管理这只基金一直至今。在他的投资框架里,安全边际始终被放在首要位置。但鲍无可的独特之处在于他对安全边际来源的界定:高壁垒和低估值。

鲍无可认为,商业模式优秀和壁垒高的公司,本身就能提供很高的安全边际,如果能够遇上比较低的价格,那么安全边际就会更高。

02、大成睿享(A:008269;C:008270)

大成睿享A今年上半年的回报有近13%,去年也取得了正收益,而且2021年的年度收益也有近28%。(数据来自基金定期报告)

注:图片来自基金定期报告

基金经理是徐彦,他的从业经历非常丰富,从2012年10月开始管理第一只公募基金,后来又管理过社保组合、养老金组合以及私募基金。这样的经历也让徐彦对投资的认识更加多元化。

徐彦认为,价值本身是有寿命的,只有创新才能让传统的价值发出新的价值。这种对于价值的定义,映射到投资上就是对企业商业模式能否创新,能否发现阶段性变化带来的潜在市场机会,以及能否通过满足这种市场需求提升企业价值。

03、华商优势行业(000390)

华商优势行业今年上半年、去年、2020年的回报表现都可圈可点,分别为12.22%、8.97%、56.88%,过去多种复杂的市场情况都拿捏住了。(数据来自基金定期报告)

这只基金的基金经理周海栋有超过15年的证券从业经历和9年基金管理经验,现任华商基金权益投资总监。

用一句话总结周海栋的投资理念就是——基于周期和概率的价值投资。

在投资过程中,周海栋专注左侧布局,力争凭借着对市场精准的判断,在市场没有给出确定性预期之前看到拐点到来的可能,进行提前布局,而争取在市场还在进一步“追高”时提前撤出,以此来保留足够的安全边际。

04、中欧成长优选回报(A:166020;E:001891)

中欧成长优选回报今年上半年的收益有6.14%,去年虽然没能取得正收益,但年度亏损也远远低于中证偏股基金指数-21.80%。而且,在2021年的弱市行情下,也取得了近30%的年度收益。(基金业绩数据来自基金定期报告,指数数据来自wind)

中欧价值老将曹名长参与管理这只基金,他有着近17年基金管理经验,长期坚守深度价值投资风格,在选股时看重低估值,对安全边际要求极高。

从业十多年来,曹名长见证了一轮又一轮泡沫的吹起和破灭,尤其是2008年的危机中,一些优质公司本身业绩并未出现问题,但也出现了巨大的回撤。这让曹名长认识到,好公司不代表没有风险,即便是小概率事件,也仍会发生。

05、工银创新动力(000893)

工银创新动力今年上半年的收益有13.72%,去年的年度亏损也只有-2.79%。(数据来自基金定期报告)

这只基金的基金经理杨鑫鑫有着14年的证券从业经验和近10年基金管理经验。杨鑫鑫一直坚持价值投资理念,采用自下而上精选个股为主的投资方法,在全市场范围内以好的价格买入好公司并坚持持有。

组合构建层面,注重对行业和个股保持相对均衡配置。风险偏好上,维持均衡布局,以稳健成长为主,辅以少量周期类公司。

比亚迪毛利率大涨,特斯拉怕

比亚迪毛利率大涨,特斯拉怕

美军集束炸弹袭击幸存者:家

美军集束炸弹袭击幸存者:家

铁路暑运累计发送旅客超6亿

铁路暑运累计发送旅客超6亿

车险的这些改变 你感受到了

车险的这些改变 你感受到了

半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯

深圳前海综保区9月进出口创

深圳前海综保区9月进出口创

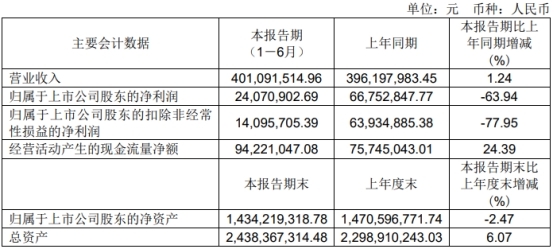

福立旺上半年扣非降78% 202

福立旺上半年扣非降78% 202

深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期

48小时点击排行

48小时点击排行