来源:华夏基金

1

如何看待当下的市场环境?“市场底”还有多远?

尽管当前沪指仍然在3100点一线徘徊不前,但我们有充分的理由相信“市场底”已经渐行渐近。

市场担忧美债收益率飙升——但A股的走势在中期维度上与美债实际利率并不直接相关

天风证券表示,一方面,美债利率并不直接决定外资的流动,另一方面,即便将美债收益率的影响纳入考虑,当前A股的股债收益差仍在运行在-2X标准差的位置,市场仍然处于底部区域。反弹先看修复到-1.5X标准差,主要推动力是国内政策边际加码和中美关系稳定。

当前应该多关注边际变化而非美债,因为决定顺周期资产运行趋势的核心是我国的经济基本面,决定新兴产业运行趋势的核心是产业兴衰,除去短期快速上行的阶段带来的负面影响,在中期维度上与美债实际利率并不直接相关。

(来源:天风证券)

市场担忧经济复苏的进程——但基本面的积极因素正在逐步累积,有望成为情绪反转的动力

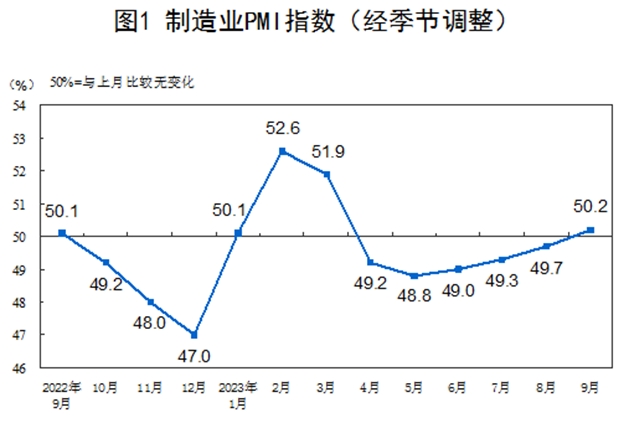

国家统计局数据显示,9月制造业PMI为50.2%,较上月回升0.5个百分点,时隔5个月后重返扩张区间。从6月到9月,制造业PMI逐级爬坡,较好地印证了国内经济的内生修复节奏,生产及新订单所表征的供需因素成为9月主要的上行动力。

(来源:国家统计局网站)

从细分行业来看,21个行业已有11个PMI位于荣枯线以上,比上月增加2个,制造业景气面有所扩大。PMI表现相对强劲的行业主要为医药、电子通信设备、化学、有色、通用设备,同时通用设备、交运设备、化学、电子通信设备、电气机械等行业PMI环比大幅回升。

而从过去的历史经验来看,无论是2016年还是2019年,从历次“政策底”到“市场底”的过程中,以PMI为代表的基本面的好转,都能为情绪反转提供重要的动力。

与此同时,8月规上工业企业利润同比增长17.2%,自去年下半年以来,同比增速首次由负转正。10月进入三季报密集披露期,伴随着业绩的边际改善,市场逻辑也有望回归盈利预期。

市场担忧“最后一跌”——但市场底并不一定低于政策底,而且“便宜”就是硬道理

历史上的市场底未必会低于政策底,这主要取决于政策与业绩两股力量的相对大小。如果政策力度大、推动基本面快速反转,则市场底时指数点位可能高于政策底。

海通证券认为,当下政策持续发力支撑基本面修复,市场底低于政策底的概率较小。(来源:Wind、海通证券)

此外,经历了两年多的调整后,A股主要宽基指数的市盈率-TTM分位数大多处于偏低位置。三大指数中,除了沪指表现相对强势,深成指、创业板指的估值分位数已经回到近三年的底部区域,跌出了“极值”。即便是个别分位数“偏高”的指数,也仅位于近十年历史中枢附近,仍然具备较好性价比。

(来源:Wind, 截至2023-9-25,注:若指数发布日至今不满5年/10年,则采用全部历史数据,部分指数发布日期尚短,故不展示近10年百分位数)

虽然低估并不意味着买完就能蹭蹭上涨,任何一轮底部反弹都不会一蹴而就。但由于市场调整已经相对充分,向下的空间就相对有限了。

客观来说,如果股价出现低估,那一定是因为存在负面因素。但是,一旦这些负面影响得以消除,估值将会迅速回升,那么股价必然不会再是当前的价格。资本市场的定价是较为有效的,能够把握住的市场犯错的机会并不多,大概率都出现在极度悲观的时刻。能否把握住,还是看个人的心态和风险承受能力了。

2

沪指重回3100点下方,后市怎么看?

昨日大盘低开回落,尽管午后跌幅明显收窄凸显韧性,但上证指数仍然再度收于3100点下方。从8月21日起算,上证指数在3100点附近已经来回震荡了一月有余,不少投资者被“折腾”得精疲力竭。

3100点上方何时能企稳?后市如何演绎?我们不妨从历史经验中找找答案。

2016年以来,上证指数在3000-3100点这一区间徘徊的现象一共出现过10次,平均持续15个交易日;

而在此点位区间后6个月内,上证指数呈现上涨趋势8次,占比达到80%。

(数据来源:Wind,统计区间2016.1至今。以上证指数处在该区间的最后一日为基准日,如果上证指数离开该区间(连续三个交易日以上收盘高于3100点或低于3000点)6个月(120个交易日)后的收盘高于基准日收盘价,则视为上涨,如果上证指数离开该区间6个月 (120个交易日)后的收盘价低于基准日收盘价,则视为下跌。)

如果在此阶段任意一天买入万得普通股票型基金指数,持有一年、两年、三年的平均涨幅为20.99%、29.46%、40.42%,正收益占比分别为90.68%、72.67%、100.00%。

图:上述区间任意一天买入回测结果

(数据来源:Wind截止时间2016101-2023310平均涨幅计算方式;以点位区间内各个交易日为基准一年、两年、三年后相关指数的点位/计算日相关指数点位-1正收益占比计算方式:正收益率次数/总次数指数回测不预测未来业绩。)

由此可见,当下我们很有可能正处于类似高胜率的区间。跟历史上的任何一个底部一样,众望所归的反转行情可能仅需要一点小火花“引燃”,就有望随时启动。在体感最寒冷的黎明破晓前,不妨多一些耐心。

从短期看,这里有几个小建议:

第一,买在低位远比买在底部实际的多,模糊的正确一定好过精准的错误。

第二,分批逢低布局,降低择时风险。

第三,战略上重视,心理上轻视。以乐观的态度,做最充分的打算。

我们无法预测“底部区域”会持续多久,但只要你在市场中待的够久,或许就可以找到一些淡定面对的底气。底部区域往往意味着,“最坏”的时候或已到来。

退一万步说,就算是在2008、2011、2018年这三次最弱势的单边熊市中,年内都存在两波行情。而今年到目前为止,仅有1-4月这一波结构性行情。相信正如海通策略所说,从历史规律看,年内有望迎来一波行情是大概率的事情。(来源:海通策略)

在传承中创新!惊艳濠江的佛

在传承中创新!惊艳濠江的佛

美军集束炸弹袭击幸存者:家

美军集束炸弹袭击幸存者:家

铁路暑运累计发送旅客超6亿

铁路暑运累计发送旅客超6亿

车险的这些改变 你感受到了

车险的这些改变 你感受到了

半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯

深圳前海综保区9月进出口创

深圳前海综保区9月进出口创

深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期

48小时点击排行

48小时点击排行