2023年即将结束,回顾今年以来A股市场,在多重因素共振下,市场主要指数估值回落至相对底部位置。Wind数据显示,沪深300指数估值处于近十年17.77%分位点。一定程度上可以说,如今A股市场已来到适合布局的底部区域。在此背景下,由富国基金推出的浮动管理费率基金——富国核心优势,引起不少投资者注意。下面让我们一起来看看,这只备受关注的权益类基金到底有何优势?

富国核心优势:与规模挂钩的浮动管理费率基金

不久前,证监会正式批准了三大类浮动费率基金的募集申请,富国核心优势(A类:019361 ,C类:019362)即为与规模挂钩的浮动管理费率基金之一。

不少客官想必有所了解,公募基金通常具有较高的规模效应特征,伴随基金管理规模的增加,其单位基金份额的管理成本会随之降低,倘若将这部分费用合理控制,基金公司可以降低投资者需要支付的管理费用,与持有人利益共担。

富国核心优势采用与规模挂钩的浮动管理费模式,以基金资产100亿元为分界线,根据基金总规模设置阶梯式管理费率,费率在0.6%-1.2%之间浮动:

当前一日基金资产净值不高于100亿元时,管理费年费率为1.20%;当前一日的基金资产净值大于100亿元时,100亿元及以内的基金资产净值部分适用的管理费年费率为1.20%,超过100亿元的基金资产净值部分适用的管理费年费率为0.60%。

管理费具体计算方法:

换言之,基金管理规模越大,基金产品费率越低,此举可谓真正实现了公募基金管理人和投资者的利益共担。

孙彬+吴栋栋共同掌舵,广受自家员工及机构投资者认可

除了创新型的产品设计之外,谈及新基金的拟任基金经理,富二也是大有话说

孙彬

富国核心优势拟任基金经理

硕士,12年证券从业经历,超7年投资管理经验。曾供职于国泰基金,历任助理金融分析师、研究员;于2016年7月加入富国基金,负责管理以绝对收益为导向的专户产品,2019年5月起管理公募基金,现管理富国价值优势、富国融享18个月等多只基金。

富二家的“价值舵手”孙彬,想必绝大多数客官都已不陌生,集结了“自购人气王”、代表作荣获“基金业三大权威奖项大满贯”等诸多殊荣,其代表作富国价值优势近年广受业界赞誉。

➢自购人气之星:在富国基金的全部主动权益类基金中,孙彬的在管基金被富国员工合计持有超4246万份,备受自家员工“内购”青睐。

数据来源:各基金定期报告,截至2023年6月30日。富国基金所有从业人员持有富国价值优势、富国新机遇、富国融享18个月定开、富国沪深300基本面精选、富国红利、富国融丰两年定开、富国上证50基本面精选、富国周期精选三年持有的份额分别为1222.48万份、140.38万份、842.24万份、1089.78万份、389.96万份、181.05万份、146.80万份、233.98万份,富国融泰三个月定开相关数据为0份;以上时点数据不代表当前及后续持续持有情况,请投资者审慎作出投资决策。

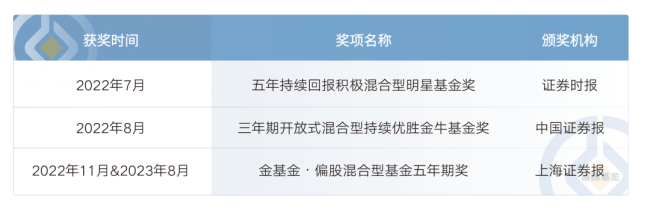

➢三大权威奖项“大满贯”:富国价值优势于近年包揽基金业三大权威奖项。

注:评奖结果系三大报基于基金过往表现综合判定,并不构成对基金管理人或单只产品的未来投资建议。

➢截至三季度末,基金定期报告显示,富国价值优势自成立以来(孙彬于2019年5月23日接手管理),累计涨幅达到187.34%,同期业绩比较基准收益率仅为9.87%,超额收益显著。

走势图来源:基金定期报告,截至2023年三季度末。

注:孙彬目前在管产品包括富国价值优势、富国新机遇、富国融享18个月、富国融泰三个月定开、富国沪深300基本面精选、富国红利、富国上证50基本面精选、富国周期精选三年持有、富国融丰两年定开。

(1)富国价值优势成立于2016年4月8日,2021年8月20日起将港股通标的股票等品种纳入投资范围,2018年至2022年近五个完整会计年度净值增长率及同期业绩比较基准(中证800指数收益率*80%+中债综合全价指数收益率*20%,2021年8月20日起变更为中证800指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%)收益率分别为:-27.75%(-21.57%)、70.90%(26.90%)、86.83%(20.66%)、27.23%(-2.33%)、-19.01%(-14.07%);历任基金经理变动情况:王海军(2016年4月至2019年6月)、孙彬(2019年5月至今)。

(2)富国新机遇A成立于2017年11月14日,2018年至2022年近五个完整会计年度净值增长率及同期业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*20%)收益率分别为:-13.61%(-1.72%)、35.05%(7.80%)、48.67%(5.32%)、13.63%(0.87%)、-12.69%(-4.06%);以上数据描述对象均为富国新机遇A;历任基金经理变动情况:钟智伦及牛志冬(2017年11月至2018年12月)、蔡耀华(2018年1月至2019年2月)、肖威兵(2018年12月至2020年1月)、俞晓斌(2019年6月至2020年7月)、孙彬(2019年8月至今)。

(3)富国融享18个月A成立于2020年5月25日,2021年至2022年完整会计年度净值增长率及同期业绩比较基准(中证800指数收益率*50%+中债综合全价指数收益率*35%+恒生指数收益率(使用估值汇率折算)*15%)收益率分别为:23.80%(-1.90%)、-17.81%(-11.51%);以上数据描述对象均为富国融享18个月A;历任基金经理变动情况:孙彬自基金成立起至今任基金经理。

(4)富国融泰三个月定开成立于2021年2月3日,2022年完整会计年度净值增长率及同期业绩比较基准(沪深300指数收益率*90%+银行活期存款利率(税后)*10%)收益率分别为:-16.08%(-19.53%);历任基金经理变动情况:杨栋(2021年2月至2022年11月)、孙彬(2021年4月至今)。

(5)富国沪深300基本面精选A成立于2021年6月1日,2022年完整会计年度净值增长率及同期业绩比较基准(沪深300全收益指数收益率*80%+恒生指数收益率(使用汇率估值折算)*10%+中债综合全价指数收益率*10%)收益率分别为:-14.92%(-16.52%);以上数据描述对象均为富国沪深300基本面精选A;历任基金经理变动情况:孙彬自基金成立起至今任基金经理。

(6)富国红利A成立于2021年12月21日,2022年完整会计年度净值增长率及同期业绩比较基准(中证红利指数收益率*60%+恒生高股息率指数收益率(使用汇率估值折算)*20%+中债综合全价指数收益率*20%)收益率分别为:-0.81%(-3.91%);以上数据描述对象均为富国红利A;历任基金经理变动情况:孙彬自基金成立起至今任基金经理;以上数据来源:基金定期报告,截至2022年12月31日。

(7)富国上证50基本面精选A成立于2022年8月17日,自成立以来净值增长率及同期业绩比较基准(上证50全收益指数收益率*80%+恒生指数收益率(使用汇率估值折算)*10%+中债综合全价指数收益率*10%)收益率分别为:-5.91%(-5.00%);以上数据描述对象均为富国上证50基本面精选A;历任基金经理变动情况:孙彬自基金成立起至今任基金经理。

(8)富国周期精选三年持有A成立于2023年1月19日,自成立以来净值增长率及同期业绩比较基准(中证800指数收益率*60%+中债综合全价指数收益率*25%+恒生指数收益率(使用估值汇率折算)*15%)收益率分别为:-11.30%(-7.45%),以上数据描述对象均为富国周期精选三年持有A;历任基金经理变动情况:孙彬自基金成立起至今任基金经理。

(9)富国融丰两年定开A成立于2023年3月10日,自成立以来净值增长率及同期业绩比较基准(中证800指数收益率*50%+中债综合全价指数收益率*35%+恒生指数收益率(使用估值汇率折算)*15%)收益率分别为:-12.30%(-4.94%);以上数据描述对象均为富国融丰两年定开A;历任基金经理变动情况:孙彬自基金成立起至今任基金经理。

以上数据来源:基金定期报告,截至2023年9月30日。基金有风险,投资需谨慎。基金经理过往业绩不代表未来收益,基金经理管理的其他基金的过往业绩不构成对本基金业绩表现的保证。

吴栋栋

富国核心优势拟任基金经理

硕士,7年证券从业经历,近2年投资管理经验。曾任上海三菱电梯有限公司机械工程师,浙商证券机械行业研究员,太平洋证券机械行业研究员;2019年4月加入富国基金,历任行业研究员、高级行业研究员、资深行业研究员;2022年2月起管理公募基金,现任富国质量成长6个月持有、富国新活力基金经理。

新基金的另一位掌舵者吴栋栋,不仅兼具实业工作复合背景以及丰富周期行研经验,亦备受机构投资者认可:2023年基金中报显示,其在管富国新活力A机构投资者持有占总份额比达到85.93%,足见其受“聪明资金”认可。

投资理念上,吴栋栋坚持“自上而下”和“自下而上”相结合。根据宏观环境、产业政策、行业发展,选取最具有爆发力或景气度投资机会的行业,在这些行业中,通过“自下而上”的方式去筛选能取得α的公司,选股时重点关注景气、趋势、模式、质地。

基金定期报告显示,富国新活力A自成立以来(吴栋栋于2023年2月23日接手管理),累计涨幅达到109.44%,同期业绩比较基准收益率仅为10.97%,稳步积累超额收益。

走势图来源:基金定期报告,截至2023年三季度末。

注:吴栋栋目前在管产品包括富国新活力、富国质量成长6个月持有。

(1)富国新活力A成立于2017年6月1日,2018年至2022年完整会计年度净值增长率及同期业绩比较基准(中债综合全价指数收益率*80%+沪深300指数收益率*20%)收益率分别为:-6.54%(-1.72%)、50.09%(7.80%)、61.33%(5.32%)、19.16%(0.87%)、-17.79%(-4.06%);以上数据描述对象均为富国新活力A;历任基金经理变动情况:钟智伦及方旻(2017年6月至2018年12月)、肖威兵(2018年12月至2020年1月)、俞晓斌(2019年6月至2020年7月)、孙彬(2019年8月至2023年2月)、吴栋栋(2023年2月至今)。

(2)富国质量成长6个月持有A成立于2021年3月23日,2022年完整会计年度净值增长率及同期业绩比较基准(沪深300指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%)收益率分别为-18.89%(-14.29%);以上数据描述对象均为富国质量成长6个月持有A;历任基金经理变动情况:方纬(2021年3月至2022年3月)、吴栋栋(2022年2月至今)。

以上数据来源:基金定期报告,截至2022年12月31日。基金有风险,投资需谨慎。基金经理过往业绩不代表未来收益,基金经理管理的其他基金的过往业绩不构成对本基金业绩表现的保证。

经济复苏背景下,深挖周期制造类投资机会

在当前宏观环境下,新基金未来也将持续关注传统制造业、核心成长赛道,受益于宽信用稳增长政策发力等投资方向,深挖其中优质企业投资价值,致力为基金持有人获取长期稳定的投资回报。

宽信用稳增长:房地产、电网基建、数字化改造等受益于政策发力的方向;

核心成长赛道:新能源新技术、汽车零部件细分领域、储能等产业链;

传统制造业:专用设备、高端仪表、高端装备等受益于自主可控、进口替代的细分龙头企业;

通胀链条:国内自主定价弱的油气能源企业、受益于资本开支提速的能源设备。

注:以上内容不代表对市场和行业走势的预判,不构成投资动作和投资建议,亦不预示相关基金在当前及未来的具体操作和资产配置。基金经理可在投资范围内根据市场情况灵活调整,投资者应根据自身的风险承受能力审慎做出投资决策。

双强合力,如虎添翼,由富国基金旗下两位基金经理联手打造,致力于优秀个股挖掘,以期与持有人收益共享,风险共担的创新基金产品,不知各位客官可有“心动”?

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

因业绩预告披露净利润与实际

因业绩预告披露净利润与实际

第32届中国厨师节在福州举办

第32届中国厨师节在福州举办

生成式AI如何照进新零售?良

生成式AI如何照进新零售?良

水滴保险经纪积极参与“金融

水滴保险经纪积极参与“金融

半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯

(乡村行·看振兴)山东特色

(乡村行·看振兴)山东特色

国家开放大学首届新商科创新

国家开放大学首届新商科创新

48小时点击排行

48小时点击排行