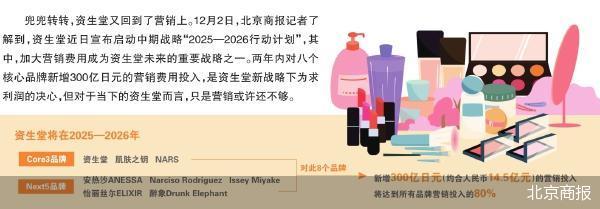

兜兜转转,资生堂又回到了营销上。12月2日,北京商报记者了解到,资生堂近日宣布启动中期战略“2025—2026行动计划”,其中,加大营销费用成为资生堂未来的重要战略之一。两年内对八个核心品牌新增300亿日元的营销费用投入,是资生堂新战略下为求利润的决心,但对于当下的资生堂而言,只是营销或许还不够。

新增营销300亿日元

新一轮的中期战略中,资生堂再一次为利润而战。在资生堂新一轮的中期战略中,资生堂宣布将实现“巩固品牌基础”“重建盈利基础”“加强运营管理”三大目标。

在报告中,资生堂这样解释三大目标。“巩固品牌基础”在于实现关键品牌毛利最大化,建立跨品牌和区域的统一运营模式,从而提升品牌资产;“重建盈利基础”在于降低固定成本,提高在日本、美洲、EMEA和亚太地区的盈利能力,重建中国和旅游零售市场可持续发展的商业基础;“加强运营管理”在于加速轻资产计划的实施、重建全球运作框架、加强财务治理和施行问责制。

在资生堂此番的中期战略中,营销占据着绝对重要的位置。资生堂方面披露,将在2025—2026年对Core3品牌(资生堂、肌肤之钥、NARS)和Next5品牌(安热沙ANESSA、Narciso Rodriguez、Issey Miyake、怡丽丝尔ELIXIR、醉象Drunk Elephant)新增300亿日元(约合人民币14.5亿元)的营销投入。此后,资生堂对于以上八大核心品牌的营销投入将达到所有品牌营销投入的80%。

针对中国市场的布局,资生堂如此表示:“资生堂转变商业模式,出台了一系列调整政策,以期实现可持续性利润增长。包括研发不同的产品组合以满足不同的消费人群需求、提高领导组织能力以适应消费者和市场变化、通过扩大本地营销团队以适应中国市场多元化的电商渠道等。”

仅八个品牌的营销费用新增300亿日元是什么概念?2023年,资生堂全年的净利润为217亿日元。

这样斥资投入的背后,或是资生堂的无奈。

近两年,业绩下滑已成为资生堂的常态。与此同时,变革转型也如影随形。如裁员、关店、降低促销打折频率、推动品牌SKU调整等,但诸多转型最终都以业绩增长无果作为收场。2024年前三季度,资生堂集团销售额为7228亿日元,与去年同期基本持平;核心营业利润274.15亿日元,同比下降25.6%;归属于母公司股东的净利润7.54亿日元,同比下降96.3%。

在深圳市思其晟公司CEO伍岱麒看来,资生堂发力营销的举动,应该是应对中国市场激烈竞争的无奈之举,毕竟不少中国本土品牌尽管历史较短,但快速崛起,影响了其品牌在中国市场的表现,如果不及时快速应对,企业将节节败退。

营销之于美妆

加重营销,是不是资生堂的最后一张牌,没有人知道答案,但从整个美妆市场过往发展史来看,营销可以说是品牌出圈促销的关键。

如珀莱雅“早C晚A”“红宝石面霜”等大单品的火爆与营销脱不开关系。根据往年财报,2019—2023年的五年间,珀莱雅销售费用分别为12.23亿元、14.97亿元、19.92亿元、27.86亿元、39.72亿元,分别同比增长38.03%、22.41%、33.03%、39.88%、42.59%。这样的投入带来的是业绩大增。根据财报数据,2019—2023年,珀莱雅营收分别为31.24亿元、37.52亿元、46.33亿元、63.85亿元、89.05亿元,分别同比增长32.28%、20.13%、23.47%、37.82%、39.45%。

当然,珀莱雅绝不是个例。像早期的完美日记、花西子等都是在重营销的基础上拓展销量增强品牌影响力。如在2020年,完美日记的营销费用就投了34.12亿元;花西子虽没有披露过营销费用,但据媒体报道,花西子每年营销费用超30亿元。

就加重营销相关问题,北京商报记者对资生堂进行采访,但截至发稿未收到回复。

在美妆资深评论人、美云空间电商创始人白云虎看来,营销是化妆品产业竞争力的一个重要环节和策略,因此无论业绩表现好坏,都需要通过有效的营销手段获得消费用户和营收的持续增长。

“营销对于美妆比其他品类显得更加重要,成功的营销是一个美妆品牌成功与否的关键。但在目前消费升级背景下,美妆品牌产品同质化严重,产品创新比营销更加重要,同样一笔投入,花到产品研发上会比花到营销上更有价值,即先保证产品研发投入充足,再考虑营销。”要客研究院院长周婷补充道。

单从资生堂披露的战略内容来看,其在加重营销的同时,也在加重研发的投入。资生堂方面披露称:“资生堂将持续加大‘解决皮肤松弛和皱纹’与企业ESG方面的技术和研发投入,总研发投入将在2025年至2026年间达到公司总销售额的3%。”

败退的高端线

在曾经的第一大市场中国市场的缩影中,不难看到资生堂发展所面临的问题。

曾风靡中国市场的日妆正在退潮。以资生堂为代表的日妆高端线在核污水及多品牌竞争的局面下,卖不动、销售额下滑正在上演。与此同时,国货品牌崛起也抢占着资生堂等日妆品牌的市场份额。今年“双11”,天猫美妆成交总榜单中,珀莱雅位居第一,TOP10中,除珀莱雅之外,还有薇诺娜。TOP20中,国货品牌占据四席,除珀莱雅、薇诺娜外,可复美、自然堂分别占据第13、19的位置。

而原本就占据头部市场份额的欧莱雅、雅诗兰黛等美妆集团,在已有的市场份额的基础上,依然在不断加紧布局中国市场。

反观资生堂自身,在过去的一年多时间内,资生堂的高端线正在败退。2024年6月,资生堂旗下进入中国市场仅三年的高端护肤品牌BAUM葆木官宣闭店。另一高端品牌茵芙莎(IPSA)也传出大面积撤柜的消息。2023年财报中,IPSA成为唯一一个年销售额下跌两位数的品牌。而在今年前三季度中,资生堂提及高端品牌资生堂在中国市场表现不佳。

周婷表示,消费者对产品性价比的关注持续提高导致中国美妆品牌的崛起、国际奢侈品牌布局美妆的冲击,资生堂本身产品老化缺乏创新、核污水影响等都是资生堂销量不佳的原因。而在这些因素之外,才是营销不足。市场竞争激烈,营销投入对品牌影响很大,但是这种营销的重点是品牌形象,而不是流量,是否可以提升资生堂相关高端品牌的品牌形象,是资生堂未来成功与否的关键。

因业绩预告披露净利润与实际

因业绩预告披露净利润与实际

第32届中国厨师节在福州举办

第32届中国厨师节在福州举办

生成式AI如何照进新零售?良

生成式AI如何照进新零售?良

水滴保险经纪积极参与“金融

水滴保险经纪积极参与“金融

半导体板块涨3.46% 利扬芯

半导体板块涨3.46% 利扬芯

突破,量产!透过“热词”看

突破,量产!透过“热词”看

国家开放大学首届新商科创新

国家开放大学首届新商科创新

48小时点击排行

48小时点击排行