阿根廷年产大豆4000-5000万吨,是全球大豆的主产国之一,同时因为该国有较强的大豆压榨产业,年出口豆粕2600万吨以上,是全球最大的豆粕出口国。阿根廷大豆的

(相关资料图)

(相关资料图)

播种于11月,收获于4-6月间。

阿根廷气候的特殊性已经逐步成为市场的明牌,在我们观测拉尼娜形成和南美大豆产量,在我们复盘大豆的特大级别减产中阿根廷都是我们主要的叙事主体。

最近美豆粕价格大幅上行,其驱动就是阿根廷干旱——阿根廷最大的产区之一科尔多瓦种植大豆的面积中,有93%处于干旱状态;47%处于异常干旱状态。这轮干旱是自2009年以来最严重的,而且非常接近2009年的严重程度。

A.阿根廷的地理条件有什么特征?

在诸多可能形成干旱的原因中,学界认为比较普遍的因素有以下几种:

1、哈得莱环流在副热带地区的下沉,进而引起在南北纬度20-35度附近形成下沉空气,而空气在下沉的过程中存在绝热和加热的过程,进一步降低了空气的相对湿度,使得纬度带少雨干旱。例如北非的撒哈拉沙漠和澳大利亚的戈壁都在这个纬度带。

2、由于周围地形有山脉的隔档,在背风坡形成气流的下沉运动,进而导致少雨。

3、远离海洋,缺乏水汽的形成。

4、由于环流发生异常导致缺乏降雨型的天气系统。

在如上的4个条件中,阿根廷本年度至少占了3条。第一,阿根廷处于南纬21°-55°之间,如此之大的横跨也必然难免恶劣天气,其基本占据了哈得莱环流形成下沉运动的所有区域,且阿根提大豆的两大主产区科尔多瓦和圣菲都处于这个纬度带;第二,安第斯山脉从南美洲的南端到最北面的加勒比海岸绵亘约形成一道连续不断的屏障,将狭窄的南美洲西海岸与大陆的其余部分分开,并导致大部分阿根廷国土都位于山脉的背风侧;第三,今年南美或将面对史无前例的连续第三年拉尼娜。

21世纪以来,2009年,2011年,2018年,2021年和2022年阿根廷都遭遇了严重的干旱,同步也对应着大豆的上行驱动。

B.今年阿根廷大豆面临的局势

1、阿根廷22-23年度大豆种植面积同比增3.7%

阿根廷政府推行谷物市场自由化后(2016年),农民开始种植更多的谷物,并发现新作物轮作在生产率和减少虫害和杂草压力方面有显著好处。由于这些好处,许多商业规模的农民选择维持他们的作物轮作,而不是中断轮作来种植大豆,因为今年大豆的预期回报高于玉米。然而,对于更小的或经济更不稳定的农民来说,今年化肥的高成本将把一些土地从玉米变成大豆。

2022/23年阿根廷大豆估计种植面积为1685万公顷,比2021/22年修订和下调后的种植面积增加了60万公顷。这一增长扭转了过去5年阿根廷大豆种植面积的下降趋势。在2016/17年度之前,现行出口税结构鼓励大豆种植,而牺牲了小麦和玉米。

2、本季度阿根廷大豆种植成本约365.6美元/公顷,同比涨10%

3、干旱追踪

目前的拉尼娜将是史无前例的连续第三次拉尼娜,拉尼娜通常会给阿根廷大多数种植区带来比正常天气更干燥的天气。在过去的两个生长季节里,阿根廷农民面临着极度干旱的春季和早夏,这使得农作物濒临歉收,但本年度是否再遇大幅减产需要跟踪1月和3月的降雨多寡。

2022年12月阿根廷农业部发布的气象跟踪显示中部和巴塔哥尼亚几乎没有降雨,TVDI卫星指数表明北潘普纳地区是最大的干旱地区,在这一地区,54%的地区分为中等湿度,38%为干状态,2%为非常干状态。大部分非常干旱的地区集中在东北部的博内尔岛。此外,干旱涉及面积还包括科尔多瓦、圣菲中部,南部以及河流和布宜诺斯艾利斯北部。

C.我们如何理解本轮干旱对CBOT大豆的影响

天气系统多是渐变性质的,以至于在干旱已经形成之时,市场通常不以为然。例如,2021年12月巴西的特大干旱已经有眉目,比如巴拉纳河流水位一度降至了100多年以来最低水平,但市场对巴西减产的反馈则是在1月末才开启定价。而旱情的影响也通常被市场积极定价,以至于当减产现实出现,价格已经越过高峰。

对于本年度,干旱题材的利多计价,我们理解是有先天不足的,一方面是本就处在1400美分以上的美豆相当程度计价了未来的天气交易,另一方面,本年度不论巴西还是阿根廷都出现了3%以上幅度的种植面积新增,单产下行引致3000万吨增产预期的证伪是较难的。

对于未来的思考:

对于阿根廷的产量1月和3月的降水至关重要,目前还很难做出判断,但值得警惕的是今年是南美连续第三年面临拉尼娜气候,该气候系统会进一步加剧沃克循环,进而引致南美西海岸水汽缺乏,若当前的阿根廷局面在巴西重演,那么当下3000万吨同比南美增产这面临深度调整,这对于美豆是比较强的支撑,同样对于05的豆系合约,尤其是05豆粕或有阶段性的上行补涨的动力,毕竟远月的宽松定价已经比较充分,这是预期交易比较适合的时刻。

大体上,即便阿根廷本季大豆产量从4900万吨下调100万吨,但本阶段还很难冲击巴西2600万吨同比增产的宽松定调,豆系在单边上很难看到驱动,建议持续考虑M月差的反套。

拉尼娜连续三年的出现是史无前例的,暗示本轮的拉马德雷周期已经运行到较深的位置,尚难以排除2023年Q1南美的超预期干旱。阿根廷近期在大豆市场的定价影响也在逐步放大。

本文由中信建投期货授权“汇通财经”转发

猜你喜欢

猜你喜欢 世界滚动:交付不及预期,股

世界滚动:交付不及预期,股  美联储激进加息对A股和港股

美联储激进加息对A股和港股  数智赋能产业升级 | 思特

数智赋能产业升级 | 思特  全球热资讯!T+0不再、快赎

全球热资讯!T+0不再、快赎  “AI四小龙”上市之路各不相

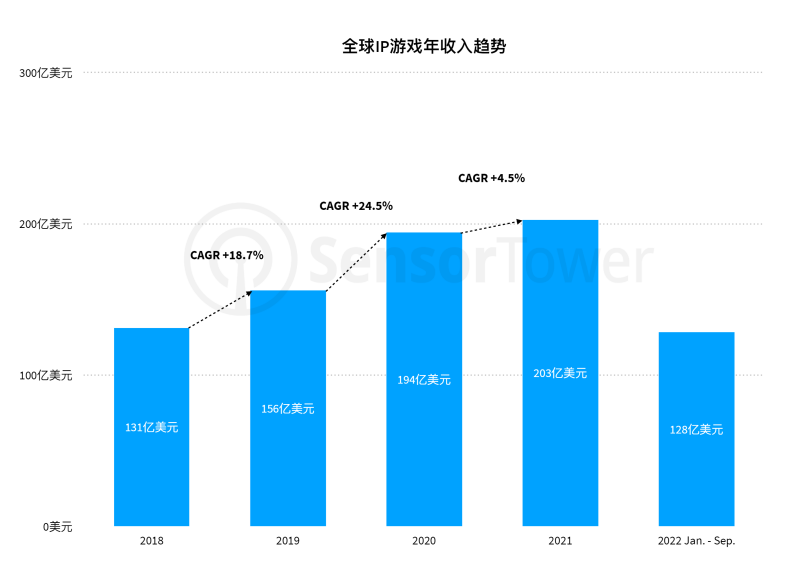

“AI四小龙”上市之路各不相  2022全球IP游戏市场洞察 |

2022全球IP游戏市场洞察 |  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期