进入2017年以来,IPO节奏进一步加快。3月18日,证监会核准了10家公司的首发申请,筹资总额不超过51亿元。至此,证监会今年累计下发九批IPO批文,共计批准了98家企业的首发请求,合计募资485亿元。

IPO通过门槛不降反升“提速”不等于“放松”

2月36日国新办发布会上,证监会主席刘士余表态“有信心解决所谓的上市公司‘堰塞湖’问题。”来自证监会数据显示,截至2017年3月16日,IPO正常审核状态下的企业总计622家,其中主板291家,中小板111家,创业板219家。市场人士分析,按照目前每周10家左右的IPO审核速度,只需要1年多时间即可完全消化现有的排队企业。

在IPO审核速度不断加快的同时,过会公司的质量受到市场的重点关注。IPO审核门槛发生了哪些变化?

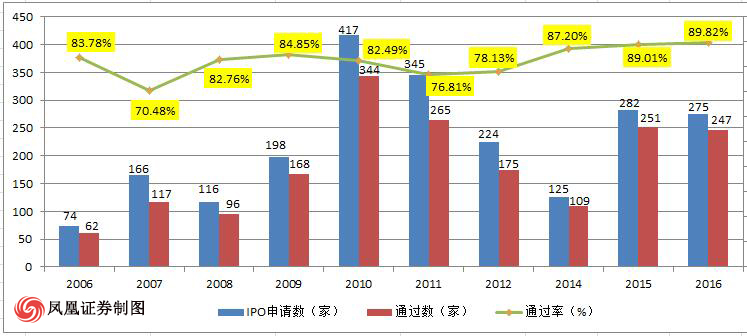

记者统计了近十年以来的IPO数据,尽管十年间新股发行共经历5次暂停(分别为2005.5-2006.6、2008.9-2009.6、2012.10-2014.1、2014.1-2014.6、2015.6-2015.12),但是整体上看新股发行的通过率呈现波动式上升的趋势。其中,从2011年以来,新股发行的通过率实现逐年连升,2016年更是创下近十年新高的89.82%的整体通过率。

近十年IPO情况统计图(数据来源:Wind资讯)

然而,进入2017年以来,在新股发行全面提速的趋势下,新股审核的通过率却在“减速”。凤凰财经记者统计后发现,2017年1月至今,证监会发审委合计审核了101家公司的IPO申请,其中80家获得通过,10家被否,3家被暂缓表决,1家取消审核,IPO审核通过率为79.21%,大大低于2016年89.82%的审核通过率,也创下近5年来的新低。

对此,具有近十年知名投行从业经验的现华夏人寿保险资管公司并购投资部执行董事、投资总监田玉民认为,IPO提速与通过率下降并没有必然的联系。“IPO审核速度加快是监管层希望将更多的资金尽快流入到实体经济的思路体现,但并不意味着对资产质量失去原有的判断。”田玉民指出,IPO提速并不等于放松,“反而是趋严了,对企业质量的把关反而提高了。这一点从数据上也可以看出。优质公司会加快放过,但如果有不达标的公司试图浑水摸鱼其实是更难的。”

事实上,继去年下半年重史上最严“借壳”新规出台后,证监会对IPO的监管也开始收紧,并从多个渠道已明确传递出发行审核从严监管的信号。有关部门强调,审核过程中若发现企业信息披露存在弄虚作假、误导市场或者重大遗漏,不在初审会后按要求补充或完善的,则直接上会否决,并将对中介机构予以追责。

首发被否现三大“拦路虎” 盈利能力决定“印象分”

据《首次公开发行股票并上市管理办法》,证监会发审委在审核公司上市时主要注重五方面是否合规,分别是主体资格、规范运行以及信息披露、财务与会计指标、独立性以及募集资金运用等。

凤凰财经记者梳理2017年以来10家首发被否企业的原因发现,财务指标、信息披露、独立性不合规是触发发审委委员投反对票的主要因素。

2017年以来首发被否情况(数据来源:Wind资讯)

2013年,证监会曾明确表示在公司IPO的审批中强化信息披露的责任,明确信息披露的要求,同时逐步淡化对拟IPO企业盈利能力的判断。但实际中,发审委对于拟IPO公司的业绩把关并未见放松。在今年以来被否的十家公司中,其中由于财务指标存在疑问而被否的就占据四成,并且多为首要被否的理由。

可以看出,在规范性和信息披露的要求不断提高的同时,发审委对于财务指标尤其是盈利能力的考察并未松懈,反而成为不少公司IPO路上的最大的“拦路虎”。这一点也得到了田玉民的认同:“盈利能力这个指标直接决定发审委对于其他指标的容忍性。盈利能力强的公司,其他方面的判断可能会有所斟酌;但盈利能力较差会直接导致其他指标上审核更为严谨。”如此看来,公司盈利能力状况直接决定了发审机构的“第一印象分”。不仅如此,田玉民透露,盈利能力也是不少主承销商在实际挑选项目中的第一关。

更多公司转向IPO发力监管趋严以稳为主

长期以来, IPO往往被视为导致市场非理性下跌的“坏孩子”。据统计,十年间新股发行共经历5次暂停,暂停时间累计长近4年,打破了市场融资的连贯性。

2月26日国新办新闻发布会上,证监会主席刘士余直言,长远来看,使用减少甚至暂停IPO的方法来力图稳定市场,缓解下行压力效果并不好,并没有从根本上解决资本市场的活水源头问题。

2016年下半年以来, IPO发审速度加快让不少公司看到了“曙光”。据业内人士透露,不少公司都已有IPO的计划,包括很多之前想借壳或者重组的企业,纷纷把目光转向IPO申请。田玉民指出,“通过IPO证券化和通过重组等其他方式证券化的时间差明显缩短,这点上是和之前的环境最大的不同。长远角度看,IPO更利于公司未来发展。”

在更多公司开始发力IPO的同时,监管机构也注意到这一点。国新办新闻发布会上,刘士余明确指出,2016年证监会工作要“严”,首位就是标准严,“确定的IPO审核标准是严的,目的就在于保证上市公司质量,从源头上防止病从口入。”

可以预见,IPO的开闸与监管收紧相结合,有助于A股市场引入更多优质企业,推动上市公司优胜略汰,营造健康的投资环境。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  保定贺阳高级中学:拼搏高考

保定贺阳高级中学:拼搏高考  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期