经过一段时间的整治,保险行业乱象得到明显遏制。

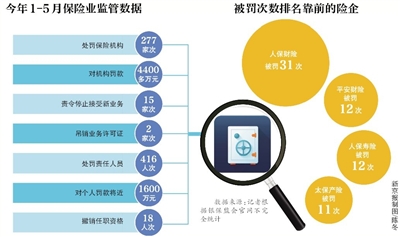

新京报记者据银保监会官网不完全统计发现,上半年,监管针对保险业共开出374张罚单,罚款金额超过6000万元。对比去年同期620张罚单、处罚金额超过1亿元的情况,可以发现,今年以来保险业罚单数量已减少近四成,处罚金额几近减半。

针对今年上半年保险业的监管情况,北京联合大学管理学院金融系教师杨泽云对新京报记者表示,今年上半年的处罚数量和罚款金额双降,既有去年“最严监管年”的威慑力,也有监管回归常态的原因。

据记者了解,进入2019年,监管的整治工作主要包括巩固乱象整治工作成果,持续推动重点领域问题整治等。多位保险业内人士认为,下半年,保险行业乱象有望得到进一步遏制。

“造假”“不诚信”成为险企受罚主因

今年7月4日,中国银保监会副主席梁涛表示,近几年来,由于多种原因,我国保险机构经历了一个快速发展阶段,也出现了盲目扩张的乱象。乱象集中表现在公司治理薄弱、违规资金运用、产品创新不当、销售误导、财务业务数据不真实等方面。

新京报记者研究发现,今年上半年,监管开罚单的原因大多集中在上述方面,例如编制虚假资料、虚构业务套取费用;给予或承诺给予投保人、被保险人保险合同约定以外的利益等。

记者注意到,编制虚假资料、虚构业务套取费用的行为,不少发生在财险公司。近年来,车险行业竞争激烈,一些中小财险公司为了获取车险业务,只能用高昂的手续费从中介渠道中购买业务,但监管对车险手续费及佣金支出的比例又有所限制,一些公司铤而走险,通过虚构业务等方式,套取手续费,从而抢占车险市场。

此外,欺骗投保人的行为也时有出现,具体行为包括,夸大解释保险产品收益、夸大解释保险产品责任范围、诱导投保人不如实回答回访问题等,这些行为损害了投保人的利益。

杨泽云表示,保险经营的四大原则之一是“最大诚信原则”。然而,无论此前的处罚,还是今年上半年的处罚,“虚列费用,编造或者提供虚假的报告、报表、文件、资料”等保险机构不诚信的行为,成为公司遭受处罚的主因。

“如何使得保险机构遵循最大诚信原则,是保险机构面临的问题。保险机构及其个人的不诚信行为,不仅仅使得某一个保险机构或个人遭受处罚,更使得整个保险行业声誉和美誉下降,从而影响整个行业的发展。”杨泽云分析称。

人保寿险等险企营销员发不实朋友圈被罚款

如今,朋友圈已成为不少保险人宣传产品的一大渠道。但是,若在朋友圈发布不实的保险产品信息,将受到监管的处罚。今年上半年,就有不少公司或个人因此收到罚单。

今年1月28日,工银安盛山西分公司收到的罚单显示,经查,工银安盛山西分公司银保部制作并使用含有夸大产品收益、利用停售进行虚假宣传内容的课件,使用对象为参加沙龙讲座的特定人群。时任工银安盛山西分公司银保部副经理游小红利用微信朋友圈向不特定人群发送夸大保险产品功能的信息。由于违反相关规定,工银安盛山西分公司须改正并被罚款6万元,游小红被罚款1万元。

1月29日的一份罚单显示,2017年,人保寿险资阳中支保险销售从业人员吕伶、鲁建华在微信朋友圈转发含误导内容的自媒体文章,两人因此分别被罚款1万元。

去年6月份,中国银保监会发布《关于加强自媒体保险营销宣传行为管理的通知》(简称《通知》)对相关风险进行提示。《通知》称,由于自媒体渠道参与门槛低、发布主体多、信息审核弱、转发传播快,已成为保险销售误导、不实信息传播的高发领域,严重损害保险消费者合法权益。

《通知》还表示,各保险公司、保险中介机构应当提高官方自媒体信息的更新频率,提升信息质量,并向所属保险从业人员提供可供转发的信息链接,保证保险从业人员有充分、准确的自媒体保险营销宣传信息来源。

阳光人寿等险企近20位高管“丢工作”

一般而言,受罚的企业或个人,大多数会被处以警告、改正、罚款等常规处罚措施,罚款金额一般在几万元、几十万元到一百多万元不等。从上半年的单份罚单的罚款金额来看,中华联合财险、人保寿险、华贵人寿等险企的被罚总金额均超100万元。

今年2月21日,四川银保监局公布的一项行政处罚决定书显示,中华联合成都中支和中华联合简阳支公司因存在编制或者提供虚假的报告、报表、文件、资料等多项违规违法行为遭到监管罚款,金额分别达80万元及30万元。相应业务的负责高管总计被罚款45万元。

值得关注的是,相关被罚企业或个人除会受到警告、罚款之类的惩罚外,还有不少企业的管理层人员因为相关违规行为而丢了工作。据银保监会公布的数据,仅今年1-5月,监管就撤销任职资格18人次。

今年6月17日的一张罚单显示,时任中华联合财产保险股份有限公司本溪中心支公司总经理王新玉,因对“2014年6月至2018年12月经营期间,中华财险本溪中支将相关货物运输险业务虚构为代理业务套取费用”违法行为负有直接责任,遭到撤销任职资格的处罚。

无独有偶,早在今年4月18日,四川银保监局发布的行政处罚决定书提到,经查,2016年,人保财险南充市分公司存在编制、提供虚假的报告、报表、文件和资料的违法违规行为。刘××时任人保财险南充市分公司副总经理,对该行为负有直接责任。因此,对刘××警告并罚款10万元,同时,撤销高管人员任职资格。

新京报记者注意到,另有阳光农业相互保险、人保寿险深圳分公司、阳光人寿绵阳中心支公司等多家险企分公司相关高管因对公司出现的违规行为负责,遭到撤销任职资格处罚。

杨泽云对新京报记者解释称,我国对于保险公司高管等人员的管理,有专门的《保险公司董事、监事和高级管理人员任职资格管理规定》(简称《规定》)。《规定》明确“保险机构违反《保险法》规定,中国保监会(原)依照《保险法》除对该机构给予处罚外,对其直接负责的主管人员和其他直接责任人员给予警告,并处1万元以上10万元以下的罚款;情节严重的,撤销任职资格或者从业资格。”

杨泽云称,我国对于保险公司高管的处罚依据主要是《保险法》及《规定》。但其中的“情节严重”并无具体规定,在实际处理中,监管机构具有较大的处理权限。

有公司被吊销经营许可证

除高管受罚外,还有一些险企因出现违规行为,开展新业务也受到相应影响。新京报记者在多份监管函中发现,阳光农业相互保险的多家支公司、营销服务部等,均因存在相关违法行为受到停止接受种植险新业务1年的处罚。

今年5月10日,黑龙江银保监局公布的一项行政处罚信息公开表显示,阳光农业相互保险公司梅里斯营销服务部由于虚假理赔,被责令停止接受种植险新业务1年。

更严重的是,一些公司被吊销了营业许可证。例如,哈尔滨市道里区鑫苹果汽车装饰商店因存在利用业务便利为其他单位或个人谋取不正当利益问题,被黑龙江银保监局吊销《保险兼业代理业务许可证》。

需要注意的是,即便两家公司出现的违规违法行为相似,但最终处罚的力度也有所区别,原因何在?

一位接近监管的保险业人士对新京报记者坦言,一般而言,每个地区、每一个局都有自己的执法裁量权。有些地区执法偏严的话,就会对相关公司或个人进行顶格处罚。有的地区以督导为主,可能会在标准范围内就低处罚。

上述保险业人士表示,受罚公司的违规行为,到底给投保人造成多大的利益损失也是处罚力度考量的一个标准,如果造成的损失比较小,处罚力度就相对轻一些,如果相应的违规行为对投保人造成巨大的损失,处罚就会特别严格。“当然,也不排除其他因素会对处罚力度有所影响,比如受罚公司积极处置,态度很好等。”

今年监管将对整改情况“回头看”

值得一提的是,虽然此前的监管措施取得了一定成果,但是银保监会在今年5月表示,保险业市场乱象成因复杂,整治工作具有长期性、复杂性和艰巨性,不可能一蹴而就。特别是当前国际国内形势复杂严峻,保险业仍然处于风险易发多发期,一些重点领域重点机构的风险及顽疾仍然存在,如保险销售误导和理赔难等问题还较为突出。

进入2019年,监管的整治工作主要包括巩固乱象整治工作成果、持续推动重点领域问题整治等。

监管将对2018年深化整治市场工作自查和监管检查发现问题整改问责情况进行“回头看”。重点关注整改措施是否对症恰当、是否存在简单一刀切等问题;重点关注是否存在问下不问上、简单以经济处罚代替纪律处分等情形;并且重点关注是否从激励约束机制、制度规程等方面深挖问题根源,从根本上杜绝屡查屡犯、边查边犯的问题。

此外,监管还将持续推动重点领域问题整治,非银行领域各类机构按照相关要点开展整治。通过整治,严查政策执行,严查新规落实,突出风险和问题导向,突出处罚和问责,下大力气解决违规成本过低的问题。并按照“强内控、强合规”的工作思路,督促保险机构通过增强内部控制的充分性和有效性,提升合规水平和全面风险管理能力。(潘亦纯 陈鹏)

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  构建“万物互联”智能世界

构建“万物互联”智能世界  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期