现金流是企业赖以生存的血液。疫情之下,现金流对企业维持自身生存有着关键作用,更是成为近期业内人士共识。

随着年报、季报披露季的到来,业内人士表示,A股公司的财务报表上,两个重要指标揭示着经营的最终结果,一是净利润,二是经营性净现金流。前者是做了多少生意,后者是收回来多少钱。

如何看待现金流的指标呢?金百临咨询分析师秦洪在接受《证券日报》记者采访时表示,股票市场首先强调的是成长性,在此前提下,现金流充裕的公司自然更值得关注。

“成长性破产。”前海开源基金首席经济学家杨德龙告诉《证券日报》记者,即使是有利可图的业务,快速扩张时,在固定资产、人员、存货、广告等多个方面都需要大量的现金投入,因此公司的现金流往往是负的,增长的越快,现金流的窟窿就越大,极端情况就会导致资金链断裂,引发成长性破产。

《证券日报》记者根据同花顺统计发现,截至4月22日收盘,沪深两市已有1684家上市公司披露了2019年年报业绩,同时,有274家公司发布2020年一季报业绩。其中,有95家公司实现2019年年报和2020年一季报净利润同比双增长。

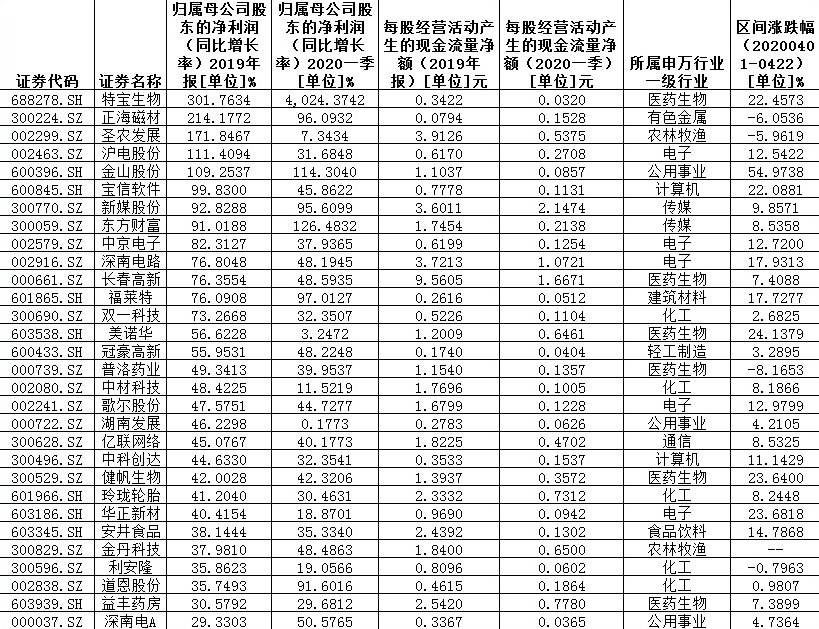

“成长为先,现金为王”。记者进一步梳理发现,在上述95只双增长股,其中,有57家公司2019年和2020年一季度每股经营活动产生的现金流量净额均为正,占比为六成。

从行业来看,上述57家公司,主要扎堆在医药生物、电子、化工、农林牧渔和计算机等行业,分别为14家、8家和6家、4家和3家。由此计算,以科技为主导的电子和计算机行业,共有11家公司。可见,医药和科技不但是成长白马股的集中地,更是有“钱”景公司聚集处。

国信证券在其研究报中提出,当前全球冲击下,A股的行业配置应尽量围绕现金流稳定和需求影响较小这两个方向进行,当然这两个方向实际上也是一个问题的两个方面,需求影响现金流。

亦如流行语“有钱任性”一般,有“钱景”的公司,市场表现也是“韧性十足”。

统计发现,上述57只现金流充裕的成长股中,4月份以来上证指数小幅攀升,累计涨幅达3.41%,有43只个股跑赢同期上证指数,占比达75.4%。其中,华北制药和金山股份月内累计涨幅均超50%,分别为58.8%和55%。另外,天华超净、美诺华、华正新材、健帆生物、特宝生物和宝信软件等个股月内累计涨幅也均超20%。更值得关注的是,在近3个交易日中,健帆生物、安井食品和长春高新等3只个股股价创出历史新高。

对此,秦洪告诉《证券日报》记者,目前看,突出的业绩与股价表现,让更多的市场参与者开始重新认识到中国内需增长的潜能。这其实也是当前我国经济韧性、股市韧性的逻辑之所在。因为越来越多的证据表明,我国经济增长的三驾马车——投资、出口与消费的结构正在发生积极的变化,消费的比重迅速提升,已成为我国经济增长的强劲引擎。由此可见,主流资金积极配置内需股主线,也就顺应了产业趋势,顺势而为,进而在周三释放出强劲的做多动能。

对于后市的投资,杨德龙认为,随着国内需求端的复苏,国内复产复工逐步启动,需求端全面开启,这对于进口的需求会进一步增加,可能会促使光刻胶、半导体等板块的表现。而消费则是一季度受到疫情冲击较大的板块,但是消费股长期的投资价值并不会受到一个季度业绩的影响,消费白马股可以长期持有。记者 张颖

表:部分现金流充裕的双增长股情况

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  构建“万物互联”智能世界

构建“万物互联”智能世界  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期