近日,在中报业绩密集披露中,已有部分公司率先发布了三季报业绩预告。

《证券日报》记者根据同花顺统计发现,截至8月20日收盘,沪深两市共有112家上市公司发布了2020年三季度业绩预告,其中,预喜公司数量达51家(含预增、略增、扭亏、续盈),占比45.5%。

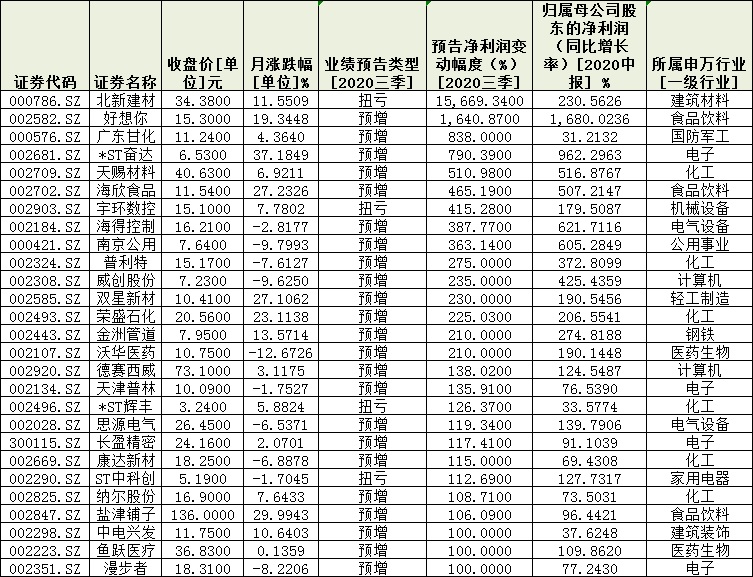

进一步梳理可见,在已发布三季报业绩预告的公司中,有27家公司净利润同比增长有望超过100%。其中,北新建材、好想你等2家公司净利润同比均超10倍,分别为15669.34%和1640.87%。紧随其后的是广东甘化、*ST奋达和天赐材料等3家公司,净利润同比增幅均超500%。

一直以来,业绩为王都是市场的共识。近期,面对市场的震荡,业内人士一致表示,当前,应着眼于业绩,把握不确定性中的确定性。如何挖掘绩优股的投资机会呢?记者通过梳理发现,三季报预喜股呈现出五大看点,值得投资者关注。

首先,多数公司业绩稳定,预计业绩翻番的公司占比逾五成。

统计显示,在上述51只预喜股中,预告净利润同比增长超过100%的公司达27只,占比逾五成。另外,有48只预喜股上半年净利润实现同比增长,有望实现中报、三季报净利润同比双增长。

第二,绩优股走势稳健。

8月份以来,在市场震荡整理中上证指数累计月涨幅达1.78%。在51只预喜股中,有30只个股跑赢同期上证指数,占比58.8%。其中,*ST奋达、奥海科技、盐津铺子、优博讯、海欣食品、双星新材、万盛股份、奥特维、荣盛石化等9只个股月涨幅均超20%,表现抢眼。

第三,白马股扎堆三行业。

进一步梳理发现,上述预喜公司主要扎堆在化工(8家)、电子(8家)、医药生物(5家)等三大行业。

对此,接受《证券日报》记者采访的沃隆创鑫基金经理黄界峰表示,投资者应主要把握三季报环比和同比均增长明显,且尚未被炒高的个股投资机会。这类股票主要集中在两方面,第一,受益于疫情且上半年尚未明显释放业绩的个股,第二,今年为了应对疫情的影响全球释放了极大的流动性,对流动性敏感度较大的的周期行业,三季报业绩可能出现较大增长。可根据公开信息以及行业景气度变化进行挖掘,特别是具备国内政策加持或具备明显“护城河”的龙头标的,随着业绩的不断提升,规模逐渐扩大,有机会享受更高的估值溢价,可重点跟踪配置。

第四,逾六成个股被机构持有。

优质标的已得到各方机构的一致认可。统计发现,在51只预喜股中,截至今年上半年,有32家公司的前十大流通股股东名单中均出现社保基金、QFII、保险、券商和基金等五大机构的身影,占比达62.7%。

第五,机构扎堆推荐绩优股。

统计发现,在51只预喜股中,机构近30日内给予“买入”或“增持”以上评级的公司达29家,占比近六成,其中,荣盛石化、德赛西威、鱼跃医疗、盐津铺子等4家公司推荐次数均在10次以上。

“可从两个角度看待三季报的投资机会。”私募排排网未来星基金经理夏风光告诉《证券日报》记者,其一,从价值评估的角度分析,不能单看业绩增长的表象,而是要了解业绩增长背后的内因,从而判断未来的业绩增速,结合这些因素可能面临的变化再去给股票合理定价,要规避偶然因素带来业绩增长的公司,投资那些具备持续增长潜力的公司;其二,从预期的角度看,其业绩增速是否已在现有股价当中得到了充分体现,尤其要坚决规避那些业绩被严重透支的公司。

表:27只三季报预计净利润同比翻番的个股情况:

制表:张颖

记者 张颖

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  锦然星婴幼儿饮用水悄然登陆

锦然星婴幼儿饮用水悄然登陆  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期