周二,在三大股指全线回落之际,随着低估值的顺周期股的走强,一直表现“平淡”的银行板块也暗流涌动,逆市上涨。截至收盘,板块指数涨幅达1.29%。其中,宁波银行、杭州银行、平安银行、成都银行、厦门银行等个股涨幅均超2%。

一直以来,银行股以低估值、低股价和高分红的优势受到各方推崇,业内人士也一致表示,看好银行股的相对价值和中长期绝对收益的配置价值。

“看好银行板块的投资价值,一是,因为当前银行板块整体估值便宜,投资性价比突出,尤其是在市场情绪转向谨慎的时候,低估值股更为安全;二是,三季度基金对银行股的配置处于低配状态,接下来有提高配置的需求;三是,银行板块属于顺周期板块,经济复苏的预期会带动顺周期板块业绩的提升。”私募排排网资深研究员刘有华在接受《证券日报》记者采访时表示。

的确,银行股目前估值依然较低,处于大面积破净状态。

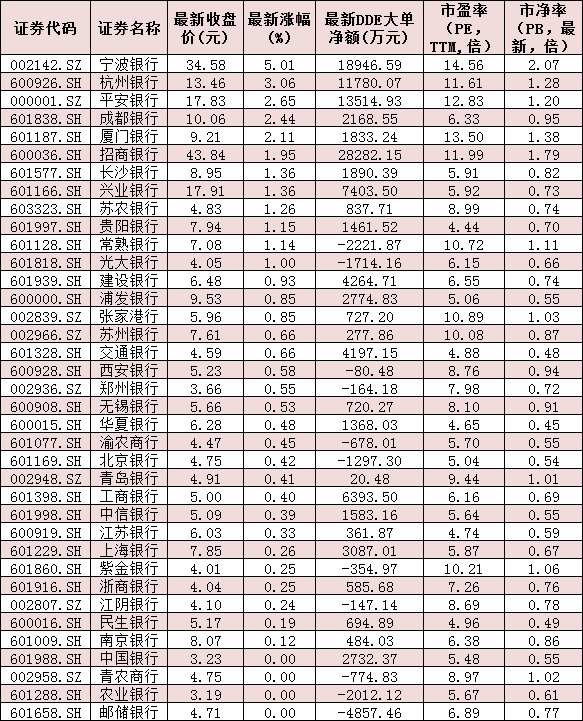

《证券日报》记者根据同花顺统计发现,截至11月17日,银行板块整体市盈率为6.09倍,市净率仅为0.6倍。其中,有27只银行股的最新市净率不足1倍,占行业内成份股的73%,华夏银行、交通银行、民生银行等3只个股最新市净率不足0.5倍。

“银行股近两年大面积破净成为常态,但这是中短期的状态。”业内人士分析认为,目前看,银行股存在配置价值。随着大环境的改善,有竞争力的个股具有中短期投资价值。

在银行股不断被“叫好”的同时,市场资金已悄然加仓布局。统计发现,周二,在整个市场资金净流出的情况下,银行板块资金净流入达10.4亿元。其中,招商银行、宁波银行、平安银行、杭州银行等个股,资金净流入均超1亿元,受到市场资金的追捧。

对于近日银行股的走强,君创基金投资总监商维岭告诉《证券日报》记者,银行股强势的原因有两方面。首先,从基本面方面,银行属于周期行业受益于经济刺激政策。我国自2018年四季度开始加大经济刺激力度,银行业最先受益,反映在财务报表中,部分头部优秀股份行营收、利润均出现双位数增长。在估值普遍处于破净状态,资产质量出现明显好转的时候,目前已确定银行板块具备了长期配置的基础条件。其次,从短期投资看,四季度进入估值切换窗口期,机构普遍将今年的获益丰厚的板块进行了减持,基于四季度部分机构保守及谨慎的投资行为,会将新增资金配置到具备安全边际且低估的板块当中。

对于后市,商维岭进一步阐述,银行板块会有结构性机会,而不是行业性机会,银行业上市公司较多,资产质量参差不齐,各公司经营策略也各有不同,板块内分化极其严重。行业内部分资产质量较差的银行股仍在底部盘整,甚至在持续下跌。主要看好部分优质银行,其资产已率先进入景气周期,股价亦有强势表现。

“宏观经济逐步修复,预计2021年上市银行基本面有望继续修复。目前银行板块估值、仓位均处底部,配置机遇凸显。”华泰证券在其最新研报中提出,A股三大资金配置趋势有望助推银行板块估值提升。一是国际化,监管加快推进资本市场高水平开放,北上资金正处于快速提升通道,未来QFII、RQFII尚有发展空间,有望带动A股投资风格与国际趋同。二是机构化,监管引导中长期资金入市,保险、养老金、银行理财等资金地位不断提升。三是被动化,被动管理的指数型资金加速崛起,而对标海外仍有推进空间。上述三类资金均更为青睐银行股,有望为板块估值提升,提供有力动能。

表:11月17日银行股交易情况一览:

制表:张颖

记者 张颖

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  锦然星婴幼儿饮用水悄然登陆

锦然星婴幼儿饮用水悄然登陆  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期