今年上半年市场持续震荡,结构性分化明显。板块轮换加速背景下,作为结构性行情投资利器的交易型开放式指数基金(ETF)迎来大幅扩容。

最新数据显示,前6个月共有140只ETF基金(非货币)成立,发行总规模突破1000亿元关口,较去年同期增幅达7成以上。竞争“红海”下基金公司布局ETF基金的方向更趋于细分化和特色化,多个领域的新赛道迎来首批产品。

受访人士认为,随着资本市场日趋成熟,以ETF为代表的指数基金将凭借更低费用和更高透明度取得较快发展,直至与主动管理基金形成动态平衡的发展格局。

ETF发行规模超千亿

进入2021年以来,基金公司对ETF基金的布局热情不减。据Wind统计,按照基金成立日期统计,截至6月30日,年内新发ETF数量达到140只,发行总规模达1020.39亿元,同比分别增加1.5倍和77.44%。

对于ETF今年上半年的井喷式发行,深圳一位公募指数投资部人士表示,“今年以来市场结构性行情突出,投资热点分散、行业轮动明显,资金对ETF产品的投资需求更加旺盛。”

华泰柏瑞基金经理谭弘翔则表示,在沪深证券交易所的指导和引领下,基金行业近年开展了大量投资者教育和宣传工作,使广大投资者更加熟悉ETF产品类型,以及它所具备的交易便捷、风格清晰、费用低廉等特点,从而充分激发了投资者对于优质ETF的需求。

“为满足投资者日益增长的产品需求,各大基金管理人都在积极发行推出更多产品,从而形成ETF市场‘需求牵引供给、供给创造需求、供需相互促进’的正反馈循环局面。”谭弘翔认为。

资金需求推动下,ETF近几年进入发展快车道。Wind统计显示,2018年新成立的ETF合计35只,发行规模912.17亿元。2019年、2020年,ETF延续了高速发展态势,新成立的ETF分别达到89只、99只,合计发行规模分别达到1749.3亿元、1138.95亿元。

国泰基金量化投资总监梁杏认为,“在前两年的结构性牛市中,市场热点此起彼伏,ETF的资产配置价值进一步得以凸显。从去年开始,各大基金管理人都积极布局了一系列ETF产品。作为工具型产品,ETF市场需求持续扩大。由于布局较多,获批节奏相对密集,发行节奏也就比较密集。另外,今年监管出台了指数基金指引,进一步规范和支持了ETF市场的发展。”

上述公募指数投资部人士也认为,发行提速的背后,是审批的提速。证监会官网数据显示,去年12月至今年6月底,共有上百只行业主题ETF基金产品获批。而去年1月至11月底,只有不到20只行业主题ETF获批。伴随着公募基金产品注册机制的优化,包含股票ETF在内的四大常规产品发行审批进入快速通道,基金注册节奏明显提速。”

科技类ETF基金受追捧

从各个领域的ETF发行情况来看,聚焦科技领域的ETF产品较受青睐。上半年发行规模靠前的ETF,多为科技类基金。

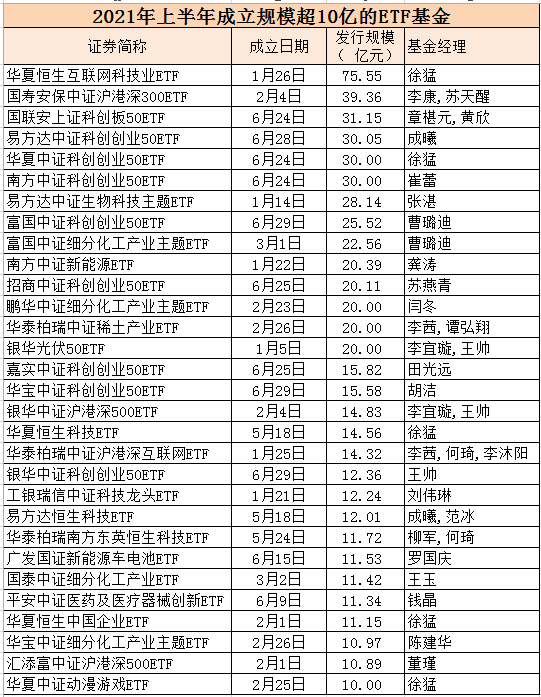

据Wind统计,今年上半年,发行规模超10亿元的ETF基金合计30只,其中18只为跟踪科技及细分子领域相关指数的基金。

从单只产品成立情况看,华夏恒生互联网科技业ETF发行规模75.55亿元,位居第一;国寿安保中证沪港深300ETF以39.36亿元的成立规模位居第二。另外,易方达中证科创创业50ETF、华夏中证科创创业50ETF、南方中证科创创业50ETF易方达中证生物科技主题ETF以及富国中证科创创业50ETF等5只产品成立规模也比较大,均在25亿元以上。

值得一提的是,首批获批发行的9只双创50ETF取得不错的发行成绩,并于日前相继成立,为上半年ETF发行总规模贡献可观。

此外,南方中证新能源ETF、银华光伏50ETF、广发国证新能源车电池ETF等新能源赛道的ETF产品首发规模也在10亿元以上。

业内人士认为,尽管科技股上半年表现并不出彩,但科技在A股市场投资上一直属于最重要的热点之一。尤其在前期强势板块新能源汽车、医美和酿酒板块显露疲态之时,科技股尤其是鸿蒙概念相关的板块,有效激活了市场人气。

特色化创新产品多点开花

伴随着近两年的快速发展,ETF领域中主流宽基ETF、行业主题ETF的竞争已是一片“红海”。在此背景下,基金公司布局的领域更加细分化,多聚焦在一些覆盖行业等范围较小的赛道,而且不少为首批跟踪该细分赛道的产品。

上半年,化工、游戏、有色金属、稀土、金融科技、游戏、畜牧等细分主题ETF全面开花。

具体来看,华泰柏瑞、国泰、华夏等多家基金公司发行成立首批动漫游戏ETF,鹏华、国泰、平安等基金公司则推出了养殖畜牧主题ETF。华泰柏瑞稀土产业ETF、华宝金融科技ETF、建信创新药ETF等细分行业产品也受到市场关注。

此外,今年3月份成立的国内首只跟踪中证金融科技主题指数ETF为华宝中证金融科技主题ETF,同样在3月份成立的招商中证云计算ETF则是国内首只云计算ETF,跟踪中证智能制造主题指数的华宝中证智能制造主题ETF是国内首只智能制造ETF。今年以来推出的国内首只行业细分主题ETF产品还有嘉实中证软件服务ETF、华夏恒生互联网ETF,这两只产品分别为A股市场首只软件ETF、首只纯港股互联网科技ETF。

医药行业方面,今年以来,博时基金、招商基金、平安基金、汇添富基金等8家基金公司发行了医药类ETF。其中,平安中证医药及医疗器械创新ETF的发行规模达11.34亿元。

不止细分行业ETF频出新品,宽基ETF方面也有新品出现。6月15日,华夏、易方达、嘉实、南方等9家基金公司旗下科创创业50ETF正式拿到批文。另6月21日,9只双创50ETF选择限额发行,除华宝基金外,另外8家基金公司设置了30亿元或35亿元的募集上限。截至6月30日,9只基金已全部成立。

而于今年2月份成立的汇添富中证沪港深500ETF,是首只对中证沪港深500指数进行跟踪的ETF产品。

对于ETF产品线布局细分化现象,梁杏表示,ETF这类产品的需求大,但传统宽基领域早已是红海,所以基金公司积极探索细分赛道的差异性机会。“ETF是重资源投入型产品,同一细分赛道的多只产品激烈角逐。如果产品本身的同质较高,对于基金公司的软性实力也是一个考验,包括流动性的培育、做市商的沟通等等,对于ETF管理团队的搭建和完善、ETF的营销推广以及ETF专业销售团队的培养等也提出了更高的要求。”

谭弘翔认为,产品布局的细分化是ETF市场发展到特定阶段所必然出现的现象。一方面,宽基指数和一级行业指数的数量有限,当跟踪各个宽基指数和一级行业指数的ETF规模相对饱和,并且出现明显的龙头效应时,基金管理人必然会加速抢占相对来说还并不是那么拥挤,还有增量可以挖掘的细分行业主题指数。

另一方面,随着投资者数量的几何倍数增加及其投资理念的不断成熟,他们所希望通过ETF表达的观点也会越来越细分,一个细分的观点,哪怕只有1%的ETF投资者愿意表达,在庞大的投资者基数作用下,都能为成份股相关性更高,价格弹性更大的细分行业主题ETF创造充足的发展空间。

同时,谭弘翔也表示了一定的担忧。他认为,根据过往经验,一般的宽基或者一级行业ETF等市场容量较大的赛道,可以容纳4到5只较大规模的产品,而在市场容量较小的细分赛道当中,市场份额可能会慢慢向头部的1到2只产品集聚,对于每一家基金管理人来说都将是艰巨的考验。

市场头部效应突出

从单只产品和发行主体来看,ETF基金发行市场马太效应依然显著。数据显示,30只首发募资规模在10亿元以上的ETF基金合计募集资金613.57亿元,占总额的60%以上。另一方面,48只基金成立规模不足3亿元,刚刚达到成立标准底线。

就基金管理人而言,今年上半年成立的ETF来自28家基金公司。其中华夏基金年内布局的ETF基金最多,达到13只。事实上,华夏基金在ETF领域一直占据着重要位置。

进入2021年,华夏基金在ETF方面持续发力,生物科技ETF和新能源80ETF等相继发行。另外,易方达基金、富国基金、国泰基金、银华基金、华泰柏瑞基金、华宝基金工银瑞信基金等同样积极布局ETF产品,今年新成立ETF数量均超8只。

深圳一家中型公募市场部人士表示,“各类ETF遍地开花、新增规模爆棚,折射出基金公司布局迅猛。相较于其他类型基金,ETF更容易出现马太效应,因为流动性好、规模偏大、交易量大的场内基金,更容易吸引机构和大户等资金。随着头部基金公司积极发行ETF,产品线渐趋完整,行业竞争进一步加剧。”

展望下半年,基金公司布局ETF基金的步伐仍会加快。谭弘翔介绍,目前华泰柏瑞基金已有多只ETF产品批文,预计将在下半年陆续发行上市。此外,我司也将继续深入研究,从国家战略规划和经济发展规律出发,选择代表国家经济结构长期发展方向,具有中长期投资价值,能为大部分投资者创造良好投资体验的ETF产品进行布局。

梁杏则透露,国泰基金当前已获批未发行的产品有港股通50、光伏ETF、影视ETF、消费电子ETF、智能汽车ETF、沪港深创新药ETF、沪港深教育ETF、港股通科技ETF、沪港深游戏ETF等,正在上报的ETF有沪深300指数增强ETF等。

ETF基金发展空间广阔

主动权益投资大发展时代,以ETF基金为代表的指数投资主要承担什么样的使命?谭弘翔认为,从宏观市场的角度来讲,根据海外成熟市场经验,随着资本市场越来越成熟,定价有效性越来越高,通过主动管理获取相对指数的超额收益的难度也会越来越大,这时候以ETF为代表的指数基金凭借更低的费用和更高的透明度往往都会取得较快发展,直至与主动管理基金形成一定的动态平衡。

“而随着注册制改革的不断深化和金融对外开放的持续推进,我国资本市场也将会经历这样的过程,指数基金还会有非常广阔的发展空间,而指数基金的成长往往就是资本市场成熟的重要标志,或者说一个发达的指数基金市场,是一个成熟资本市场不可或缺的有机组成部分。”他表示。

“从微观投资的角度来讲,”谭弘翔进一步介绍道,指数基金在主动权益基金和个股之间,为投资者增加了一个全新的投资维度,使投资者既可以保有充分的自由裁量权,在较大程度上表达自己关于市场、行业、主题、因子的观点,但又无须将过多的精力用于筛选个股,因此无论对于具备一定市场分析判断能力的机构和个人投资者,还是长期势必将发展壮大的买方投顾而言,指数基金的工具属性都将为各类基金投资组合的构建带来巨大的便捷。

而在梁杏看来,主动权益投资大发展时代,市场的结构性机会较为显著。ETF产品交易便捷、手续费低廉、持仓透明,一方面有助于帮助投资者把握结构性机会。

“另一方面为投资者提高了指数相对于个股的胜率,一篮子股票有效减少波动性,另外不少投资者都能在ETF投资中获取交易的乐趣。”她说道。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  锦然星婴幼儿饮用水悄然登陆

锦然星婴幼儿饮用水悄然登陆  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期