今年上半年,股市大嗨,券商大赚。

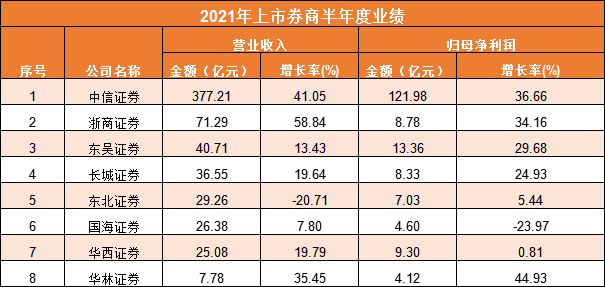

截至发稿,41家A股上市券商中,已有中信证券、东吴证券、华西证券、浙商证券、东北证券、华林证券、国海证券、长城证券8家上市券商公布半年报,合计实现营业收入超614亿元,实现净利润逾177亿元。

其中,“券商一哥”中信证券遥遥领先,实现营业收入377.21亿元,同比增长41.05%;实现归母净利润121.98亿元,同比增长36.66%。中小券商表现分化,浙商证券营收(58.84%)、华林证券净利(44.93%)增速,同比增长暂列第一;东北证券和国海证券的营收、净利分别出现同比下滑。

靓丽业绩与股价背离。自今年以来,Wind券商指数累计下跌6.9%。截至8月23日收盘,仅东方证券等8家券商股今年实现上涨,其余40余只券商股均出现不同程度下跌。行业龙头中信证券业绩稳居第一,股票市值却“输给”东方财富,股价年初至今已下跌逾15%。

“一哥”业绩遥遥领先

近日,“券商一哥”中信证券公布半年大考“成绩单”。今年上半年,中信证券实现营业收入377.21亿元,同比增长41.05%;实现归属于母公司股东的净利润121.98亿元,同比增长36.66%。

归母净利润方面,对比同期来看,2020上半年并未出现超百亿元的券商。目前仅中信证券一家券商,上半年净利润超百亿元。即使结合此前行业陆续公布的券商业绩快报来看,也仅有中信证券单家达到这一标准。

如将时间拉长到全年度,2020全年,中信证券实现净利润149亿元,彼时共有中信证券、国泰君安、海通证券、华泰证券、广发证券5家券商净利润超百亿元。

也就是说,中信证券今年上半年的盈利收入,已逼近2020全年的收入水平。平安证券预测,中信证券2021年归母净利润将达206亿元,同比增长38%。

由于证券公司财报尚在持续披露中,目前已公布半年报的券商家数比例不到两成,所以行业全貌浮出水面仍然有待时日。

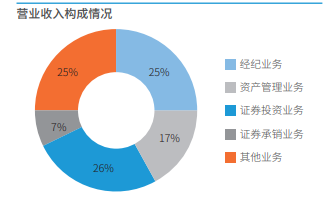

从营业收入构成来看,中信证券的收入结构较为均衡:

第一收入来源于证券投资业务,实现收入97.68亿元,同比增长9.49%;其次则是经纪业务,实现收入92.48亿元,同比增长40.67%;资产管理业务实现收入63.6亿元,同比增长55.88%;证券承销业务实现收入26.16亿元,同比增长23.05%。

东兴证券非银分析师刘嘉玮表示,“中信证券全业务线优势突出,无明显短板,且有能力借大财富管理之势扩大基础客群规模并实现高效导流和业务协同,不断夯实自身优势,持续享有并扩大估值溢价空间。”

中小券商表现分化

截至8月23日,41家A股上市券商中,已有中信证券、东吴证券、华西证券、浙商证券、东北证券、华林证券等8家上市券商公布半年报,合计实现营业收入614.26亿元,实现净利润177.5亿元。

数据来源:券商半年报,国际金融报记者制表

部分中小券商增速表现亮眼。今年上半年,在已公布业绩的上市券商中,营收、净利增速同比增长暂列第一的分别是:

浙商证券实现营业收入71.3亿元,同比增长58.84%,系公司自营业务、投资银行业务、浙期实业现货销售业务实现的营业收入同比增长较多;华林证券实现净利润4.12亿元,同比增长44.93%。

2021年上半年,受益于国内证券市场整体活跃度提升,多家券商营收净利实现双双增长,但也有少数券商交出的“答卷”未达预期。

东北证券实现营业收入29.26亿元,同比下降20.71%。对此,东北证券表示,上半年,受控股子公司渤海期货现货交易规模和报表列报方式影响,本年度渤海期货根据市场变化调整现货交易业务策略,降低现货交易业务规模,使得现货交易业务收入和成本同时减少。如以渤海期货现货交易业务净收入计算,东北证券营业收入较上年同期增加6.32%。

国海证券实现归母净利润4.6亿元,同比下降23.97%。对此,国海证券表示,受上半年债券市场利率中枢下移,波动幅度收窄,信用分化加剧等因素影响,公司固定收益投资等相关业务收入同比下降,公司归属于上市公司股东的净利润同比下滑。

股价业绩出现背离

从已公布的中报、业绩预告来看,上市券商业绩整体向好,大多数券商净利润增幅超过去年同期20%。中证协公布的行业数据显示,139家证券公司上半年实现净利润902.79亿元,同比增长8.58%。

一手是靓丽大增的业绩,一手是让股民“痛心疾首”的股价。

自今年以来,Wind券商指数累计下跌6.9%。截至8月23日收盘,仅东方证券等8家券商股今年实现上涨,其余40余只券商股均出现不同程度下跌。

其中,中泰证券、中银证券、国联证券、中信建投、国金证券、第一创业等多只券商股,年初至今下跌幅度超过30%。

行业整体股价与业绩背离,“结构性”背离的情况亦有出现。如作为行业龙头,中信证券业绩第一,但股票市值2972亿元却“输给”东方财富的3259亿元。中信证券股价最新24.43元/股,年初至今已下跌逾15%。

今年以来,头部券商招商证券股价跌幅超20%,其8月初股价跌幅一度近50%。

8月3日,在投资者关系平台上,有股民提问称:“公司出什么问题了吗?主力天天流出,从年初28元到现在的16元,跌了近一半市值”。

对此,招商证券董秘解释,公司股价受宏观经济、政策环境、市场供求、市场情绪、公司基本面等各种因素影响,出现波动是正常现象。

估值仍有向上空间

“券商的问题在于业绩波动性比较大,很可能业绩好这一预期难以具备持续性。市场对这个还是心存顾虑的。还有些券商再融资出现破发、实际募资额不及预期等问题,表明市场对股价并不是很买账。”上海某资深股民对《国际金融报》记者表示。

“A股行情和券商的业绩关联度比较大,券商股估值一直不是很高。不过,从长期来看,券商股并不悲观。股市为实体经济融资的功能将得到进一步发挥,资本市场有望迎来诸多红利政策,券商作为股市的资本中介,应是具有良好的发展前景。”该股民进一步说。

中航证券非银分析师薄晓旭表示,当前,券商PB估值为1.76倍,结合行业2021年上半年业绩的高增长,预计估值仍有一定修复空间。市场交投持续活跃,自7月20日之后,成交额连续突破1.2万亿元,仅8月18日一天不及1.2万亿元。市场的高度活跃对券商经纪业务带来较大收益。

国盛证券研报认为,当前交易持续活跃,券商板块景气度较高,中报业绩具备确定性,净利润高增长将持续催化板块表现。在财富管理大背景下,券商代销收入及基金保有量快速增长,此外大部分券商均有参控股公募基金,对公司利润贡献持续提升,参考海外机构对公募业务进行估值重构,当前券商仍有较大的估值向上空间。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  信用卡异地被盗刷 银行是否

信用卡异地被盗刷 银行是否  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  锦然星婴幼儿饮用水悄然登陆

锦然星婴幼儿饮用水悄然登陆  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期