近期,海创药业股份有限公司(下称“海创药业”)提交了招股说明书,拟科创板上市,公开发行不超过2476万股,占发行后总股本的比例不低于25%。

然而,成立至今,海创药业还没有产品,且近三年合计亏损了6.4亿元,甚至曾一度出现了资不抵债的情况。

那么,海创药业能成功上市吗?

累亏6.4亿元

据了解,海创药业是一家基于氘代技术和PROTAC靶向蛋白降解等技术平台,以开发具有重大临床需求的Best-in-class(同类最佳)、First-in-class(国际首创)药物为目标的国际化创新药企业。

2018年-2020年(下称“报告期”),海创药业分别实现营业收入356.19万元、422.65万元、0元,净利润分别为-3866.6万元、-11162.41万元、-48985.04万元。

在上述时间段内,海创药业越亏越多,合计共亏损了约6.4亿元。

需要指出的是,海创药业在2018年和2019年实现的营业收入主要为技术服务,不存在产品销售。也就是说,海创药业目前并无任何产品。

除此之外,海创药业还在2019年年底出现了资不抵债的情况。

招股说明书显示,截至2018年末、2019年末、2020年末,海创药业的归属于母公司所有者权益分别为2086.56万元、-3617.16万元、98614.55万元。

欠1.5亿元未支付

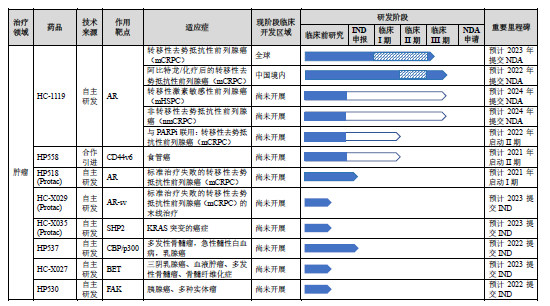

截至招股说明书签署日,海创药业主要有10项在研产品,9项是由公司自主研发的新药,1项是合作引进新药。其中,HC-1119的转移性去势抵抗性前列腺癌的末线治疗已于2019年获NMPA批准进入临床III期试验,预计于2022年提交NDA,具体如下:

数据来源:招股说明书

需要指出的是,关于上述即将上市的产品,海创药业还欠1.5亿元未支付。

招股说明书显示,2016年9月及10月,海创药业分别与四川海思科签署《框架合作协议》和《恩杂鲁胺氘代物专利实施许可协议》,两份协议约定:海创有限授予四川海思科及其指定的关联公司作为HC-1119项目在中国境内唯一的研发、生产及销售主体,授权四川海思科独占实施许可专利的权利。双方各占项目收益的50%,以四川海思科向海创药业支付专利许可费的方式进行项目权益分配。同时四川海思科承担HC-1119项目境内全部临床试验支出。

随后,经双方友好协商,四川海思科将原获授的HC-1119及以其为活性成分的各种药物制剂专利产品及专利方法(以下合称“HC-1119专利产品”)的独占实施许可权、因专利产品在中国境内产生的新的技术成果及其知识产权的共同所有权及其对临床试验、所涉药品申请药品注册证及新药证书、研发权、生产权、销售权、商业化权、商标(通用名)及其他知识产权等全部权利转让给海创药业,转让对价总额为2.6亿元,分三期支付。第三期付款金额为1.5亿元,条件为海创药业取得HC-1119的境内临床III期研究报告且于上海证券交易所、深圳证券交易所或其他国际公认的证券交易所上市后45个自然日内支付。

也就是说,若海创药业成功上市后,其还需要向四川海思科支付1.5亿元。

对此,海创药业表示,截至2021年3月31日,公司尚未完成第三期付款,如公司未来达到解除协议的第三期付款条件,公司需在上市后45个自然日向四川海思科支付1.5亿元,鉴于支付金额相对较高,可能届时会对公司上市当年的货币资金等报表科目造成影响,进而对公司经营产生一定不利影响。

不停融资

除了上述情况,IPO日报还注意到,海创药业在IPO前夕,已经融资了约14亿元。

招股说明书显示,2020年6月,Hinova LLC以564.73万元对海创药业进行了增资。

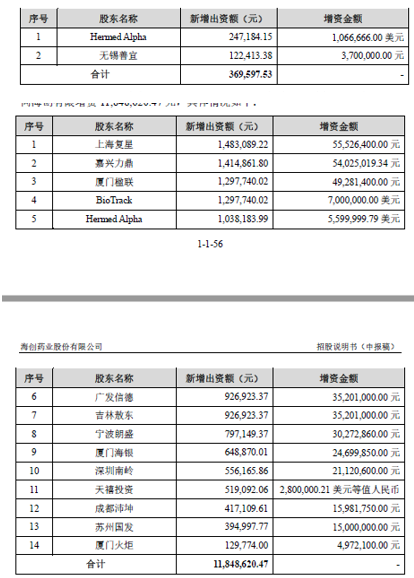

2020年8月,Hermed Alpha、无锡善宜、上海复星、Hermed Alpha、天禧投资、宁波朗盛、厦门火炬、成都沛坤、嘉兴力鼎、厦门海银、广发信德、吉林敖东、深圳南岭、厦门楹联、苏州国发、BioTrack均对海创药业进行了增资,具体金额如下:

数据来源:招股说明书

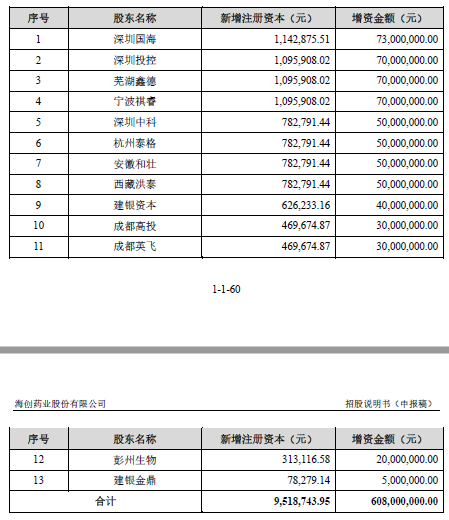

2020年9月,深圳投控、芜湖鑫德、深圳国海、深圳中科、成都高投、杭州泰格、成都英飞、安徽和壮、建银金鼎、建银资本、彭州生物、西藏洪泰、宁波祺睿等也对海创药业进行了增资。

数据来源:招股说明书

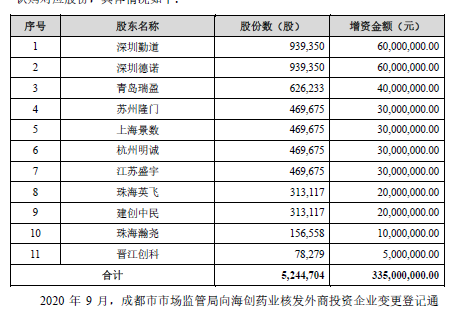

同月,海创药业又进行了一次增次。

数据来源:招股说明书

也就是说,2020年,海创药业合计共进行了4次增次,合计共增资了约14亿元。

海创药业于2021年5月提交了申报稿并被上交所受理,欲通过IPO募集25.04亿元。为何募集了14亿元不久后,海创药业又要通过IPO募集25.04亿元,其此前募集的资金是否得到充分合理使用?

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  新自然派鼻整形技术升级 “

新自然派鼻整形技术升级 “  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  Intertek五次突围中国储能产

Intertek五次突围中国储能产  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期