上交所官网显示,北京市春立正达医疗器械股份有限公司(下称“春立医疗”)将于8月19日IPO上会,接受科创板上市委的审议。

此次申请上市,公司拟募集资金20亿元,用于骨科植入物及配套材料综合建设项目、研发中心建设项目、营销网络建设项目,以及补充流动资金项目。

其中,第一大项目“骨科植入物及配套材料综合建设项目”主要用于扩产,该项目总投资额为9.45亿元,建设期为3.5年,拟使用募集资金8.6亿元。项目建成后将增加年产植入物196万件、耗材4.5万件的产能,并实现表面生物材料处理工艺自主加工,扩大器械的生产能力。

纳入集采范围

成立于1998年的春立医疗,主要从事植入性骨科医疗器械的研发、生产与销售,主要产品为关节假体产品及脊柱类植入产品。其中关节假体产品涵盖髋、膝、肩、肘四大人体关节,脊柱类植入产品为脊柱内固定系统的全系列产品组合。

2015年3月,公司在香港联合交易所主板挂牌上市,H股证券简称为“春立医疗”。

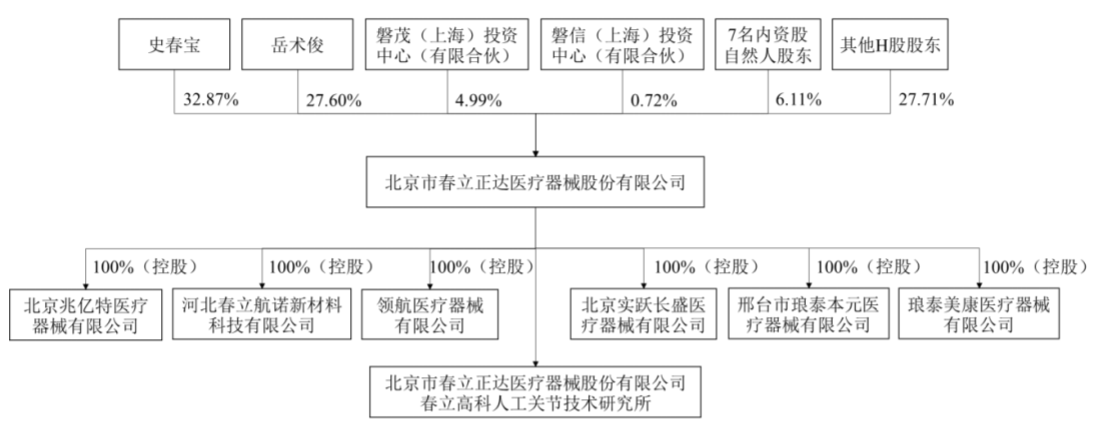

截至招股书签署日,公司的实际控制人为史春宝、岳术俊夫妇。本次发行前,史春宝直接持有总股份总数的32.87%,岳术俊直接持有公司27.6%的股份;两人合计直接持股60.47%,也系公司的共同控股股东。

2020年,磐茂投资、磐信投资相继通过受让股权的方式入股。据悉,磐茂投资、磐信投资的执行事务合伙人均系中信产业基金全资子公司。因此,两家机构投资者为关联企业,目前合计持有春立医疗5.71%的股份。

需要指出的是,春立医疗的部分产品已被纳入集采的范围。

2019年7月,国务院办公厅发布《关于印发治理高值医用耗材改革方案的通知》,在高值医用耗材领域探索“带量采购”。截至目前,安徽、浙江、江苏、福建、山东等省份已发布实施“带量采购”政策方案,并执行了涉及关节产品的招标程序。

至于春立医疗的产品,除未能中标2019年江苏省髋关节“带量采购”外,其余省份及相关关节产品的“带量采购”均中标。根据目前的中标情况,相关产品中标价格较“带量采购”前的阳光挂网价大多出现了一定比例的下降,进而公司在部分省份的出厂价格出现一定程度的下降。

此外,目前初次置换人工全髋关节和初次置换人工全膝关节正在开展国家层面的带量采购招标工作。春立医疗指出,“根据过往省级‘带量采购’的经验,公司关节产品终端价格的降幅在32.12%至86.26%之间。”

业绩增速放缓

虽相关关节产品的价格因带量采购有所下降,公司总体的业绩还在不断地增长。

上会稿显示,2018年-2020年(下称“报告期”),春立医疗实现营业收入4.98亿元、8.55亿元、9.38亿元,同比增速为65.8%、71.78%、9.63%;对应净利润分别为1.06亿元、2.37亿元、2.83亿元,年复合增长率为63.4%。报告期内,标准关节假体产品在公司总收入中占比超88%,其中标准关节假体产品-髋便给公司贡献了71.75%、69.55%、71.64%的收入。

公开信息显示,骨科植入医疗器械指的是通过手术植入人体,可以起到替代、支撑人体骨骼或者可以定位修复骨骼、关节、软骨等组织的器材材料,主要包括骨接合植入物及关节植入物,如接骨板、接骨螺钉等。近年来,PEEK、可降解镁合金、生物陶瓷等新型材料也更多地出现在临床应用中。

根据标点信息相关报告,2019年至2024年,我国骨科植入医疗器械市场规模年均复合增长率约为14.51%,这一市场规模预计在2024年约为607亿元。

不过,就春立医疗所处的骨科植入医疗器械行业来看,国内市场份额大部分被强生、美敦力、史赛克等国际品牌占据。近年来,随着技术进步和政策支持,国产化替代趋势明显,但国产品牌市场占比仍然较小,国产品牌面临激烈竞争。

相关数据显示,2019年我国骨科植入医疗器械整体市场前五大公司分别为强生、美敦力、捷迈、史赛克及威高骨科,市场份额分别为17.24%、9.7%、5.97%、5.19%、4.61%;其中,我国关节类植入医疗器械市场前五大公司分别为捷迈邦美、强生、爱康医疗、春立医疗及林克骨科。

就公司而言,春立医疗2019年占领我国关节类植入医疗器械市场8.96%的市场份额,在所有本土企业中排名第二、在中国所有关节假体行业企业(包括国外企业)中排名第四;不过,公司脊柱类植入产品起步较晚,占领的市场份额较小,2018年至2020年脊柱类植入产品的收入占其主营业务收入的比例分别为2.63%、2%、2.96%,占比较低。

面对国际企业的竞争,国内企业又该如何进一步提升市占率?

天风证券研报指出表示。“从竞争格局看,国内企业的市占率还不高,2019年关节类的国产化率仅为27.56%。在国内企业产品质量的持续提升,与医生的紧密合作不断进行,以及国家政策推动下,国产企业市场占有率将不断提升,持续进行进口替代。”

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  新自然派鼻整形技术升级 “

新自然派鼻整形技术升级 “  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  Intertek五次突围中国储能产

Intertek五次突围中国储能产  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期