国内三大运营商在A股的“会师”或指日可待。

8月18日晚间,证监会披露了中国移动的招股书。

中国移动此次IPO拟募资560亿元,保荐机构为中金公司和中信证券。

中国移动如果回A顺利实施,加上即将上市的中国电信,三大运营商将齐聚A股。

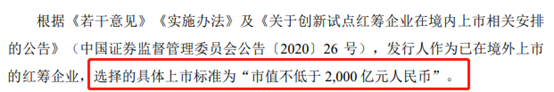

选择2000亿门槛

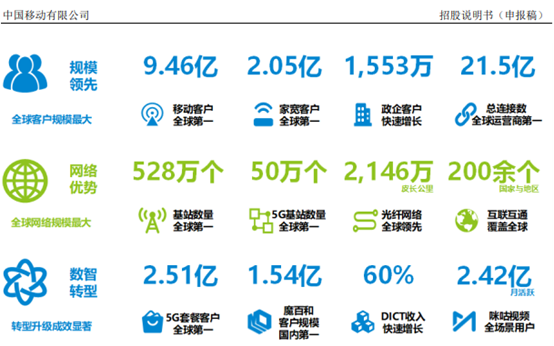

申报稿显示,中国移动是全球领先的通信及信息服务企业,致力于为个人、家庭、政企、新兴市场提供全方位的通信及信息服务。经过二十多年发展,中国移动已建成了惠及全球五分之一人口的高速、移动、安全、泛在信息基础设施,业务覆盖全球200余个国家和地区,服务全国9.46亿移动客户、2.05亿家庭客户、1553万政企客户。

业务摘要 数据来源:申报稿

在网络建设方面,截至2021年6月末,中国移动已开通基站达528万个,基站总数位居全球第一。其中,4G基站达332万个,占全球4G基站总数约三分之一;5G基站则是为50万个。

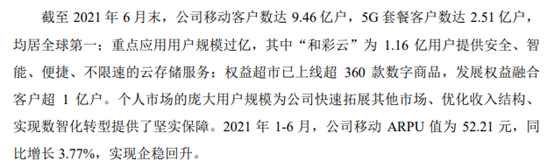

客户方面,截至2021年6月末,中国移动客户数为9.46亿户,5G套餐客户数达2.51亿户,均居全球第一。

财务数据方面,中国移动2018年至2020年以及2021年上半年的营业收入分别为7368.18亿元、7459.17亿元、7680.7亿元、4436.47亿元,归母净利润分别为1166.99亿元、1063.25亿元、1078.37亿元、591.18亿元。

客户摘要 数据来源:申报稿

股权结构方面,申报稿显示,中国移动BVI于1997年注册设立于英属维尔京群岛,其直接持有中国移动72.72%的股份,为公司控股股东。中国移动集团通过其全资子公司中国移动(香港)集团持有中国移动BVI 100%的股份,为公司实际控制人。中国移动集团则由国务院国资委和全国社会保障基金理事会分别持股90%和10%。

由于中国移动是一家已在境外上市的红筹企业,这次回A选择的上市标准为“市值不低于2000亿元”。

上市标准 数据来源:申报稿

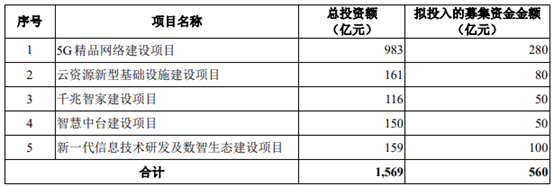

拟募资560亿元

此次IPO,中国移动拟募资560亿元。而即将A股上市的中国电信为544亿元的拟募资额,中国移动多出16亿元。另外,中国移动拟募投项目总投资额为1569亿元,相较中国电信IPO的总投资额多出548亿元。

截至2021年8月18日,A股IPO募集资金超过560亿元的仅只有4家,分别是685.29亿元的农业银行、668亿元的中国石油、665.82亿元的中国神华、580.5亿元的建设银行。募资额仅次于建设银行的是532.3亿元的中芯国际,离560亿元尚有距离,中国移动有望成为A股IPO募资金额第五名。

据悉,中国电信主板IPO的拟募集资金用于三个方面,分别是5G产业互联网建设项目、云网融合新型信息基础设施项目、云网融合新型信息基础设施项目。

中国移动此次主板IPO拟募集资金则用于五个方面,分别是5G精品网络建设项目、云资源新型基础设施建设项目、千兆智家建设项目、智慧中台建设项目、新一代信息技术研发及数智生态建设项目。

募投项目摘要 数据来源:申报稿

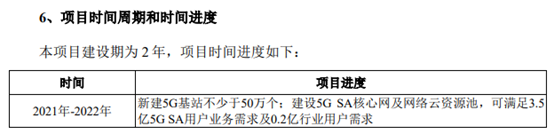

5G精品网络建设项目的总投资额为983亿元,拟使用募集资金280亿元。项目的建设期为2年,预计2021年至2022年新建5G基站不少于50万个;建设5G SA核心网及网络云资源池,可满足3.5亿5G SA用户业务需求及0.2亿行业用户需求。

项目进度摘要 数据来源:申报稿

云资源新型基础设施建设项目则是总投资额为161亿元,拟使用募集资金80亿元。该项目建设期为3年,中国移动预计2021年至2023年新增17.4万台服务器,到2023年移动云全国省份覆盖率达到95%以上。

新一代信息技术研发及数智生态建设项目的总投资额为159亿元,只比云资源新型基础设施建设项目少2亿元,且拟使用100亿元的募集资金。该项目将聚焦人工智能、物联网、云计算、大数据、边缘计算等关键领域及关键环节开展技术攻关,针对6G等新一代移动通信技术开展前瞻研究,并围绕CHBN各市场中的场景化应用开展业务平台研发,包括行业数字化平台研发、智慧家庭创新业务技术能力拓展,以及数字内容技术研发等。该项目的投入期为三年,分别投入33亿元、51亿元、75亿元。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  新自然派鼻整形技术升级 “

新自然派鼻整形技术升级 “  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  Intertek五次突围中国储能产

Intertek五次突围中国储能产  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期