又一家券商配股申请获批。

8月3日,财通证券(601108.SH)发布公告称,近日证监会对公司提交的配股申请予以受理,拟募资不超过80亿元。

近期,已有红塔证券、华安证券的配股相继落地;今年还有3家券商的配股在路上,即中信证券、东方证券、东吴证券,预计募资总额超500亿元。

2021年以来,上市券商的重资本业务用资需求持续增长,实施再融资计划的意愿依然强烈。但上市券商估值持续下行,投资者认购股份热情或不达预期,多家券商选择配股作为再融资手段。同时,若上市券商实施配股,股票估值将不可避免地受到摊薄,这也是其业绩亮眼与股价低迷产生矛盾的重要原因。

配股申请获受理

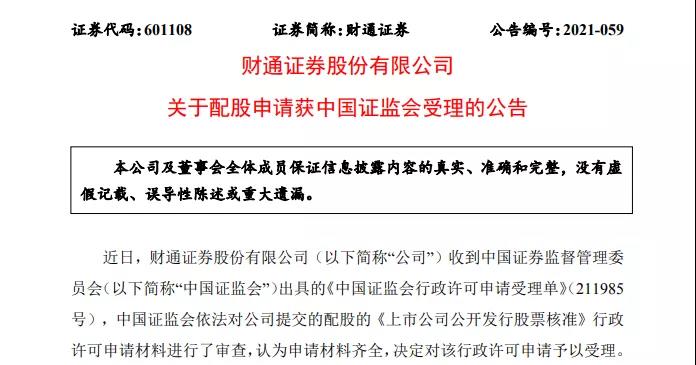

8月3日,财通证券(601108.SH)公告,近日,公司收到中国证券监督管理委员会出具的《中国证监会行政许可申请受理单》,中国证监会依法对公司提交的配股的《上市公司公开发行股票核准》行政许可申请材料进行了审查,认为申请材料齐全,决定对该行政许可申请予以受理。

4月28日,财通证券发布2021年度配股公开发行预案,拟募资不超过人民币80亿元,扣除发行费用后将全部用于增加公司资本金,补充公司营运资金,支持业务发展,提升风险抵御能力,提升公司综合竞争力,从而实现公司战略发展目标。

从募集资金投向来看,发展投资与交易类业务拟投入不超过45亿元,发展资本中介业务拟投入不超过20亿元。

财通证券融资近期接连获批。7月27日,证监会同意公司向专业投资者公开发行公司债券的注册申请。其中,本次公开发行一年期以上公司债券面值总额不超过100亿元,本次公开发行短期公司债券面值余额不超过50亿元。

财务数据显示,2021年第一季度,财通证券实现营收约13.31亿元,同比增长49.28%;净利润约4.47亿元,同比增长130.69%;基本每股收益0.12元,同比增长140%。

截至2020年末,财通证券总资产为966.59亿元,较上年末增长48.72%;归属于上市公司股东的所有者权益为234.48亿元,较上年末增长9.88%。

关于本次配股事项,财通证券尚需获得中国证监会核准。不过,通过配股预案实施,上市券商的归母股东权益规模将持续夯实,但股票估值将不可避免地受到摊薄。

截至8月3日收盘,财通证券报收10.02元/股,股价年初至今下跌19.34%。

年内多家券商配股

伴随资本市场开放加速,以及新型业务的发展,券商对融资渴求程度提升,配股融资较为活跃。据记者统计,今年还有5家券商,已实施配股或发布配股预案。

今年7月,红塔证券正式启动80亿元配股。7月27日,红塔证券开始停牌并发布配股提示性公告,配股代码为760236。8月4日,公司将刊登配股发行结果公告并复牌交易。

红塔证券表示,此次募集资金主要投向FICC业务,将投入不超过40亿元。其次是资本中介业务,将投入不超过20亿元。

除了红塔证券以外,今年6月,华安证券也已实施配股,募资总额为39.43亿元,有效认购比例为99.11%,即还有接近1%的股份被弃购。

同时,今年还有3家券商在配股的路上,中信证券(拟募资280亿元)、东方证券(拟募资168亿元)、东吴证券(拟募资85亿元)均陆续在今年上半年公告配股预案,预计募资总额超500亿元。

其中,中信证券280亿元配股预案已获证监会受理。7月21日,中信证券发布公告称,证监会依法对公司提交的配股审批申请材料进行了审查,认为申请材料齐全,决定对该行政许可申请予以受理。

股价与业绩走势背离

2020年包括融资融券、股权衍生品、跨境交易在内的资本中介业务市场需求大幅增加,带动券商资产结构加速重资产化。多家券商通过定增、配股、发行债券等方式补充资金,积极扩表。

2021年以来,上市券商的重资本业务用资需求持续增长,实施再融资计划的意愿依然强烈。但与此同时,上市券商的估值持续下行,许多投资者不乐意认购上市券商的股份。基于上述情形,许多券商选择了配股作为再融资手段。

同时,比较来看,如券商发行定增或可转债,审核较严且流程较长。因此,多家券商选择“转道”,进一步将融资手段锁定在配股身上。

2021年上半年,券商股行情较为低迷。Wind券商指数年初至今下跌12.29%;龙头中信证券下跌20.65%,明显跑输大盘。不过,根据上市券商近期披露的上半年业绩预告,普遍表现较为亮眼。

非银研究人士认为,造成股价与业绩背离的原因之一就是在于上市券商再融资频率增加,尤其是配股频率增加。

中信建投证券研报显示,上市券商的业务结构愈发重资本化,净资本“军备竞赛”愈演愈烈。但2021年以来,券商板块行情低迷,投资者并不乐意认购券商的增发股份或可转债。为此,许多券商选择了配股作为再融资手段,让既有股东做出“认购or承受股价摊薄”的两难选择,可能引发既有股东的不满和抛售。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  上交所:科创板已支持47家央

上交所:科创板已支持47家央  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  佳莱科技创始人——熊银河

佳莱科技创始人——熊银河  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期