“近期,以8寸晶圆制造的产能紧缺为发端,半导体产业链缺货、涨价行情逐步蔓延。封测厂商11月之后的封测新单涨价约20%、急单涨价20~30%左右,汽车电子领域的部分MCU产品价格涨幅在20%-30%,车载功率器件的价格上涨约10%左右。”东吴证券在最新研报中指出。

随着半导体行业不断涨价,半导体行业内的股票也有不错表现。12月份以来,截至12月7日收盘,半导体行业指数月涨幅2.27%,跑赢同期上证指数月涨幅0.73%,行业内超七成个股实现上涨,士兰微月涨幅达32.88%,华微电子、大唐电信、立昂微、华润微、紫光国微月涨幅均超10%。

今天半导体行业指数更是逆市上涨,截至12月7日收盘,申万二级半导体行业指数涨0.67%,行业内近半数个股上涨,其中,斯达半导强势涨停,华微电子、北方华创、雅克科技涨幅均超5%。从资金流向来看,有21只个股呈现大单资金净流入,其中,北方华创、斯达半导、中芯国际、华微电子、紫光国微5只个股均获得超1亿元大单资金净流入,分别为:4.59亿元、2.35亿元、1.54亿元、1.50亿元和1.35亿元。

对此,私募排排网资深研究员刘有华告诉《证券日报》记者,半导体芯片涨价背后体现的是行业景气度的提升以及供需关系的变化,需求端来看,半导体行业国产替代是一个大趋势,另外智能手机已经全面进入5G时代,有望迎来一波换机潮。苹果作为销量最好的手机,首批5G手机销量极为乐观,加单需求非常强烈,可见半导体市场整体需求旺盛;供给端来看,因为海外受到疫情的冲击,供给端大幅减少,整体供给有限。综上所述,我们认为在供给端受限而需求端回暖的大趋势下,半导体货源紧缺的现象还会持续一段时间,价格上涨的势头难被扭转,半导体行业上市公司业绩增长确定性高。

关于涨价带来的投资机会方面,浦来德资产基金经理申雅婷对《证券日报》记者表示,半导体行业现在涨的主要是8寸的晶圆,下游主要需求是来自5G手机的消费、新能源汽车需求的释放。与此同时,海外晶圆代工厂由于疫情影响部分开工,导致8寸的晶圆供给不足。终端需求暴增、现有产能难以及时跟上,因此全球半导体设备涨价,销售额爆发式增长。基于此,有两种选择股票的思路。一是寻找产能正在扩张的投资标的,二是上游的半导体原材料。业绩有一定的持续性,但是半导体股票大部分估值较高。

华金证券表示,从行业周期来看,半导体处于上行的景气期,但本轮涨价主要系受海外疫情影响,供给端产能受限叠加需求端逐步复苏,导致短时间内缺货现象严重,对于国内复工良好的产业链厂商是利好,未来2个季度内订单仍能保持满载,业绩增长确定性高。

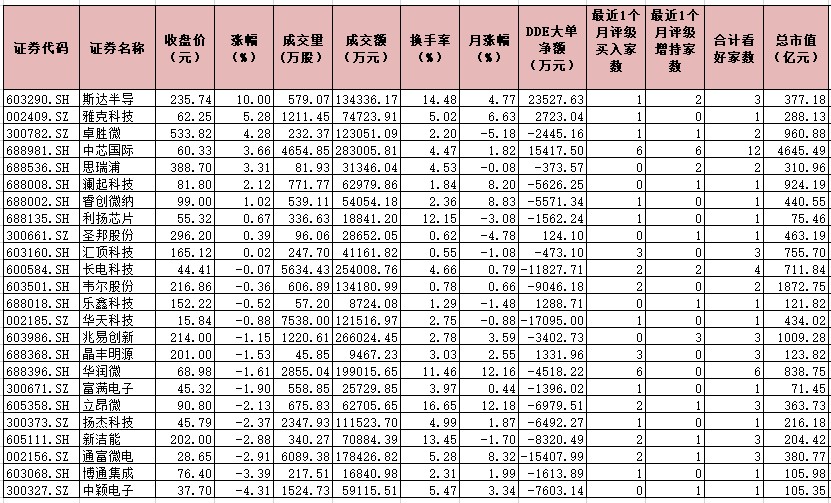

行业景气的提升也促使机构评级者看好相关股票,从最近一个月的机构评级中来看,有24只个股获机构给予“买入“或“增持”等看好评级,其中,中芯国际得到看好评级家数最多,达12家,华润微获得6家机构看好评级,长电科技获得4家机构看好评级。

此外,作为坚守价值投资理念的机构投资者也早已布局半导体行业,社保基金在三季度末持有7只半导体行业个股,合计持仓量2013.80万股,分别为:沪硅产业、华润微、中颖电子、圣邦股份、芯朋微、敏芯股份和帝科股份。QFII在三季度末持有12只半导体行业个股,合计持仓量1566.27万股。此外,帝科股份、沪硅产业、华润微3只个股获得社保基金和QFII共同持有。

投资策略上,东吴证券表示,随着半导体产业链缺货、涨价行情在8寸晶圆制造、封测以及MCU、功率半导体等产业链环节逐步蔓延,消费电子、汽车电子等终端应用市场对于相关服务和产品的市场需求有望持续提升,进而有助于加速本土厂商导入相关半导体供应链,实现客户拓展的突破,同时涨价也有助于提升相关半导体产业链公司的盈利能力。晶圆厂建议关注:华虹半导体、华润微、中芯国际;封测厂建议关注:长电科技、通富微电;IC设计公司建议关注:富满电子,圣邦股份、芯朋微,新洁能,斯达半导、韦尔股份、立昂微、闻泰科技、扬杰科技、捷捷微电、立昂微、中颖电子等。

表:24只机构看好个股12月7日市场表现一览

制表:楚丽君

记者 张颖 见习记者 楚丽君

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  上交所:科创板已支持47家央

上交所:科创板已支持47家央  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  佳莱科技创始人——熊银河

佳莱科技创始人——熊银河  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期