近日,叮当健康科技集团有限公司(下称“叮当健康”)向港交所递交上市申请,中金公司与招银国际为联席保荐人。

号称“数字零售药房第一”

叮当健康在申报稿中表示,根据弗若斯特沙利文报告,公司2020年是数字零售药房行业收入最高的服务供货商。

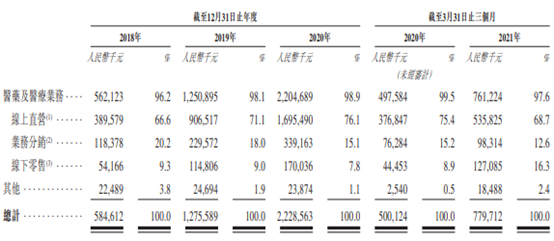

叮当健康2018年至2020年的收入分别为5.85亿元、12.76亿元、22.29亿元,其中96%以上的收入来自医药及医疗业务。医药及医疗业务则可以分为三块,分别是在线直营、业务分销、线下零售。

在线直营主要是透过在线平台直接向用户销售产品,包括自营在线平台,如移动应用程序及微信小程序,以及知名第三方在线平台。2018年至2020年,在线直营业务的收入分别为3.9亿元、9.07亿元、16.95亿元,是叮当健康业绩的主要贡献者。

另外申报稿显示,截至2021年3月31日,公司自有平台上的注册用户达2870万名。

(业务摘要,数据来源:申报稿)

业务分销则是通过分销商分销部分产品,叮当健康的分销商包括个人和小型企业。值得一提的是,业务分销在2018年至2020年为叮当健康的第二大业务,但在2021年第一季度被线下零售超过。

线下零售是指客户直接通过药店购买产品,这块业务2021年第一季度的收入为1.27亿元,比业务分销多了2877.1万元。

从股权结构方面来看,叮当健康的实控人为杨文龙,其控制公司50.48%的投票权。值得一提的是,杨文龙还通过控制仁和(集团)发展有限公司(下称“仁和集团”)等途径成为A股上市公司仁和药业的实控人。

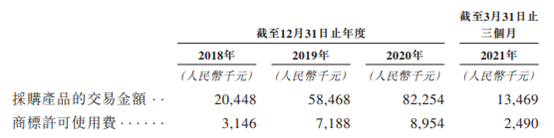

2018年至2020年,叮当健康向仁和集团采购产品的金额分别为2044.8万元、5846.8万元、8225.4万元,支付的商标许可使用费分别为314.6万元、718.8万元、895.4万元。

对此,叮当健康在申报稿中表示,仁和集团拥有众多具有高度市场认可的知名药品及医疗产品品牌。仁和集团与公司的核心业务密不可分、相辅相成。

(关联交易摘要,数据来源:申报稿)

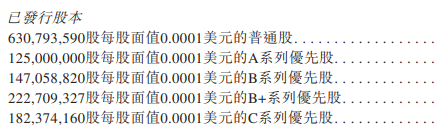

上月发行4种优先股

值得一提的是,5月26日至5月31日,叮当健康还发行了A、B、B+、C等4个系列的优先股。

具体来看,A系类优先股的股东包括同道共赢、宁波悦璞及青岛软银等;B系类优先股的股东包括山海壹号、深圳招银共赢等;B+系类优先股的股东包括深圳欣创、惠风和畅、宁波奥闻等;C系类优先股的股东包括TPG Asia VII、OrbiMed New Horizons、OrbiMed Genesis等。

除了都享有赎回权、分红权、清算权等优先权外,不同优先股的权益还是有所区别,比如清算优先权的不同,B+优先于B、B优先于A。

目前,叮当健康有6.3亿股普通股、1.25亿股A系类优先股、1.47亿股B系类优先股、2.23亿股B+系类优先股、1.82亿股C系类优先股。

(已发行股本摘要,数据来源:申报稿)

需要指出的是,这些优先股“拖累”了叮当健康的业绩。

2017年至2020年以及2021年第一季度,叮当健康主要由优先股导致的公允价值变动损失分别为3362万元、1.51亿元、7.55亿元、6.69亿元。而叮当健康同期的毛利也才2.40亿元、4.7亿元、7.66亿元、2.37亿元。

在此背景下,叮当健康相对应的亏损分别为1.03亿元、2.74亿元、9.2亿元、7.67亿元。

关于募集资金,叮当健康拟用于5个方面,一是用于业务扩张,例如进一步开发智慧药房网络,以及提升用户增长及参与度;二是用于优化技术系统及运营平台;三是用于提升服务及业务,例如建立医生及药剂师的专业架构;四是用于潜在投资及收购或战略合作;五是补充营运资金。

对于业务扩张,叮当健康有三个角度进行切入,第一个角度是增加药房的数量,建立配送团队;第二个角度是对存量药房进行升级改造;第三个角度是加大与广告商合作的投资。

有意思的是,同行公司泉源堂近日也提交了港股IPO申请。其在申报稿中表示,按每月每间药房平均订单数计,公司在2020年是中国所有自营线上到线下(O2O)及线下零售药房中排名第一。

另外,泉源堂IPO的第一个拟募投项目也是扩大业务规模。这个募投项目又可以分成两块,第一块为计划在选定的一、二线城市开设新零售药房,另一块则是计划在三、四线城市寻找机会,通过向当地药店(特别是拥有既定客户群的连锁药店)提供赋能服务来开拓市场。

可以看出,泉源堂和叮当健康都准备新开药房、扩大市场份额,两者或将碰撞出火花。

除泉源堂外,叮当健康在互联网大健康的赛道上也不寂寞,既有也处于港股IPO状态的微医,也有平安好医生、京东健康等已经上市的公司。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  新自然派鼻整形技术升级 “

新自然派鼻整形技术升级 “  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  丸美股份坚定践行ESG理念

丸美股份坚定践行ESG理念  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期