又一家未盈利的医药类企业打算冲刺科创板,即将进入关键的“大考”阶段。

近日,上交所官网显示,迈威(上海)生物科技股份有限公司(下称“迈威生物”)将于9月3日IPO(首次公开发行股票)上会,接受科创板上市委的审议。

此次申请上市,公司计划募集资金29.8亿元,用于年产1000kg抗体产业化建设项目、抗体药物研发项目以及补充流动资金。

IPO日报注意到,迈威生物成立至今还无任何产品在市面上销售,现今决定上市,其信心何在?

业绩亏损

公开信息显示,迈威生物是一家生物制药企业,主营业务为治疗用生物制品的研发、生产与销售,具体包括人用治疗性单克隆抗体、双特异性/双功能抗体及ADC药物在内的抗体药物以及包括长效或特殊修饰的细胞因子类重组蛋白药物。

据悉,迈威生物成立至今尚未实现盈利。

上会稿显示,2018年至2020年(下称“报告期”),公司实现营业收入3737.57万元、2942.57万元、530.22万元,对应净利润分别为-2.38亿元、-9.29亿元、-6.44亿元,三年时间累计亏损高达18.1亿元。

截至招股书签署日,公司无在售产品、所有品种均处于研发阶段,尚未开展商业化生产及销售,亦无药品实现销售收入。

报告期内,迈威生物的营业收入主要来自于提供技术服务获取到的收入,这部分收入包括细胞(菌)株构建、中试样品制备、制剂罐装及冻干服务等。2018年公司收入较高,主要系将托珠单抗细胞株及相关技术转让与远大诺康确认的2896.23万元技术服务收入。

报告期内公司投入大量资金用于产品管线的临床前研究、临床试验及新药上市前准备。2018年至2020年,公司投入的研发费用分别为1.69亿元、3.63亿元、5.81亿元,逐年增加,这或许加大了其损幅度。

此次申请在科创板上市,迈威生物选择了第五套上市标准,即“预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件”。

迈威生物还对此提示,若上市之日起第4个完整会计年度的扣非前后净利润为负且营业收入低于1亿元/或净资产为负;若上市后公司的主要产品研发失败或者未能取得药品上市批准,且无其他业务或者产品符合相关规定要求,将导致公司触发退市条件。

竞争力如何?

截至目前,迈威生物的产品管线拥有15项在研品种,涵盖自身免疫、肿瘤、代谢、眼科、感染等疾病领域,已处于不同的研发阶段。

其中,与君实生物合作开发的9MW0113已于2019年11月申请新药上市,预计2021年第四季度获得上市批准;在研品种9MW0311、9MW0321处于III期临床试验阶段,8MW0511及9MW0211处于II/III期临床试验阶段,1项品种9MW3311处于II期临床试验阶段;其他9项在研品种处于I期临床试验和/或临床前研究阶段。

那么,公司现有的核心在研产品目前竞争情况如何?

在所有15款在研产品中,以已申请新药上市的9MW0113为例,其药物种类为TNF-α单克隆抗体注射液(属于阿达木单抗的生物仿制药),主要应用于类风湿关节炎、强直性脊柱炎、银屑病等。

这一产品拥有着较为广阔的市场空间。

根据弗若斯特沙利文分析预计,2025年,阿达木单抗的市场份额将达到139.62亿元,其中,9MW0113的市场占有率预计将在4.5%-5.5%,销售收入将达到6.28-7.68亿元;考虑其商业化进展不顺利的情况下,即市场占有率为3.5%时,预计销售收入将不低于4.89亿元。

但另一边,TNF-α靶点药物竞争仍激烈,已在我国上市的抗体类药物包括阿达木单抗原研产品,及其生物类似药、戈利木单抗、英夫利昔单抗、培塞利珠单抗等产品。目前,阿达木单抗原研产品生产厂家为艾伯维,百奥泰、海正药业、信达生物、复宏汉霖的仿制药也已上市。若进展顺利,公司的这款产品将成为继前述公司后国内第五家获批的阿达木单抗生物类似药。

除了5款已上市的产品外,尚有11款阿达木单抗生物类似药在研产品处于 NDA或临床阶段。预计阿达木单抗的市场竞争激烈。公司表示,如9MW0113未能通过上市审批,公司在2023年之前不会产生药品销售收入,将对业务、财务状况、经营业绩及前景产生不利影响。

一位业内人士对IPO日报表示,“阿达木单抗原研药品修美乐已进入医保,销售价格由之前的3160元/支下降到1290元/支。随着更多生物类似药的上市,阿达木单抗可能被纳入生物制品集中带量采购,产品价格存在进一步下降的可能,市场竞争或更为激烈”。

除了这款产品,迈威生物部分处于不同临床阶段的品种在市场上已有相关产品上市,在国内拥有潜在市场空间的同时仍将面临较为激烈的竞争。

“隐形”的对赌协议

虽暂无产品在市面上销售,公司却颇受资本方的青睐。

2017年5月,公司在中国(上海)自由贸易试验区注册成立,由朗润股权、朗润咨询共同出资(两家公司均为实控人控制的企业);2020年,迈威生物整体变更为股份有限公司,此时公司已有多达33位股东。

2019年9月,公司新增的5993万元注册资本由中骏建隆、真珠投资及刘大涛等9名投资者认缴,认缴价格为1元/出资额;同月,苏鑫、吴军、张满龙、刘鹏、恒耀兴业和中凯富盛等认购了部分新增注册资本,此时的定价已增长至20.2元/出资额;2020年初,公司再度增资引入新股东,价格同样为20.2元/出资额。

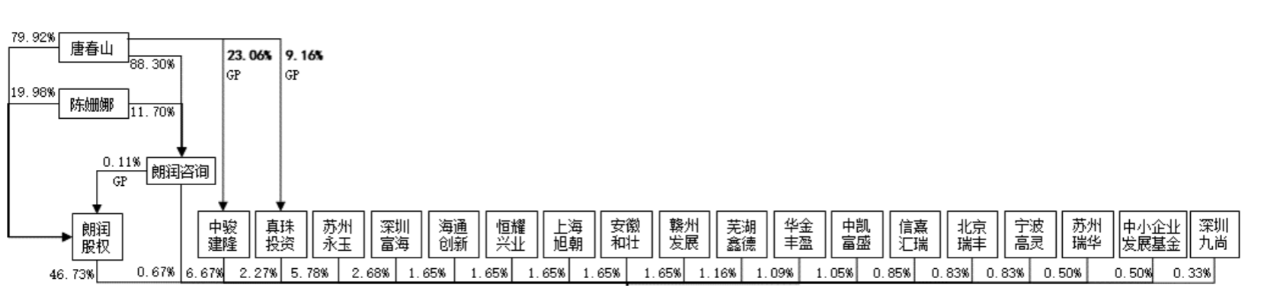

截至招股书签署日,迈威生物的控股股东系朗润股权,实际控制人为唐春山、陈姗娜夫妇。

据悉,两人均系中国香港居民,通过朗润股权持有迈威生物1.4亿股,通过朗润咨询持有200万股,又分别通过中骏建隆、真珠投资控制公司2000万股表决权、680万股表决权,合计控制迈威生物股权比例为56.34%。

外部投资者方面,持股5%以上的股东包括苏州永玉(5.78%);另外,深圳富海本次发行前持股2.68%,海通创新、恒耀兴业、上海旭朝、安徽和壮、赣州发展等各持有公司1.65%的股权。

IPO日报还注意到,迈威生物曾在引入股东之时,与苏州永玉、北京瑞丰等多位投资方签署了对赌协议。

根据上会稿,签署的协议中就投资方的优先认购权、优先购买权及共同出售权、优先清算权、回购权等特殊权利进行了约定。随着迈威生物向上交所递交了上市申报稿,相关协议已全部自动终止。

不过,协议中同样约定,若公司出现在提交申请后18个月内未能上市,或首次公开发行申请被不予核准或终止审查,亦或公司撤回了上市申请、上市保荐人终止对公司的上市保荐等情况,则该等特殊权利安排将立即自动恢复效力,并视同该等权利和安排从未失效或被放弃。

也就是说,公司此次若不能冲刺上市成功,上述对赌协议将“死灰复燃”。

猜你喜欢

猜你喜欢 微软Bing市场份额不增反降,

微软Bing市场份额不增反降,  美联储激进加息对A股和港股

美联储激进加息对A股和港股  “赋能金融,共筑安全”知虎

“赋能金融,共筑安全”知虎  新自然派鼻整形技术升级 “

新自然派鼻整形技术升级 “  “AI四小龙”上市之路各不相

“AI四小龙”上市之路各不相  丸美股份坚定践行ESG理念

丸美股份坚定践行ESG理念  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期