5月24日,人民币中间价报6.4408,下调108点。

5月21日、5月23日,金融委、央行接连发声。国务院金融稳定发展委员会(下称“金融委”)召开会议表示,保持人民币汇率在合理均衡水平上的基本稳定。央行副行长刘国强称,未来人民币汇率的走势,将继续取决于市场供求和国际金融市场变化,双向波动成为常态。

4月以来,人民币对美元汇率一路上涨,一度升值1.3%。

那么,短期内影响人民币对美元汇率波动的因素有哪些?年内人民币走势预计如何?中长期来看,美元弱势周期是否已开启?

汇率波动由多因素促成

4月以来,人民币对美元汇率持续走强,4月份一度升值1.3%,最近一个月持续在6.4至6.5之间波动。

那么,短期内影响人民币对美元汇率波动的因素可能包括哪几个方面?

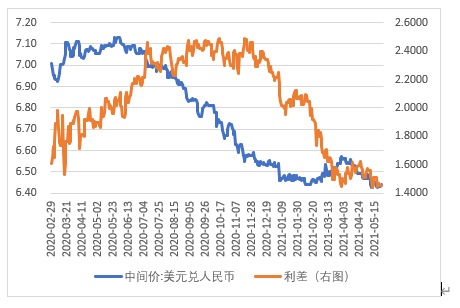

渣打中国财富管理首席投资策略师王昕杰在接受《国际金融报》记者采访时表示,从外汇需求的角度讲,主要是相对利差影响了短期的外汇走势。从中美10年期国债利差和美金兑人民币汇率上来看,基本上印证了其反向关系。利差(中国-美国国债利差)走阔,美元兑人民币走贬。

光大银行金融市场部分析师周茂华在接受《国际金融报》记者采访时表示,一般来说,短期内影响汇率因素较多,例如:央行政策调整、市场预期、经济数据波动、利差及短期资本流动、地缘与自然灾害等突发事件等。

在周茂华看来,近期人民币汇率波动,主要受两方面因素推动:一是国内经济一如预期稳步复苏,外贸维持高景气度,外资趋势流入;二是美联储接连放鸽,推动美元走弱。

恒生中国首席经济学家王丹在接受《国际金融报》记者采访时表示,短期内影响汇率波动的因素主要来自对美国经济复苏的预期、中国贸易盈余的变化和对中国货币政策走势的判断,因为汇率是由两种货币的相对价格决定的。

清华大学中国经济思想与实践研究院院长李稻葵近日指出,目前,已经可以从相关趋势看出,美元区通货膨胀压力开始上升,主要受财政补贴和产能等因素影响;而中国总体上通货膨胀压力不是很大,当然,也面临着进口原材料价格上升的压力,但总体上通胀压力比美国小。

“因此在这种情况下,人民币兑美元大趋势上看是升值的,当然短期还是有可能面临一定的波动。”李稻葵进一步指出。

年内或呈双向强势震荡格局

据王昕杰介绍,中美10年期国债利差2020年初以来主要经历3个阶段:

· 2020年3月份开始,美国开始无限量的QE(量化宽松),10年期国债收益率走低,利差扩大。

· 2020年11月开始,大选尘埃落定,经济增长预期增强,利差走窄。

· 今年4月以来,疫情反复,美国国债收益率下降,利差再度走阔。

“这三个期间对汇率波动产生了牵引作用,包括美元兑人民币的走弱到今年年初的有所反弹,再到4月份的走弱。”王昕杰进一步指出。

王丹也对记者分析,今年3月份美元指数的走强主要是因为美国1.9万亿美元的财政刺激规模超出了原先的市场预期,同时美国的经济复苏和疫苗接种进度好于欧洲。而最近美国的高通胀数字引发市场担忧,使得美元有短暂走弱。

不过,王丹认为,随着财政刺激款项的发放,美国经济在未来2至3个季度将会受消费拉动短暂过热,从而导致美元走强。

在王丹看来,现阶段中国经济表现很好,尤其是在工业生产方面,但在消费方面或许有不及预期的可能,下半年货币政策或仍有宽松空间。“不排除在今年年底前,人民币会面临一定的贬值趋势,但长期来看,人民币仍然面临升值压力,因为中国的实际生产率增速预期高于美国,会产生实际升值的压力”。

“预计年内人民币有望在均衡水平附近呈现双向强势震荡格局,人民币对美元汇率在6.4至6.8附近波动。”周茂华表示,主要是我国经济延续良好恢复势头,外贸维持较高景气度,全球资本趋势流入,外汇市场预期平稳。我国国际收支保持均衡,托底政策不急转弯,全球经济复苏趋同。此外,美欧经济复苏逐步趋同,美联储维持低利率超宽松环境,将制约美元指数大幅上行空间。

人民币汇率双向波动将成常态

对于近期人民币汇率走势和人民币汇率形成机制,5月23日,中国人民银行副行长刘国强在答记者问时表示,今年以来,人民币汇率有升有贬,双向浮动,在合理均衡水平上保持了基本稳定。目前,我国外汇市场自主平衡,人民币汇率由市场决定,汇率预期平稳。未来人民币汇率的走势将继续取决于市场供求和国际金融市场变化,双向波动成为常态。

“人民银行完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,这一制度在当前和未来一段时期都是适合中国的汇率制度安排。”刘国强进一步指出。

此外,人民银行将注重预期引导,发挥汇率调节宏观经济和国际收支自动稳定器作用,保持人民币汇率在合理均衡水平上的基本稳定。

5月21日,金融委召开第五十一次会议,研究部署下一阶段金融领域重点工作。会议由中共中央政治局委员、国务院副总理、金融委主任刘鹤主持,金融委成员单位有关负责同志参加会议。

其中,会议指出,继续深化改革开放。进一步推动利率汇率市场化改革,保持人民币汇率在合理均衡水平上的基本稳定。加快资本市场改革,推动债券市场高质量发展。深化金融机构改革,回归本源,坚守定位,遵循绿色理念开展投融资行为。继续扩大高水平金融开放。

中国外汇投资研究院院长谭雅玲表示,从中长期来看,人民币汇率还是一个双向波动的走势。美元自我贬值态势是非常清晰的,但是未来它的经济利好可能对于美元贬值的不支持性也是很强的,所以人民币在国际市场之间坚持自己的双边波动,还是有非常好的条件支持的。

美国通胀预期强化引担忧

有分析认为,4月份,美国PPI和CPI均出现超预期增长。面对通胀压力,美国货币政策紧缩预期相对中国将会更早更强,届时美债收益率将会进一步上行。

对此,中国邮政储蓄银行战略发展部娄飞鹏对《国际金融报》记者分析,从美联储4月议息会议纪要看,其将延续资产购买直至经济取得实质性进展,这主要是由于美联储认为虽然经济活动出现了明显回升但距离其预期目标仍有差距。

娄飞鹏认为,结合疫情发展和疫苗接种等因素,以及美联储的表态,美联储紧缩货币政策的时间点更有可能是三季度后,货币政策紧缩有利于其债券收益率上升,但更主要是短期债券收益率。

“美国经济这种情景值得警惕,但不必过分担忧。”周茂华表示,美国本轮通胀是“暂时性”的,主要受成本推动,并非需求过热拉动,美国经济目前处于摆脱疫情困境、逐步恢复阶段,短期需求强劲表现主体受空前财政货币政策推动,通胀可持续性不足。

周茂华进一步指出,美联储“新政策框架”将恢复就业优先于通胀考虑,目前美国仍有超过800万就业岗位缺失,美联储距政策调整门槛仍有较长一段距离。另一方面,中国经济复苏领先于美国,同时,国内经济金融稳健,通胀温和可控,人民币汇率弹性足,中美利差远高于历史均值等,为我国应对美联储政策调整提供充裕缓冲空间。

王昕杰也告诉记者,美国通胀压力确实是超过了市场普遍的预期,但是最终美联储会不会决定缩减QE,还是要看就业市场的水平。往后看的话,美国的下游产能利用率从年初有所回升,如果势头能够保持,并且通胀的环比能保持在长期平均的0.2%水平的话,5月应该可以看到通胀的同比数据见顶。

在王昕杰看来,这在很大程度上可以缓解美联储的压力,把大部分精力放到就业上,美联储有耐心可以等到年底附近的就业市场充分修复。

另外,王丹对记者指出,美国债券市场反映的预期通胀并不是理性的预测,更多反应的是市场的焦虑。一定程度上,预期通胀无法预测实际通胀,美联储也不会因为预期通胀上升就提前收紧货币政策。

美元弱势周期开启?

中长期来看,美元弱势的周期是否已经开启?美元指数预计会呈现出什么样的特征?

娄飞鹏分析,经济全面复苏、通胀、劳动力市场复苏的持续性等是美联储没有明确紧缩政策的主要掣肘,也对美元指数有较大影响。2020年下半年以来,美元指数总体呈现出单边贬值态势,目前处于较低水平。美国经济基本面及其发展趋势对美元币值有较大影响作用,这也决定了美元指数的变化。

在王丹看来,中长期来看,美元弱势的情况恐怕不可避免。美联储长期的宽松政策会腐蚀美元的实际价值,同时美国生产力提高的速度不及中国。疫情以来,美元相对于包括欧元、日元、英镑和人民币在内的所有主要货币均处于贬值趋势。资本涌入美国股市将股价推升至历史新高,也使得金融系统的风险大大上升。

“长期来看,美元在全球外汇储备中的下降在疫情前就已出现。在特朗普政权之后,美国愈发频繁地使用金融制裁,不仅影响到被制裁的国家,还有和这些国家有经贸往来的其他地区。这使得许多国家减持美元作为外储货币,转而依赖多元化储备,这也将降低对美元的需求。”王丹表示。

王昕杰也对记者表示,美元已经维持弱势一段时间了,从去年3月无限量的QE开始就处于下降通道。“我们预计美元在未来维持弱势的趋势,虽然美联储透露出缩减QE购债规模,但可能也没有那么迅速完全终止资产的购买。直到有确切的信息透露出停止资产购买或者退出QE,我们可能会重新审视对于美元的看法”。

“中长期美元走势存在不确定性,主要是美国低利率低增长、美国财政货币政策缺乏有效约束、全球经济格局变化、其他货币崛起等,削弱美元及资产长期吸引力。”周茂华对记者分析称。

不过,周茂华认为,考虑美国经济和美元在国际货币体系中的影响力、美国中期政策逐步正常化等,预计在未来很长一段时间美元仍将是重要的国际货币。另外,一国本币汇率是个相对价格,美元指数走势还得关注欧元等非美经济体基本面、政策面及非美货币走势表现。

猜你喜欢

猜你喜欢 广东省推出第二批5项青年民

广东省推出第二批5项青年民  德国物价创近三十年新高 通

德国物价创近三十年新高 通  网联平台:春节假期前5天处

网联平台:春节假期前5天处  个人养老金制度加速崛起 金

个人养老金制度加速崛起 金  安徽省新增上市公司数创历史

安徽省新增上市公司数创历史  蓝海银行被投诉量“冠绝”省

蓝海银行被投诉量“冠绝”省  AGKT新型保温喷涂材料的应用

AGKT新型保温喷涂材料的应用  女车主通过"团团车行"卖车遇

女车主通过"团团车行"卖车遇